Alfa e Beta, dois conceitos importantes para avaliar um fundo

Ao escolher o fundo de investimento que melhor se adequa ao nosso perfil, temos que levar em consideração diferentes índices e indicadores. Nesse sentido, dois dos mais analisados pelos investidores são o Alfa e o Beta. Mais à frente explicaremos, o que são e a importância deles na seleção de fundos de investimento, acompanhados de um exemplo.

O que são Alfa e Beta?

Alfa mede a capacidade ou habilidade que tem o gestor para gerar valor para o fundo de investimento. Ou seja, indica o excesso de rentabilidade, independentemente do comportamento do índice de referência do fundo.

Assim, se o nosso fundo de investimento tiver um Alfa positivo, isso significará que o gestor do mesmo conseguiu proporcionar uma lucro extra. Em contraste, se encontrarmos um Alfa negativo, isso significa que o gestor não pode agregar valor ao fundo ou o que o mesmo não terá selecionado corretamente os valores.

Um erro que podemos cometer é pensar que um Alfa positivo significa vencer o índice de referência. Embora o resultado dependa em grande parte do benchmark, isso significa que o fundo foi bem, independentemente do benchmark.

O Beta do fundo mede a sensibilidade que experimentou no seu benchmark. Desta forma, o Beta indicará como o desempenho obtido pelo nosso fundo variará em comparação com o comportamento do benchmark.

Nesse sentido, temos três cenários:

- Beta = 1: significa que o valor patrimonial líquido de nosso fundo de investimento evoluirá exatamente como seu benchmark.

- Beta> 1: significa que nosso fundo de investimento é mais volátil do que o seu benchmark, pelo que o valor do seu património líquido aumentará ou diminuirá mais do que o mercado.

- Beta <1: significa que nosso fundo de investimento é menos volátil que o seu benchmark, pelo que seu valor patrimonial líquido aumentará ou diminuirá menos do que o mercado.

Portanto, também podemos distinguir entre os perfis do inversor aqui. Ou seja, os fundos com um beta inferior a 1 serão mais adequados para os investidores conservadores, enquanto os fundos com um beta superior a 1 serão mais adequados para investidores agressivos.

Como calcular Alfa e Beta

Compreender como calcular Alfa e Beta é fundamental para avaliar o desempenho e a adequação de um fundo de investimento à a sua estratégia financeira. Nesta seção, vamos explorar em detalhes esses dois importantes indicadores financeiros que fornecem informações valiosas sobre o potencial de retorno e o risco associado a um fundo.

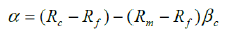

Fórmula do coeficiente alfa

Onde :

- R c : Rentabilidade do portefólio

- R f : Rentabilidade de um ativo livre de risco oo taxa livre de risco

- R m : Rentabilidade do mercado (índice de ações de referência)

- ß c : Portefólio beta

Interpretação :

- α > 0 significa que o retorno real obtido com o investimento excedeu o retorno esperado.

- α < 0 significa que o retorno real obtido com o investimento foi inferior ao retorno esperado.

Quando o alfa é gerado, diz-se que o gestor agrega valor à sua gestão, uma vez que supera o retorno esperado. Se houver um retorno excessivo no índice, significa que os gestores, com a sua selecção de activos e timing, tiveram um desempenho melhor do que o mercado.

Alfa positivo significa que mesmo que o mercado esteja estável, o fundo dará um retorno positivo.

Fórmula do coeficiente beta

O índice Beta do fundo de investimento mede a sensibilidade do fundo aos movimentos no índice de referência; neste caso, o Beta mostrará como o desempenho do fundo varia em relação ao desempenho do índice de referência.

Como interpretar o resultado Beta:

- Beta = 1 : Significa que o valor patrimonial líquido do fundo de investimento evoluirá como o seu benchmark .

- Beta <1 : O fundo de investimento é menos volátil que o benchmark, portanto seu valor patrimonial líquido aumentará ou diminuirá em uma porcentagem menor que o mercado (fundo ideal para investidores conservadores).

- Beta> 1 : O fundo de investimento é mais volátil que seu benchmark, portanto o valor patrimonial líquido aumentará ou diminuirá em uma porcentagem maior que o mercado (perfil de investidor mais agressivo).

Como interpretar os resultados

Suponhamos ter um fundo de investimento com um Beta de um 1.2 e um Alfa de 0. Encontramo-nos num mercado em que o índice de referência obtém um retorno de 10% num ano. O nosso fundo teria reavaliado 12%, mas devemos ter em mente que, se o nosso exemplo estivesse num mercado ostentoso, teria caído 12%.

| Mercado em alta | Mercado em baixa | |

| Alpha | 0 | 0 |

| Beta | 1,2 | 1,2 |

| Rentabilidade | 12% | – 12% |

Agora imagine que temos um fundo de investimento com um Beta de 0,8 e um Alfa de 3%. Se o índice de referência subir 10%, o nosso fundo aumentará 8% (80% de 10%). Além disso, adicionaríamos 3% da rentabilidade do Alpha, ou seja, 11%. Por outro lado, se o cenário fosse para o mercado, o nosso fundo cairia 8%, o que seria compensado pelos 3% que vem do Alpha, então cairia de 5%.

| Mercado em alta | Mercado em baixa | |

| Alpha | 3% | 3% |

| Beta | 0,8 | 0,8 |

| Rentabilidade | 11% | – 5% |

Temos que levar em conta que, para levar esses cálculos, baseamo-nos em dados históricos, embora seja verdade que quanto melhor tiveram no passado, melhores serão as expectativas.

- Ao avaliar com Beta, o investidor pode avaliar a quanto risco sistemático um produto financeiro está exposto; portanto, quanto maior o Beta, mais a sua ação estará dependente dos movimentos do mercado e se for menor, mais volátil será.

- Ao contrário do Beta, o Alfa mede o retorno ativo do seu investimento ou a capacidade de superar o benchmark. Ou seja, se um Alpha for positivo o investimento é bom em relação ao risco assumido pelo investidor e se for negativo o retorno foi negativo em relação ao risco.

Diferenças entre Alfa e Beta

Como lemos, Alfa e Beta são dois indicadores de risco muito importantes, mas as principais diferenças são estas:

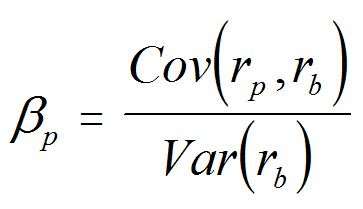

Como calcular o Beta de uma ação e de uma carteira

Para calcular o beta de uma carteira de ações ou títulos é necessário substituir a variância ou desvio do ativo pelo da carteira, bem como atualizar a correlação ou covariância; com base na fórmula usada.

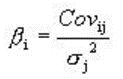

O cálculo do β/Beta da empresa é a razão entre a covariância entre o benchmark e a ação e a variância do benchmark utilizado.

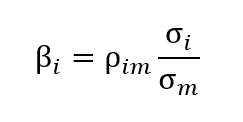

A covariância é o resultado da correlação e da variância; a fórmula seria:

Onde β (o beta) é semelhante à correlação entre o índice e o ativo multiplicado pelo quociente entre a variância do ativo e o benchmark.

Estratégia com Alfa e Beta

Alfa e beta são frequentemente usados juntos para comparar e analisar os retornos de uma carteira de títulos.

- Alpha refere-se à medição dos retornos do portefólio.

- Quanto ao Beta, permite medir a volatilidade ou risco do passado comparando-o com outro mercado de maior amplitude. Se o beta for 1,2, a ação é 20% mais volátil que o mercado. Esta é uma forma de usar Alpha e Beta juntos em uma estratégia

Alpha e Beta dos ETFs

Os Fundos negociados em bolsa (ETFs) ou fundos cotados replicam o comportamento de um índice específico, seja de ações ou renda fixa. Portanto, geralmente o Beta será 1 e Alfa 0, o que significa que, nesses veículos de investimento, não desenvolve uma gestão ativa. Uma característica muito interessante dos ETFs é que eles são produtos listados, eles podem comprar ou vender ações na mesma sessão.

Portanto, também podemos distinguir entre os perfis do inversor aqui. Ou seja, os fundos com um beta inferior a 1 serão mais adequados para os investidores conservadores, enquanto os fundos com um beta superior a 1 serão mais adequados para investidores agressivos.