Avaliação de empresas: PER, Ebitda, Fluxo de caixa, Vendas, Capitalização

Avaliação de empresas; Múltiplos baseados na Capitalização

Eles têm a vantagem de serem muito fáceis de entender e calcular.

Price Earnings Ratio

Preço da ação / lucro por ação

O PER é uma das métricas de avaliação mais usadas, em que o numerador é o preço da ação e o denominador são os lucros por ação.

Observe que o múltiplo PER é igual à proporção entre o valor patrimonial e o lucro líquido, no qual o numerador e o denominador são ambos divididos pelo número de ações totalmente diluídas. Os múltiplos PER estão geralmente na faixa de 15.0x a 30.0x.

- Se o PER estiver entre 0 e 10, pode ser que a ação esteja subvalorizada ou que as expectativas dos lucros da empresa não sejam boas

- De 10 a 17 é geralmente o mais adequado para a maioria das empresas

- De 17 a 25 pode ser porque os investidores antecipam um aumento nos lucros em seguida ou que as ações estão supervalorizadas.

- Um PER de +25 deve-se principalmente ao facto de os preços estarem inflacionados, geralmente devido às elevadas expectativas de crescimento dos lucros futuros.

Price to cash earnings

Preço da ação / Cash Flow por ação

É especialmente útil para avaliar ações que têm fluxo de caixa positivo. Relaciona a capitalização de mercado com o lucro líquido, depreciação e amortização.

Quanto menor esse índice, menor o valor de mercado em relação ao valor da empresa.

Price to Sales

Preço da ação / vendas por ação

Abreviado como P/S ratio ou PSR, o rácio preço/vendas também é conhecido como “múltiplo de vendas” ou “múltiplo de receita”.

Este rácio é mais relevante quando usada para comparar empresas do mesmo setor. Um rácio baixo pode indicar uma subvalorização possível, enquanto um rácio que está significativamente acima da média pode sugerir uma supervalorização.

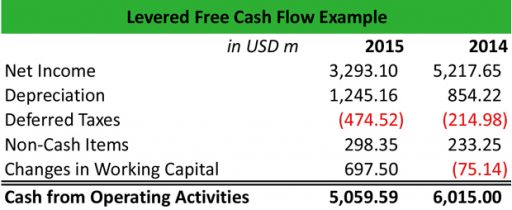

Price to Levered Free Cash Flow

Preço da ação / Fluxo de caixa Operacional

É uma medida da capacidade de uma empresa de aumentar os seus negócios e pagar retornos aos acionistas. Também pode ser um indicador da capacidade de uma empresa de obter capital adicional por meio de financiamento.

Se uma empresa já possui um montante significativo de dívida, e tem pouco dinheiro após cumprir suas obrigações, pode ser difícil para a empresa obter financiamento adicional de um credor.

Price to Book Value

Valor da ação no mercado / valor da ação contabilístico

As empresas usam a relação entre preço e valor contábil para comparar o mercado de uma empresa com o valor contabilistico, dividindo o preço por ação pelo valor contabilistico por ação. Algumas pessoas sabem disso como a relação preço-capital.

Um rácio P/B mais baixa pode significar que a ação está subvalorizada. No entanto, isso também pode significar que algo está fundamentalmente errado com a empresa. Como na maioria dos rácios, isso varia de acordo com a indústria.

Price to Customer

Capitalização bolsista / Número de Clientes

Mostra o valor de mercado (capitalização de mercado) com o número de clientes.

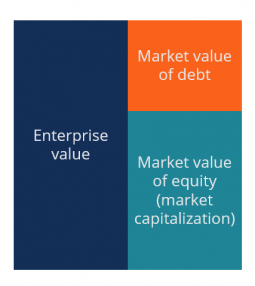

Avaliação de empresas: Múltiplos baseados no valor da empresa

Em vez de dividir a capitalização de mercado por outro parâmetro, como é feito em múltiplos baseados em capitalização, eles usam a soma da capitalização de mercado e a dívida financeira da empresa como o numerador .

Enterprise Value to EBITDA (EV/EBITDA)

Capitalização Bolsista / EBITDA

O Enterprise Value to EBITDA (EV/EBITDA) relaciona o valor da empresa (capitalização bolsista) com os lucros antes dos juros, impostos, depreciações e amortização.

O rácio de EV / EBITDA é utilizado para comparar o valor total de uma empresa com o valor do EBITDA que ganha anualmente. Essa relação informa aos investidores quantas vezes o EBITDA eles têm que pagar, se eles adquirissem todo o negócio.

Enterprise Value to Sales

Capitalização bolsista / Vendas

O EV-to-sales oferece aos investidores uma medida quantificável de quanto custa comprar as vendas da empresa. Por vezes o rácio é feito pelo preço da ação e não pelo EV.

Geralmente, um menor EV/S significa que uma empresa é considerada mais atraente ou menos valorizada. A medida EV-to-sales pode ser negativa quando o dinheiro da empresa é maior do que a capitalização do mercado e a estrutura da dívida, sinalizando que a empresa pode essencialmente ser comprada com o seu próprio dinheiro.

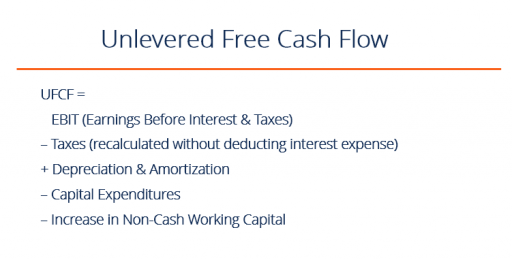

Enterprise Value to Unlevered Free Cash Flow

Capitalização Bolsista / FCF não alavancado

Relaciona a capitalização bolsista com o Lucrso antes de juros e impostos, depreciações.

O Free Cash Flow não alavancado (UFCF) é o FCF atribuível a todos os fornecedores de capital (acionistas e detentores de dívida). Para calcular o UFCF, comece com o lucro operacional (EBIT). Observe que o EBIT é um valor não-alavancado porque é calculado antes da despesa de juros. Em seguida, subtraia impostos para gerar EBIAT [= EBIT × (taxa de 1 − taxa)]. Em seguida, adicione novamente a despesa de depreciação e subtraia o CapEx e a mudança no capital circulante (NWC).

Múltiplos relacionados ao crescimento

P/E /G

PER / crescimento dos lucros por ação nos próximos anos

O rácio PEG é simplesmente a relação PER dividida pela taxa de crescimento de Lucros por ação esperado, e geralmente está na faixa de 0,50x a 3,00x.

Os rácios PEG são mais flexíveis do que outros rácios, pois permitem que o nível esperado de crescimento varie entre as empresas, facilitando a comparação entre empresas em diferentes estágios dos seus ciclos de vida. Não há um cronograma padrão para medir o crescimento esperado dos lucros por ação, mas os normalmente usa-se uma taxa de crescimento de longo prazo ou de 5 anos.