Como funciona o All Weather Portfolio

É chamado de All Weather Portfolio ou o portfólio permanente. Descubra tudo sobre esta famosa estratégia de investimento do famoso investidor Ray Dalio. Veremos os seus fundamentos e ponderações como vantagens e desvantagens.

Quem é Ray Dalio e a Bridgewater?

Raymond Dalio (Nova York, 1949) é gestor de hedge funds e fundador da Bridweater Associates, maior fornecedora mundial desses produtos financeiros, de acordo com a Forbes.

É considerado um dos mais importantes investidores e empresários deste século , senão de todos os tempos. Ele também se tornou famoso por ser capaz de prever a crise financeira de 2008.

Ray Dalio, assim como outras mentes financeiras importantes (como Warren Buffett ou John Bogle), foi atraído pelo mercado desde o início. Com o seu primeiro emprego (como caddie e entregador de jornais), ele conseguiu economizar dinheiro suficiente para fazer o seu investimento inicial (ele estudou investimentos enquanto trabalhava como caddie de golfe quando era mais jovem).

Se quiser saber mais sobre ele, deixo aqui a biografia completa de Ray Dalio.

Em 1975, Ray Dalio fundou a Brigewater Associates, uma empresa de investimentos pioneira em técnicas de gestão complexas (por exemplo, o desenvolvimento de fundos de retorno absoluto). A Bridgewater Associates de hoje gere mais de $ 160 biliões em hedge funds de sucesso após cerca de 30 anos.

O produto mais conhecido da empresa é Pure Alpha. Este fundo de investimento aumentou 9,5% em valor em 2008 após deduções de comissões e despesas, que foi um ano péssimo, caracterizado pela falência do Lehman Brothers (recorde-se que foi um ano desastroso, marcado pela falência do Lehman Brothers).

O fundo Pure Alpha, liderado por Ray Dalio de 1991 a 2018, gerou uma rentabilidade anualizad de 12% durante esse período.

O que é o All Weather Portfolio de Ray Dalio?

Os princípios de investimento com esta carteira são ter ampla exposição ao mercado , tanto em renda variável quanto em renda fixa, com proteção contra grandes quedas durante os períodos de desalavancagem.

Isso é feito de forma eficaz através da diversificação de ativos, não apenas em subclasses de ativos, como ações de grande e média capitalização ou títulos corporativos e governamentais, mas também ao longo do tempo (curto prazo versus longo prazo). Prazo), que tem o acréscimo benefício de reduzir as perdas esperadas devido à volatilidade do pool. Discutiremos todos esses aspectos em detalhes a seguir.

Bridgewater também foi pioneira em análises técnicas e ciclos de negócios , estudando na “máquina econômica”.O Seu All Weather Fund, mais tarde All Weather Portfolio, foi projetado para operar em todas as situações econômicas, utilizando uma variedade de ativos que se comportam de maneira diferente a cada temporada. Também ficou conhecido como o “Portfólio de todas as estações”.

A Bridgewater foca no longo prazo. Embora a Bridgewater vigie o mercado e a economia o tempo todo, o próprio Dalio ressalta que não consegue prever o futuro , por isso nos deparamos com uma carteira desenhada para nos proteger contra perdas financeiras causadas por eventos econômicos imprevistos conhecidos como cisnes negros.

A diversificação da carteira há muito é considerada um método de redução do risco e da volatilidade. O portfólio All Weather, de acordo com os seus criadores, usa uma ampla gama de classes de ativos para alcançar a diversificação máxima. Esse benefício da diversificação se deve em parte ao desacoplamento intrínseco desses ativos , de modo que, quando as ações caem, os títulos sobem.

Deve-se observar que o portfólio All Weather, conforme descrito, não se baseia na verdadeira paridade de risco de ativos. É simplesmente o resultado de uma entrevista entre Tony Robbins e Ray Dalio em que Dalio propôs que esses pesosisso seria adequado e fácil de gerenciar para o investidor médio. Mesmo assim, Dalio acreditava nesses pesos.

A carteira All Weather recebe esse nome pelo fato de que pode “resistir” a qualquer tempestade . Emprega diversificação de classe de ativos com base em padrões sazonais para conter a volatilidade e quedas. Os ativos são organizados em estações, de acordo com a teoria das “estações” econômicas de Dalio.

Devido à sua abordagem e experiência, Dalio propõe as seguintes 4 variáveis que afetam os preços dos ativos:

Variáveis que afetam o preço dos ativos segundo Ray Dalio |

|

|

Inflação

|

|

|

Deflação

|

|

|

Maior crescimento económico.

|

|

|

Diminuição do crescimento econômico.

|

Segundo Dalio, a economia terá quatro “temporadas”:

- Inflação acima do esperado.

- Inflação abaixo do esperado.

- Crescimento econômico superior ao esperado.

- Crescimento econômico abaixo do esperado.

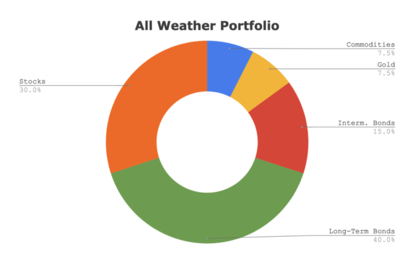

Alocação de ativos na carteira permanente da R. Dalio

A alocação de ativos do portfólio All Weather é a seguinte:

- 30% das ações dos EUA

- 40% de títulos do tesouro de longo prazo

- 15% dos títulos do tesouro de médio prazo

- 7,5% commodities, diversificado

- 7,5% ouro

Como aplicar esta famosa estratégia de investimento

É hora de investigar como investir nele ou num produto que segue a sua estrutura após constatar a atratividade e a utilidade da técnica para um bom sono em diversos cenários.

Podemos comprar ETFs e distribuí-los com os pesos indicados acima para ter a estrutura definida pela estratégia. Para fazer isso, teremos que procurar ETFs de diferentes mercados de ativos globais ou nacionais. O mesmo pode ser dito para RF, pois existem muitas possibilidades disponíveis, e escolhendo um mercado específico.

Vantagens e desvantagens de investir no portfolio all Weatger

Vantagens |

Desvantagens |

|

Despesas de gerenciamento mínimas. Como o giro do portfólio é baixo, muito poucas taxas são incorridas durante a manutenção, pois o rebalanceamento ocorre uma vez por ano

|

Não pode tirar vantagem do momentum ou das tendências de estoque . Uma vez que esta carteira foi desenhada para ser uma posição “permanente” com um rebalanceamento anual automático, ela incorpora setores e ações que estão se saindo melhor do que o mercado para aproveitar o momento e a sua alta.

|

|

A capacidade de alocar ativos entre várias classes de ativos é muito útil . Excelente diversificação é mantida em todas as classes de ativos.

|

Existem situações em que os investidores podem sofrer perdas significativas durante longos períodos de tempo. É concebível que essa técnica leve a muitos anos de déficits e que a única opção que resta ao investidor seja desistir até ver o verde.

|

|

Grandes ganhos potenciais. Se testarmos retrospetivamente essa técnica com um período de estudo de 1970 até o presente, ela oferece um retorno anualizado de 5,3% com uma redução máxima de 16%.

|

A necessidade de ter grande capital . Anteriormente, essa carteira incluía muitos ativos, o que exigia o uso de grandes somas de dinheiro para diversificar entre ações, títulos, investimento em futuros de ouro ou commodities. No entanto, deve-se notar que os ETFs reduziram significativamente o montante de capital necessário.

|

Conclusão sobre a famosa carteira de Ray Dalio

Embora esse método tenha vantagens e desvantagens, a coisa mais importante que destacamos é que ele não permite que gere o seu dinheiro de maneira flexível porque os ativos e os pesos são determinados por essa teoria. Isso faz com que os investidores percam muitas possibilidades de investimento que seriam extremamente lucrativas apenas porque estão vinculadas ao portfólio All Weather.

Mas nem tudo é negativo, visto que é uma carteira que no seu fundo sempre alcançou uma rentabilidade constante e positiva .

Esperamos que tenha gostado do artigo e deixe alguma dúvida ou sugestão nos comentários.