O que é o Baltic Dry Index?

O que é o Baltic Dry Index? Em 1744 surge na City de Londres o Baltic Exchange, um ponto de encontro de comerciantes e capitães de navios. A organização estava localizada a 24-28 St Mary Axe, Londres, até que uma bomba do IRA destruiu o edifício. Hoje está no número 28 e tem escritórios em toda a Europa e Ásia.

Actualmente The Baltic Exchange está dentro da “The Baltic Exchange Limited”, a organização representa os interesses de 600 empresas. O Baltic Exchange é semelhante ao New York Merc, ou seja, um intermediário para a negociação de contratos (físicos) e contratos de futuros para a entrega de carga seca a granel, no caso de New York Merc, e fretes, no caso do Baltic Exchange. A negociação destes contratos é restrita às empresas membros, o que, em princípio, deixa de fora o campo especulativo.

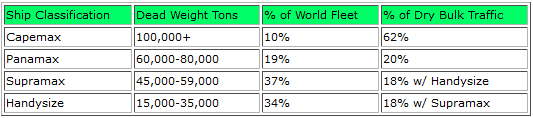

O Baltic Dry Index é um dos índices fornecidos por esta organização, o mais famoso porque é geralmente considerado como um indicador antecipado de recessões económicas. Outros índices são Baltic Exchange Capesize, Panamax, Supramax, Handysize, Dirty Tanker e Clean Tanker. Para se ter uma ideia da importância destes índices, é preciso mencionar que 80% de todos os bens e mercadorias são transportados por barco.

O que é o Baltic Dry Index?

Este índice é uma média dos preços pagos pelo transporte marítimo de matérias-primas nas 26 rotas em todo o mundo, que se circunscrevem ao Baltic Exchange, o mercado global para a negociação de fretes. Ou seja, cargas como o carvão, açúcar, metais, etc. Reflete tanto a demanda de mobilidade de matérias-primas como a oferta de navios, não se tem em conta para o cálculo o transporte de mercadorias finais ou navios porta-contentores. A volatilidade deste índice é maior do que a dos índices dos navios porta-contentores.

O índice é representativo de todo o mercado de transporte marítimo de mercadorias, pelo que pode ser utilizado como indicador económico geral e como um substituto para a evolução da produção global, com matizes.

O Baltic Dry Index é o sucessor do Baltic Freight Index, que começou a funcionar a 1 de Novembro de 1999. Desde 1 de Julho de 2009, o índice é composto pelas taxas médias de frete de Capesize, Panamax, Supramax e Handysize, que são tipos de barcos mercantes. Os seus nomes referem-se à capacidade de transitar pelo Canal do Panamá. O Handysize e o Supramax não têm restrições, o Paramax está no limite e o Capesize não o pode atravessar e deve viajar à volta do Cabo da Boa Esperança ou do Cabo Horn.

Baltic Dry Index: Cálculo

Em Junho de 2018, os pesos dos diferentes tipos de barcos foram reajustados e o Handysize removido. Os pesos foram: 40% Capesize, 30% Panamax e 30% Supramax.

((Capesize5TCavg x 0,4) + (PanamaxTCavg x 0,3) + (SupramaxTCavg x 0,3)) x 0,10; onde TCavg = preço médio do frete por tempo

O preço é baseado no contrato por tempo de viagem, não por viagem.

Determinantes do preço de frete

Para além da oferta de navios e da procura de transporte, devem ser tidos em conta tanto os custos de rotina da utilização dos navios como os custos específicos da viagem.

Quanto aos primeiros, há que destacar:

- Depreciação (o custo do navio entre os anos de utilização previstos menos a parte correspondente do valor de demolição no final da vida útil) mais o custo de financiamento do capital utilizado para a construção do navio (taxa de juro).

- Salários da tripulação, seguros, despesas de viagem, etc.

- Abastecimento.

- Peças de reposição, óleo, etc.

- O subsídio diário correspondente para cobrir os custos de reparação, doca seca, etc.

Quanto aos custos específicos da viagem:

- O mais importante, o combustível.

- Taxas portuárias (podem ser descontadas no cálculo do preço).

- Estivadores.

- Carregamento/descarregamento.

- Portagens ou taxas de canal.

- Outros custos como o prémio de risco numa situação de conflito armado, impostos em geral, etc.

Considerações importantes

O Baltic Dry Index tem a vantagem (ou desvantagem) de que, não podendo negociar no Baltic Exchange entidades ou particulares não membros, não está exposto a variações especulativas.

Deve ter-se em conta que a construção de um navio leva vários anos e é também extremamente cara, um boom económico que encorajaria a produção de novos navios poderia ter o seu efeito nos preços de frete anos mais tarde. A dificuldade em reacondicionar esse capital investido, bem como o custo da sua produção, faz que o custo dos fretes seja pouco determinado a curto prazo pelas variações da oferta (saídas ou entradas de capital). No entanto, é muito determinado pela procura e é por isso que é considerado um indicador líder do mercado, uma vez que menos transporte de matérias-primas significa, a priori, menos produção, etc.

Uma das questões mais importantes a destacar é a correlação lógica entre o preço do petróleo e o BDI (Baltic Dry Index). Necessariamente, o custo do petróleo será um factor determinante do preço, contudo, há que salientar a lentidão de movimento da oferta.

No gráfico seguinte, observamos a relação entre o BDI e o petróleo bruto.

A este respeito, embora à primeira vista possa parecer lógico que o BDI, no mínimo, possa indicar uma recessão, mas se acrescentarmos os condicionalismos como a oferta de navios e o preço do petróleo, rapidamente nos apercebemos de que não devemos tirar conclusões precipitadas. O que não impede que possa ser muito útil na medição do estado da economia e dos mercados.

Outra relação interessante é a das matérias-primas com o BDI, naturalmente o aumento do comércio de matérias-primas é acompanhado por um aumento do seu preço, neste sentido podemos ver o gráfico seguinte do BDI com o cobre.

Existe uma relação semelhante com a soja até 2009, a partir daí começa a divergir.

Outra relação curiosa, a relação inversa entre o valor nominal da obrigação americana a 10 anos e o BDI. Neste caso, a relação lógica poderia ser a de interpretar o BDI como um indicador da saúde da economia e o vínculo americano como um valor de refúgio, se tivermos em conta a relação do preço do petróleo com o BDI e a sua relação com o “aquecimento” da economia global a relação inversa parece mais ou menos natural.

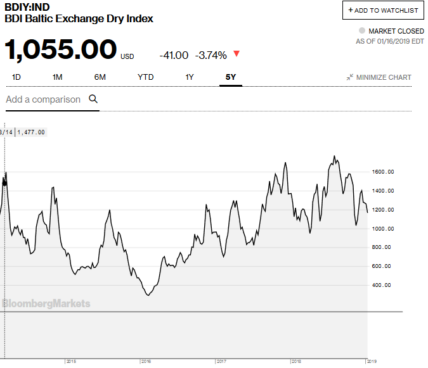

Finalmente, mais recentemente, podemos observar uma diminuição do BDI devido ao abrandamento das importações de matérias-primas chinesas. Recordemos que a China é a segunda maior economia do mundo e o principal exportador, com exportações que atingiram 2.263,63 mil milhões de dólares em 2017. Uma diminuição na chegada de matérias-primas pode prever uma certa paragem no consumo e investimento internacionais ou uma certa substituição de importações.

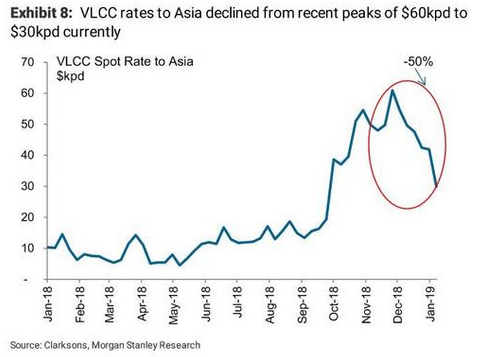

Também observamos uma diminuição de VLCC (very large Crude carrier) para a Ásia. O gás apresenta um gráfico semelhante.