Yield to Maturity (YTM): o que é, como funciona e como calcular

O rendimento até à maturidade, ou Yield to Maturity (YTM), é uma das métricas mais relevantes para avaliar o retorno potencial de uma obrigação. Mais do que considerar apenas os juros pagos anualmente (os chamados cupões), o YTM permite estimar a rentabilidade total de manter um título de dívida até à sua maturidade, tendo em conta o preço de aquisição, os pagamentos periódicos e o valor final a receber.

Este conceito é fundamental para qualquer investidor que pretenda tomar decisões informadas no mercado obrigacionista, sobretudo quando se trata de comparar títulos com diferentes prazos, preços e estruturas de pagamento. Ao longo deste artigo, explicamos de forma clara como funciona o YTM, como pode ser calculado e por que razão é considerado um indicador mais completo do que o rendimento nominal ou o rendimento corrente.

O que é o Yield to Maturity (YTM)?

O Yield to Maturity (YTM), traduzido como rendimento efectivo até à maturidade, representa a taxa de rentabilidade que um investidor espera obter ao manter uma obrigação até ao seu vencimento. Existe uma relação inversa entre o preço de aquisição da obrigação e o YTM: quanto mais baixo for o preço de compra, mais elevado será o rendimento esperado.

O YTM reflete assim a taxa de rendimento total de uma obrigação, considerando todos os fluxos futuros de juros e o valor de reembolso, assumindo que a mesma é mantida até ao seu vencimento.

Como funciona o YTM na prática?

O rendimento efectivo até à maturidade é uma ferramenta útil para avaliar se a aquisição de uma obrigação constitui uma decisão financeira vantajosa. O investidor define previamente um rendimento exigido (ou rendimento mínimo aceitável). Uma vez calculado o YTM de determinada obrigação, este pode ser comparado com o rendimento exigido para avaliar se o investimento é apropriado às suas expectativas.

Dado que o YTM é expresso numa base anual, independentemente do prazo da obrigação, permite comparar obrigações com diferentes maturidades e taxas de juro, uma vez que traduz todos os rendimentos em termos anuais homogéneos.

YTM, cupão e rendimento corrente: qual é a diferença e quando usar cada um?

O rendimento até à maturidade é semelhante ao rendimento corrente, que se obtém dividindo os fluxos de caixa anuais de uma obrigação pelo seu preço de mercado, permitindo estimar o ganho anual da sua detenção. No entanto, ao contrário do rendimento corrente, o rendimento efectivo até à maturidade (YTM) considera o valor atual dos pagamentos futuros de juros da obrigação. Ou seja, incorpora o valor temporal do dinheiro, enquanto o cálculo simples do rendimento corrente não o faz. Por este motivo, é frequentemente visto como um indicador mais completo para avaliar o rendimento de uma obrigação.

O YTM de uma obrigação descontada que não paga juros periódicos constitui um bom ponto de partida para compreender algumas das dinâmicas mais complexas das obrigações com pagamento de cupões.

Fórmula do Yield to Maturity

O rendimento até à maturidade é expresso em percentagem. Apesar de não ser simples de calcular com precisão absoluta, é uma métrica extremamente útil para estimar o rendimento potencial de manter o título até ao vencimento. Permite assim perceber se compensa manter a obrigação em carteira ou se será mais prudente aliená-la quando possível.

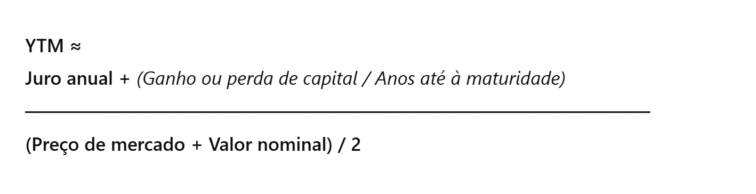

Antes de apresentar a fórmula, importa salientar que esta serve para obter uma aproximação do YTM — não representa o valor exacto.

A fórmula é:

YTM = {Vc + [(Vn – P) / x]} / [(Vn + P) / 2]

Dado:

“YTM” = rendimento até à maturidade

“Vc” = valor do cupão (juros anuais)

“Vn” = valor nominal

“P” = preço de aquisição do título

“x” = número de anos até à maturidade

Para verificar a precisão do cálculo, poderá utilizar a seguinte fórmula:

P = {Vc * {[1 – (1 / (YTM + 1)^y)] / YTM} + Vn} / (YTM + 1)^y

Onde “y” corresponde ao número de cupões (habitualmente igual ao número de anos, se o pagamento for anual).

Se os cálculos lhe parecerem complexos, não desespere. Basta conhecer a fórmula e aplicar os dados numa folha de cálculo (por exemplo, Excel), que tratará dos cálculos automaticamente. Terá, no entanto, de reunir previamente os dados necessários: valor do cupão, valor nominal, preço de aquisição e anos até à maturidade.

Não se trata de um processo impossível, mas exige rigor na obtenção dos dados, para que o valor estimado de YTM se aproxime o mais possível da realidade.

Exemplo prático de cálculo do YTM

Imaginemos uma obrigação com as seguintes características:

- Valor nominal: 1.000€

- Taxa de juro (cupão) anual: 5% (ou seja, paga 50€ por ano)

- Preço de mercado atual: 950€

- Prazo até à maturidade: 5 anos

Para calcular o rendimento até à maturidade (Yield to Maturity – YTM), é necessário determinar a taxa de juro que iguala o valor atual dos pagamentos futuros (juros e reembolso do capital) ao preço atual da obrigação. Este cálculo pode ser relativamente complexo, pois implica resolver uma equação para a taxa de juro, mas é possível obter uma estimativa aproximada.

Os pagamentos futuros são:

- 50€ anuais durante 5 anos (juros)

- 1.000€ no final do quinto ano (reembolso do valor nominal)

Utilizando a fórmula aproximada do YTM, temos:

Dados:

- Cupão anual = 50€

- Ganho (ou perda) de capital = 1.000€ – 950€ = 50€

- Preço de mercado = 950€

- Valor nominal = 1.000€

- Anos até à maturidade = 5

Substituindo os valores:

YTM ≈ {50 + [(1.000 – 950) / 5]} / [(1.000 + 950) / 2]

YTM ≈ {50 + 10} / 975 = 60 / 975 ≈ 0,0615 ou 6,15%

Assim, o rendimento efectivo até à maturidade aproximado desta obrigação é de cerca de 6,15% ao ano. Isto significa que, se adquirir a obrigação por 950€ e a mantiver até ao vencimento, o seu rendimento anual estimado será de 6,15%. Note-se que este valor é uma estimativa; o cálculo exacto do YTM requer habitualmente o uso de uma calculadora financeira ou software apropriado.

Principais factores que influenciam o rendimento de uma obrigação

Vários factores podem impactar o rendimento de uma obrigação, para além da taxa de juro de referência. Entre os mais relevantes destacam-se:

- Prazo da obrigação: obrigações com maturidades mais longas tendem a apresentar YTM mais elevados, mas também maior risco, devido à sua maior sensibilidade às flutuações de mercado.

- Condições económicas: a inflação, as taxas de juro e as perspectivas económicas influenciam quer o rendimento esperado quer o preço de mercado das obrigações.

- Risco de crédito: a solidez financeira do emitente tem um impacto directo no rendimento. Emitentes com rating elevado tendem a oferecer rendimentos mais baixos em comparação com os de maior risco.

- Preço de mercado: as variações no mercado secundário fazem com que o rendimento efectivo seja diferente da taxa de juro nominal (cupão).

Compreender os fluxos de caixa e o valor atual

As obrigações geram fluxos de caixa através de:

- Pagamentos periódicos (cupões): representam a remuneração periódica pelo capital investido.

- Reembolso do capital: no vencimento da obrigação, é devolvido o valor nominal ao investidor.

Dado que o valor do dinheiro presente é superior ao valor do mesmo montante no futuro, é necessário actualizar esses fluxos futuros para determinar o seu valor presente. A fórmula base de actualização é:

VP=C(1+r)tVP = frac{C}{(1 + r)^t}VP=(1+r)tC

Onde:

- VP representa o valor presente do fluxo de caixa,

- C é o montante do fluxo de caixa esperado,

- r é a taxa de desconto,

- t é o número de períodos.

A aplicação desta fórmula permite comparar o preço de mercado de uma obrigação com o valor actualizado dos seus fluxos futuros, ajudando a avaliar se o título está devidamente valorizado em função do rendimento esperado.

Tipos de rendimento das obrigações

Para uma compreensão mais completa da rentabilidade de um título obrigacionista, é útil distinguir entre diferentes formas de rendimento:

- Rendimento nominal: corresponde à taxa de juro paga pelo emitente com base no valor nominal da obrigação. Não considera as flutuações de preço nem os efeitos da inflação.

- Rendimento de obrigações zero cupão: estas obrigações não pagam juros periódicos; o rendimento resulta da diferença entre o preço de aquisição e o valor nominal reembolsado na maturidade.

O rendimento efectivo até à maturidade (YTM) constitui um indicador mais completo, pois integra todos estes elementos, fornecendo uma visão abrangente da rentabilidade do título.

Porque é importante o Yield to Maturity?

Uma análise aprofundada do rendimento até à maturidade permite aos investidores:

- Avaliar o retorno potencial: tendo em conta tanto os cupões como eventuais variações de preço.

- Comparar diferentes obrigações: facilitando a selecção de títulos com melhor equilíbrio entre risco e retorno.

- Planear a estratégia de investimento: o YTM, quando conjugado com outros dados, apoia a gestão do risco cambial e da inflação.

Conclusão: Yield to Maturity

A análise do Yield to Maturity ajuda-o a decidir se deve manter um título, mesmo perante propostas de venda aparentemente atractivas, ou se, pelo contrário, poderá ser mais sensato vendê-lo, mesmo a um preço que noutras circunstâncias não consideraria.

Tal como referido anteriormente, o cálculo do YTM exacto é complexo, mas continua a ser uma ferramenta valiosa, sobretudo quando combinada com outras informações relevantes, como as tendências de mercado.

FAQs

O YTM (Yield to Maturity) é a rentabilidade média anual que um investidor pode esperar ao comprar uma obrigação e mantê-la até à maturidade, incluindo todos os pagamentos de juros e o reembolso final. É como calcular quanto se ganha por ano, em média, com um investimento em obrigações — tendo em conta o preço pago e tudo o que se vai receber até ao fim.

Não. O YTM é apenas uma estimativa, baseada na suposição de que:

A obrigação será mantida até à maturidade;

Os juros (cupões) serão pagos pontualmente;

Todos os pagamentos recebidos serão reinvestidos à mesma taxa do YTM.

Se alguma destas condições não se verificar — por exemplo, se o investidor vender a obrigação antes do vencimento ou se o emitente falhar algum pagamento — o rendimento real poderá ser diferente.

No Excel, é possível utilizar a função TIR() (ou YIELD() na versão inglesa). Um exemplo prático:

Suponhamos que tem uma obrigação com as seguintes características:

Preço atual: 950 €

Valor nominal: 1.000 €

Cupão anual: 5% (50 € por ano)

Maturidade: 5 anos

Pagamentos de cupão anuais

Pode usar a fórmula:

=TIR({-950; 50; 50; 50; 50; 1050})

O “-950” representa o investimento inicial (valor negativo) e os restantes são os fluxos de caixa futuros. O resultado será o YTM aproximado.

Para casos mais complexos (como pagamentos semestrais ou com datas específicas), pode usar:

=YIELD(data_liquidação; data_vencimento; taxa_cupão; preço; valor_nominal; frequência; base)

Depende do contexto e do nível de risco envolvido. Em geral:

Obrigações soberanas de países desenvolvidos apresentam YTM mais baixos (entre 2% e 4%), mas com menor risco;

Obrigações corporativas ou emitidas por países emergentes podem oferecer YTM mais elevados (6% ou mais), mas também apresentam maior risco de crédito ou de mercado.

Um “bom” YTM é aquele que:

Compensa adequadamente o risco assumido;

Está alinhado com os objectivos do investidor;

É superior à inflação esperada, proporcionando rendimento real positivo.

saudações caros! preciso de uma ajuda, como calcular a yild, com um valor nominal de 1000, em 3 anos, custo 900, juros anual de 100?