Como interpretar o Rácio de Treynor

O rácio de Treynor define-se como o diferencial de rentabilidade obtido sobre o ativo livre de risco por unidade de risco sistemático ou não-diversificável do fundo, representado pelo seu Beta. Geralmente, a rendibilidade da dívida pública a curto prazo na área geográfica mais semelhante aos activos onde o fundo é investido é tomado como o activo sem risco.

Rácio de Treynor: o que é?

Por definição, o Rácio de Treynor pondera a rentabilidade pelo risco do fundo. Como é feito esse cálculo? Subtraindo ao rendimento a taxa de juro sem risco. O resultado dessa diferença é dividido pelo risco sistemático do fundo (Beta). Quanto mais alto for o rácio, maior é a rentabilidade ponderada, fazendo do fundo mais interessante para o investidor. De ressalvar que a comparação de fundos tendo por base o rácio de Treynor, só faz sentido para fundos da mesma categoria.

Analisemos agora, pormenorizadamente, este indicador financeiro que serve para analisar a relação entre a relatividade e a volatilidade de uma aplicação.

O propósito do Rácio de Treynor consiste na avaliação de um investimento em comparação com o nível de risco, tornando-se, por isso, numa importante ferramenta no processo de decisão de investimento. É por isso mesmo que este é muito utilizado na análise dos fundos de investimento, sobretudo para comparação de fundos. Esta comparação é bastante vantajosa, uma vez que parte de uma métrica pré-estabelecida, permitindo ao investidor optar pelo perfil que melhor se adequa ao seu perfil.

Como funciona

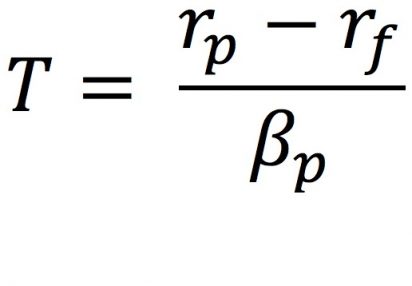

O Rácio de Treynor avalia qual o investimento que proporciona um maior retorno com um menor risco, através da fórmula TA= (RA – RF) / βA, onde o TA é o Rácio de Treynor.

RA representa o retorno do fundo analisado. Uma vez que a carteira de um fundo contém vários ativos que proporcionam retornos diferentes, é necessário compor o retorno de cada ativo dessa carteira para obter o retorno médio. RF representa o retorno livre de risco e, por sua vez, o βa é a medida de risco sistêmico beta. O retorno do investimento analisado revela a taxa de rentabilidade da aplicação. Se um fundo tiver um retorno de 30%, isso significa que a taxa de retorno é de 30%.

Por sua vez, o retorno livre de risco é o rendimento de uma aplicação de baixo risco, sendo que no mercado existem três tipos de riscos. São eles: risco de mercado, risco de liquidez e risco de crédito. O risco de mercado corresponde ao risco fruto das oscilações dos preços dos ativos; já o risco de liquidez diz respeito ao risco do investidor em não conseguir resgatar uma aplicação de uma forma fácil e, finalmente, o risco de crédito é o risco do credor não cumprir com o compromisso, sendo, por isso, considerado um ativo livre de risco na fórmula.

Mas qualquer investidor sabe que não existem investimentos sem risco. Existem, isso sim, ativos com um risco baixo.

A medida de risco sistemático beta presente na fórmula do Rácio de Treynor representa o risco que o investimento tem em relação à carteira de mercado. Isto significa que esse é um risco com relação com eventos macroeconómicos, políticos e sociais, pelo que apesar de uma carteira diversificada, o investidor não estará muito protegido.

Há ainda o risco sistémico que é inerente ao ativo, pelo que pode ser diluído com a diversificação.

Assim, a medida de beta é considerada igual a 1 para o risco do mercado. Ativos com risco sistémico beta menor que 1 têm um risco mais baixo, enquanto acima de 1 são investimentos arriscados.

Cálculo da relação Treynor

O rácio de Treynor foi desenvolvido por Jack L. Treynor. Este rácio mede numericamente a relação entre o rendimento ponderado pelo risco do fundo; é obtido subtraindo ao rendimento do fundo a taxa de juro de um investimento sem risco nesse momento e dividido pelo risco sistemático do fundo, o rácio beta.

Onde:

- T= próprio índice de Treynor.

- rp= retorno da carteira analisada.

- rf= rendimento da taxa livre de risco.

- Bp= medida de risco sistêmico Beta.

O rácio de Treynor é calculado da mesma forma que o rácio de Sharpe, excepto que no primeiro o quociente é dividido pelo coeficiente Beta do fundo em relação ao mercado.

Valor numérico

O rácio de Treynor indica o diferencial de rentabilidade do fundo sobre a taxa de juro sem risco ponderada pelo coeficiente beta, portanto:

- Quanto maior for o rácio Treynor, maior será o rendimento ponderado e mais interessante será o produto para o investidor. Ou seja, uma melhor gestão do fundo.

Se não for mencionado nenhum número para este rácio, significa que o fundo existe há menos de 5 anos ou que a cifra é negativa, portanto o rácio de Treynor é inutilizável.

Aplicações do Rácio Treynor

O rácio Treynor é uma ferramenta muito útil para qualquer investidor, uma vez que pode ser utilizada para:

1) Analisar se a relação risco/retorno de um fundo é adequada

O rácio de Treynor permite analisar ou quantificar até que ponto a rentabilidade de um fundo compensa o investidor pela assunção do risco. Os investidores estão habituados a medir a qualidade de um fundo analisando simplesmente dados relativos à rendibilidade, mas normalmente não têm em conta o factor de risco, que é tão importante ou mais importante do que a rendibilidade. O índice permite-nos medir a relação entre ambos fatores, rentabilidade e risco.

2) Comparar diferentes fundos dentro da mesma categoria

O rácio de Treynor ajuda o investidor na escolha entre dois fundos de investimento, já que compara os rendimentos obtidos em ambos sobre o ativo sem risco por unidade de risco sistemático ou não diversificável do fundo, ponderado pelo coeficiente Beta.

O fundo com um valor Treynor mais elevado será aquele que proporciona um maior rendimento para o mesmo nível de risco e, portanto, o mais conveniente para o investidor.

O rácio de Treynor, juntamente com outros como o rácio Sharpe e o Alfa de Jensen, são frequentemente utilizados para avaliar o comportamento dos ativos de uma carteira ou para comparar a eficácia de diferentes gestores de fundos de investimento.

Limitações

O rácio de Treynor não quantifica o valor acrescentado, se for caso disso, dos activos de carteira de gestão. É um critério único de ranking. Uma classificação das carteiras baseada no racio de Treynor só é útil se as carteiras em consideração forem sub-pastas de uma carteira mais ampla e totalmente diversificada. Se não for este o caso, as carteiras com risco sistemático, mas o risco totalmente diferente, será avaliado o mesmo. No entanto, a carteira com um risco total mais elevado é menos diversificada e, portanto, tem um maior risco não sistemático, que não tem um preço no mercado.

Um método alternativo de gestão de carteiras ranking é o indicador Alfa de Jensen, que quantifica o retorno agregado como o excesso de rendibilidade acima da linha de mercado da segurança no Capital Asset Pricing Model. Como dois métodos, tanto para determinar as classificações baseadas no risco sistemático sozinho, que será localizado carteiras de forma idêntica.

Um investimento de valores de retorno calculado de acordo com o rácio de Treynor assume que a carteira do investidor é adequadamente diversificada, uma vez que apenas tem em conta o risco sistemático. O risco não-sistemático não é contabilizado e, portanto, os resultados do cálculo de um índice Treynor para uma carteira diversificada são enganosos.