Current ratio (Rácio de liquidez corrente): o que é e como calcular

O mundo financeiro é complexo e dinâmico, e para entender a saúde financeira de uma empresa, os analistas frequentemente recorrem a indicadores financeiros. Estes indicadores, que são resultados de cálculos baseados nas informações das demonstrações financeiras de uma empresa, servem como ferramentas valiosas para avaliar o desempenho, a estabilidade e as perspetivas de uma organização no mercado.

Originado nos primeiros dias da contabilidade, o “Current Ratio” (Rácio de liquidez corrente) tem sido uma ferramenta fundamental para avaliar a capacidade de uma empresa em cumprir as suas obrigações de curto prazo. Ao longo dos anos, este indicador tem passado por diversas adaptações e interpretações, mas a sua essência permanece intacta: servir como um termómetro da liquidez imediata de uma organização.

No âmbito da análise fundamental, o Current Ratio é crucial para entender se uma empresa tem ativos suficientes para liquidar as suas dívidas de curto prazo. Um Current Ratio elevado pode indicar uma posição financeira robusta, enquanto um valor baixo pode sinalizar potenciais problemas de liquidez. Este indicador, quando utilizado em conjunto com outras ferramentas e métricas, pode oferecer infornmações valiosas sobre a gestão de capital de giro da empresa e a sua estratégia financeira global.

O que é o current ratio?

O Current Ratio, conhecido em português como “Rácio de Liquidez Corrente”, é uma métrica financeira que mede a capacidade de uma empresa de pagar as suas obrigações de curto prazo utilizando os seus ativos mais líquidos. Esse índice é uma das ferramentas mais tradicionais e amplamente utilizadas na análise da liquidez de uma empresa, ajudando a determinar a facilidade com que a empresa pode transformar os seus ativos correntes em dinheiro para cobrir as suas dívidas correntes.

Componentes básicos: ativos correntes e passivos correntes

Ativos correntes: Referem-se aos ativos que uma empresa espera converter em dinheiro ou usar para beneficiar a empresa num ano ou ciclo operacional (o que for mais longo). Isto inclui itens como caixa e equivalentes de caixa, contas a receber, stocks e outros ativos de curto prazo.

Passivos correntes: São as obrigações financeiras de uma empresa que se espera liquidar dentro de um ano ou ciclo operacional. Isso inclui dívidas e outros compromissos que devem ser pagos no curto prazo, como contas a pagar, empréstimos de curto prazo e outras dívidas similares.

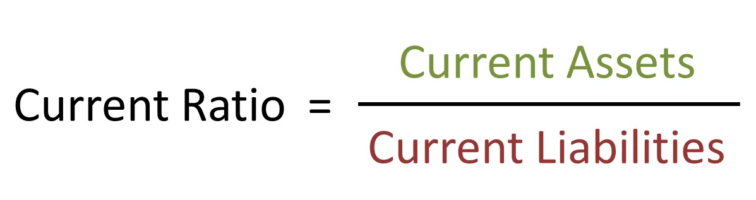

Ao dividir os ativos correntes pelos passivos correntes, obtemos o Current Ratio. Esse valor dá-nos dá uma visão clara da posição financeira de curto prazo da empresa e da sua capacidade de enfrentar os seus compromissos financeiros imediatos.

Leia ainda 👉 Como analisar uma empresa?

Como calcular o current ratio?

Para calcular o Ccurrent Ratio, devem ser considerados os seguintes componentes:.

Os ativos correntes que compõem o balanço de uma empresa incluem dinheiro, contas a receber, inventário e outros ativos correntes (OCA) que se espera que sejam liquidados ou convertidos em dinheiro em menos de um ano.

Além disso, o passivo corrente inclui contas a pagar, salários, impostos a pagar, dívida de curto prazo e a parte corrente da dívida de longo prazo.

Ou seja:

Fórmula do current ratio

Dados “Ec” = receita corrente, “Sc” = despesa corrente e “Cr” = current ratio, em seguida:

Cr = Ec / Sc

O significado deve ser interpretado conforme a gama de valores a que o resultado pertence:

- Cr < 1: O current ratio indica um estado de saúde grave da empresa, uma vez que a receita corrente é inferior à despesa corrente. Isto significa que, no futuro, ou pelo menos no futuro imediato, a empresa não poderá pagar a sua dívida.

- Cr = 1: O current ratio indica um problema na saúde da empresa, não tão grave como no caso anterior, mas um rácio de 1 significa que o rendimento é pouco suficiente para cobrir as despesas. Isto significa que não demorará muito tempo para surgir uma situação em que as receitas se revelem insuficientes.

- Cr > 1: O current ratio indica um bom nível de saúde financeira da empresa. Isto significa que as receitas são mais que suficientes e cobrem as despesas.

Comparação com os padrões da indústria e benchmarks

É crucial interpretar o Current Ratio no contexto da indústria específica da empresa. Algumas indústrias, como a de serviços, podem operar confortavelmente com índices mais baixos, já que têm menos ativos alocados em inventário. Por outro lado, uma empresa de manufatura pode necessitar de um índice mais alto para ser considerada saudável. Como tal, é sempre benéfico comparar o Current Ratio da empresa com o dos seus pares de mercado e com a média da indústria.

Fatores que podem influenciar o Current Ratio

Vários fatores podem influenciar o Current Ratio de uma empresa:

- Ciclos de vendas: Um ciclo de vendas mais longo pode inflacionar contas a receber, aumentando os ativos correntes.

- Políticas de crédito: Políticas de crédito mais lenientes podem resultar em altos níveis de contas a receber, o que influencia os ativos correntes.

- Gestão de stock: Altos níveis de stock podem aumentar os ativos correntes, mas também podem indicar problemas de venda ou produção excessiva.

- Endividamento: Uma empresa que contrai muitos empréstimos de curto prazo verá um aumento nos seus passivos correntes.

- Sazonalidade: Algumas empresas podem ter picos sazonais de atividade que afetam tanto os ativos quanto os passivos correntes.

Considerar estes fatores ajuda a ter uma visão mais completa e contextualizada ao avaliar o Current Ratio de uma empresa.

Exemplo de Current Ratio

Vejamos como exemplo alguns dados sobre uma empresa fictícia e calculemos o current ratio da mesma:

- Bens: 10.000 €

- Ações: 5.000 €

- Ativos não correntes: 3.000 €

- Despesas não correntes: 4.000 €

Receita corrente = bens – ativos não correntes = 10.000 – 3.000 = 7.000 €

Despesas correntes = bens – ações – despesas não correntes = 10.000 – 5.000 – 4.000 = 1.000 €

Cr = Ec / Sc = 7.000 / 1.000 = 7

O current ratio é > 1. Isto significa que a empresa fictícia em análise está de boa saúde financeira.

Tome como exemplo outra empresa com as seguintes informações:

- Bens: 10.000 €

- Ações: 1.000 €

- Ativos não correntes: 8.000 €

- Despesas não correntes: 1.000 €

Rendimento corrente = bens – ativos não correntes = 10.000 – 8.000 = € 2.000

Despesas correntes = bens – ações – despesas não correntes = 10.000 – 1.000 – 1.000 = € 8.000

Cr = Ec / Sc = 2.000 / 8.000 = 0,25

O current ratio é < 1. Isto significa que a empresa fictícia em análise apresenta má saúde financeira. Não demorará muito a compreender que, com um current ratio destes, esta empresa fictícia em breve falhará as suas obrigações.

Como compreender e interpretar o current ratio

Para compreender e interpretar o current ratio, é de notar que:

- Um rácio inferior a 1 indica que as dívidas da empresa com maturidade igual ou inferior a um ano são superiores aos seus ativos: dinheiro ou outros ativos a curto prazo que se espera que sejam convertidos em dinheiro dentro de um ano ou menos.

- Um rácio de liquidez inferior a 1 pode parecer alarmante, embora várias situações possam afetar negativamente o rácio de liquidez numa empresa sólida.

Ou seja, quanto maior for o current ratio, mais capaz é uma empresa de pagar as suas obrigações porque tem um rácio mais elevado entre o valor dos ativos a curto prazo e o valor dos seus passivos a curto prazo.

Como oa current ratio muda com o tempo?

O que determina se o current ratio é bom ou mau depende de como muda. Por exemplo, uma empresa que parece ter um current ratio aceitável pode estar a tender para uma situação em que terá dificuldade em pagar as suas contas. Mas sim, uma empresa que possa parecer estar a lutar agora pode estar a fazer bons progressos no sentido de um current ratio mais saudável.

Limitações do current ratio

Possíveis distorções:

Como qualquer indicador financeiro, o Current Ratio não está isento de limitações e pode, às vezes, apresentar uma visão distorcida da realidade financeira de uma empresa:

- Qualidade dos ativos correntes: O índice não faz distinção entre ativos correntes de alta e baixa qualidade. Por exemplo, contas a receber incobráveis ainda são contabilizadas como ativos correntes, o que pode inflacionar o índice.

- Liquidez dos ativos: Nem todos os ativos correntes podem ser facilmente convertidos em dinheiro. Por exemplo, certos inventários podem ser difíceis de vender, o que pode distorcer a verdadeira liquidez da empresa.

Quando é que é necessário complementar com outros indicadores?

Embora o Current Ratio ofereça uma visão geral da liquidez de uma empresa, é crucial utilizar outros indicadores para obter uma imagem mais completa:

- Quick Ratio (Índice de Liquidez Seca): Exclui os inventários dos ativos correntes e, portanto, fornece uma medida mais estrita da liquidez imediata.

- Índice de Liquidez Imediata: Considera apenas o efetivo e equivalentes de caixa em relação aos passivos correntes, proporcionando uma visão da capacidade da empresa de pagar as suas dívidas imediatas com recursos disponíveis.

- Análise de prazos médios: Analisar os prazos médios de recebimento e pagamento pode dar uma ideia de como o capital de giro está a ser gerido.

- Análise do ciclo financeiro: Ajuda a entender o tempo total que leva desde a compra de matéria-prima até ao recebimento das vendas, fornecendo informações sobre a eficiência operacional da empresa.

Current Rratio vs. Quick Rratio

O current ratio é semelhante a outra medida de liquidez conhecida como o rácio rápido. Ambos dão uma visão da capacidade de uma empresa para cumprir as suas obrigações atuais no caso de se vencerem, embora o façam com prazos de vencimento diferentes.

Da mesma forma, o current ratio avalia a capacidade de uma empresa para pagar o seu passivo a curto prazo com o seu ativo corrente. O rácio rápido mede a liquidez de uma empresa com base unicamente em ativos que podem ser convertidos em dinheiro no prazo de 90 dias ou menos.

A diferença entre os dois rácios de liquidez é que o rácio rápido apenas considera ativos que podem ser rapidamente convertidos em dinheiro, enquanto que o current ratio tem em conta ativos que geralmente levam mais tempo a liquidar.

Conclusões

Recapitulação da importância do Current Ratio:

O Current Ratio é uma das ferramentas mais amplamente utilizadas no mundo da análise financeira para avaliar a liquidez de uma empresa. Proporciona insights valiosos sobre a capacidade de uma organização para atender às suas obrigações de curto prazo, sendo, portanto, um indicador chave da saúde financeira geral de uma empresa.

Este índice não apenas ajuda os investidores e analistas a tomar decisões informadas, mas também oferece às empresas insights sobre as suas operações e gestão financeira, permitindo-lhes identificar áreas de melhoria e ajustar as suas estratégias para fortalecer a sua posição no mercado.

Leia também 👉 “Avaliação de empresas: PER, EBITDA, Fluxo de caixa, Vendas, Capitalização”.

Este e-book irá ajudá-lo a aprender o que precisa de saber para começar com sucesso na análise e a avaliação das empresas cotadas em bolsa:

- Noções básicas

- Rácios relevantes da Análise Fundamental

- Entendimento das demonstrações financeiras