O Beta (coeficiente beta): o que é e como calcular

O Beta é um indicador amplamente utilizado para avaliar o risco dos títulos. Do ponto de vista teórico são os parâmetros de referência dentro do “Capital Asset Pricing Model” ( CAPM ), enquanto do ponto de vista operacional permitem uma avaliação quantitativa imediata de cada título. Neste artigo analisaremos detalhadamente o coeficiente beta, como é calculado e o que representa.

O que é o beta?

O Índice Beta, ou Coeficiente Beta, é uma medida utilizada em finanças que relaciona a sensibilidade de um ativo dentro de uma carteira de investimentos. Este índice é utilizado para destacar o desempenho do ativo no mercado financeiro, durante um determinado período, através do seu nível de risco.

Leia ainda: Apha e Beta.

Como funciona?

Além de correlacionar o investimento dentro de uma carteira, o beta trabalha para identificar a direção onde o retorno do ativo vária em resposta às mudanças num índice de mercado, como o Índice Bovespa, por exemplo.

Coeficiente beta de ações

Este coeficiente indica a sensibilidade histórica da evolução do preço de uma determinada ação. Em outras palavras, quanto o preço de uma determinada ação sobe ou desce em resposta a uma mudança de 1% no benchmark de mercado. O coeficiente beta (β) de uma ação também mede o grau de variabilidade do retorno de uma ação em relação ao retorno médio do “mercado” em que é negociada e, portanto, é um conceito amplamente utilizado pelos analistas financeiros.

Coeficiente beta de avaliação da empresa

Dada a importância do coeficiente beta na avaliação das empresas, existem duas formas de avaliá-lo:

- O beta histórico: o Beta de um ativo pode ser estimado através do coeficiente beta de regressão linear entre os retornos históricos do ativo (Rpt) e os retornos do índice tomado como referência do valor de mercado (Rmt).

- O beta comparável: procure uma empresa ou grupo de empresas com semelhanças significativas com a empresa que é analisada. Uma vez identificados, os dados são usados para calcular o custo de capital.

Coeficiente beta por setor

Calcular o beta não é tão simples. Por esse motivo, muitas vezes há uma tendência de utilização de bases de dados que coletam os betas das empresas listadas, divididos por setor. O beta setorial indica a variação de todo o setor em relação ao mercado financeiro em que está inserido. Ao contrário dos betas únicos, ele pode fornecer uma visão geral de todo um setor. Bancos de dados que listam betas do setor são oferecidos por agências de investimento, empresas de negócios, sites específicos do setor. Podem ser encontrados on-line, gratuitamente ou por uma taxa.

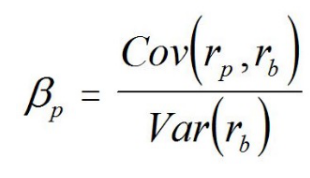

Como é calculado o Índice Beta?

O cálculo do β é complexo, pois é a relação entre a covariância entre a referência e o stock, e a variância da referência.

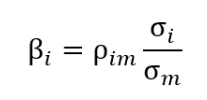

Como a covariância é o produto da correlação e dos desvios padrão, a fórmula pode ser simplificada como:

Ou seja, β (o beta) é igual à correlação entre o índice e o ativo multiplicado pelo rácio do desvio padrão do ativo e o valor de referência.

Leia ainda 👉 Desvio padrão: o que é e como calcular

Qual é o significado dos valores Beta?

Se β > 0, o stock move-se na direção do índice e podem ocorrer os seguintes resultados:

- Se β = 1, o stock move-se estatisticamente na mesma proporção que o índice.

- Se β > 1, o stock é estatisticamente mais volátil que o índice, ou seja, move-se de forma mais agressiva.

- Se 1 > β > 0, o stock mostra menos volatilidade do que o índice.

Se β < 0 a, o stock move-se na direção oposta à do índice e podem ocorrer os seguintes resultados:

- Se β = -1: o stock move-se estatisticamente na mesma proporção que o índice com direcção oposta.

- Se β < -1: o stock é estatisticamente mais volátil do que o índice e na direção oposta, ou seja, move-se de forma mais agressiva e contrária ao índice.

- Se -1 < β < 0: o stock mostra menos volatilidade do que o índice e na direção oposta.

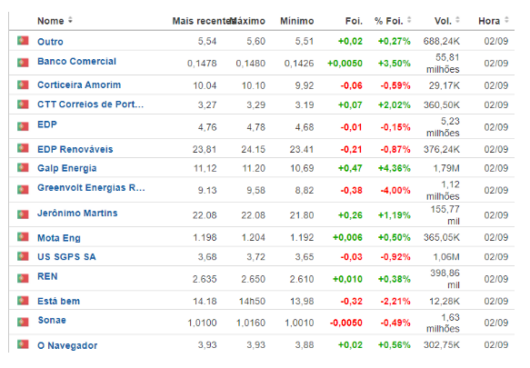

Tabela do valor beta das ações que compõem o PSI-20

Fonte: Investing.com (02 de Setembro de 2022).

Beta utilizada no CAPM

Tendo em conta que o Modelo de Preços de Ativos de Capital (CAPM) é um modelo que calcula o retorno que deve ser esperado de um ativo, de acordo com as características financeiras deste investimento, sendo o beta um deles. Neste caso, o CAPM considera, para além do beta, uma taxa de retorno sem risco de um ativo, que define o retorno mínimo esperado do ativo investido, e a taxa de retorno de mercado “Rm“.

Exemplo

Se tiver uma segurança sem risco com um rendimento de 5% e um beta de 1,2 com um rendimento de mercado (Rm) de 8%, o rendimento esperado deverá ser de 8%:

- E(Ra) = 5 % + 1,2 x (8 % – 5 %)

- E(Ra) = 8,6%.

Por outras palavras, o retorno esperado do ativo investido com um beta de 1,2 é de 8,6%.