Próxima reunião da FED: incerteza global… e mais inflação?

A FED é o banco central dos Estados Unidos. Trata-se de uma das instituições mais influentes do mundo. Veremos o que é, o que decide, que impacto têm as reuniões da FED nos mercados, e o calendário das reuniões da FED para 2024.

Veremos o que podemos esperar que a Reserva Federal faça, não só na sua próxima reunião de março, mas também durante o resto do ano. Sem dúvida, esta é uma das questões mais acompanhadas pelos investidores, uma vez que afeta diretamente a evolução dos mercados (ações, divisas, índices), bem como a própria economia.

O que acontece nas reuniões da Fed? Ata do FOMC

Quando falamos da Reserva Federal, para entender tudo o que acontece nas suas reuniões, precisamos conhecer quatro conceitos:

- FOMC: é o comité de política monetária da Reserva Federal. É composto por 12 membros. É responsável pelas estratégias de política monetária para atingir os objetivos. Reúne-se 8 vezes ao ano, aproximadamente a cada 6 semanas, em Washington. Geralmente, das 8 vezes que se reúne ao ano, em metade oferece posteriormente uma conferência de imprensa.

- Atas da Fed: resumem em profundidade todos os assuntos tratados pelo FOMC nas suas reuniões. As Atas são publicadas 3 semanas após cada reunião do FOMC e mostram as opiniões de todos os membros que participaram nas reuniões.

- Livro Bege: é um conjunto de dados que o FOMC utiliza nas suas reuniões para tomar decisões. É publicado cerca de 2 semanas antes das reuniões do FOMC.

- Dot plot: é um gráfico que apresenta uma série de pontos. Esse gráfico é publicado gratuitamente após cada reunião da Reserva Federal e reflete o que cada membro pensa sobre se os juros subirão ou cairão pelo resto do ano e nos seguintes, e quanto. Originou-se no final de 2011 com Ben Bernanke como presidente do Banco.

Calendário de reuniões da FED 2025

A Reserva Federal reúne-se 8 vezes por ano, com um intervalo de aproximadamente 40 dias entre cada reunião. Vejamos agora o calendário de reuniões da FED para 2025:

Este é o calendário das reuniões para 2024:

- 28-29 de Janeiro

- 18-19 de Março

- 6-7 de Maio

- 17-18 de Junho

- 29-30 de Julho

- 16-17 de Setembro

- 28-29 de Novembro

- 9-10 de Dezembro

Se estiveres interessado nas políticas dos bancos centrais, poderás também consultar o nosso calendário para descobrir a próxima reunião do BCE.

Última reunião da FED: incerteza total… e novo surto inflacionista?

A Reserva Federal manteve ontem as taxas de juro entre 4,25% e 4,50% pela quarta reunião consecutiva e reduziu as previsões de cortes para além de 2025. Ao mesmo tempo, o banco central alertou que o abrandamento da atividade económica — aliado à pressão sobre o mercado do petróleo — poderá reacender a inflação.

Na verdade, o presidente da FED, Jerome Powell, destacou a necessidade de manter uma postura cautelosa:

“Ninguém tem grande convicção nestas previsões neste momento… As decisões dependerão da evolução dos dados.”

Nova ameaça inflacionista vinda do petróleo

Tanto assim que a própria FED reviu em alta as projeções de inflação para 2025-2027 em até três décimas, ao mesmo tempo que reduziu o crescimento esperado do PIB para 2025 para 1,4% (face aos 1,7% anteriormente previstos).

Para os anos seguintes, também prevê revisões em baixa no crescimento do PIB (menos duas décimas em 2026) e um ligeiro aumento na inflação projetada (mais duas décimas).

Apesar das previsões, Powell reconheceu a complexidade do momento atual:

“Fazer previsões do PIB neste contexto é extremamente difícil.”

A esta incerteza junta-se a escalada de tensão no Médio Oriente. Se persistir, poderá empurrar o preço do barril de petróleo novamente para a casa dos 120 USD, reacendendo pressões inflacionistas.

Preço do barril de crude (junho de 2025) | Fonte: Tradingview

Este cenário seria particularmente negativo, sobretudo após a recente queda dos preços do crude para os 55-60 USD por barril (ver círculo laranja no gráfico), que tinha alimentado esperanças de um controlo mais rápido da inflação.

Trump para presidente… da FED?

Como era previsível, a postura cautelosa da FED não agradou a Donald Trump. Antes mesmo da reunião, o ex-presidente norte-americano sugeriu um corte imediato de 2,5 pontos percentuais — dez cortes de 25 pontos base — para levar as taxas aos 1,75%-2%, algo que, como seria de esperar, não se concretizou. Resultado: Trump apelidou Powell de “estúpido”.

Em tom irónico, chegou mesmo a sugerir a sua nomeação para o cargo:

“Posso nomear-me como presidente da FED? Faria um trabalho muito melhor.”

E acrescentou os seus planos:

“Quando este tipo sair, vou baixar as taxas drasticamente a curto prazo e depois volto a subir a longo prazo.”

👉 Já agora, se quiseres saber mais sobre Donald Trump, consulta o nosso artigo: 5 ações que podem disparar com o regresso do Trump Trade.

O que esperar da próxima reunião da FED?

Após a reunião de junho, registaram-se alterações no dot plot a longo prazo. Contudo, no curto prazo, mantém-se inalterado face às projeções de março de 2025. Ou seja, a maioria dos membros do banco central continua a prever dois cortes nas taxas de juro, cada um de 25 pontos base, ao longo de 2025, o que demonstra que o panorama macroeconómico permanece marcado por elevada incerteza.

Ainda assim, isso colocaria as taxas de juro num intervalo entre 3,75% e 4%.

Mas é a partir daqui que surgem as mudanças: segundo as novas previsões, em 2026 haverá apenas um corte adicional, encerrando o ano num intervalo de 3,5% a 3,75%. Em 2027, prevê-se mais um único corte, fixando os juros entre 3,25% e 3,5%. Ou seja, de acordo com o mais recente dot plot, até ao final de 2027, os juros apenas teriam sido reduzidos quatro vezes — sempre em incrementos de 25 pontos base.

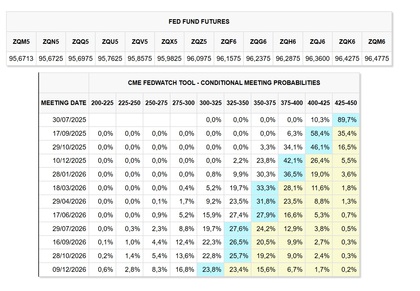

Por outro lado, o mercado de futuros, de forma mais cautelosa, antecipa no máximo duas descidas de 25 pontos base até ao final do ano. A primeira só deverá acontecer após a reunião de Jackson Hole, em setembro, e a segunda mais para o final de 2025.

Que impacto têm no mercado as reuniões da FED?

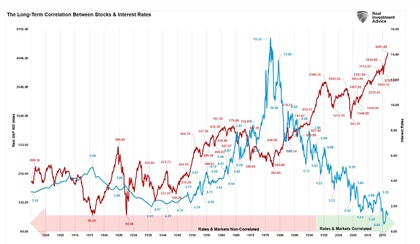

A Reserva Federal dos Estados Unidos (FED) é, portanto, uma instituição essencial para a saúde económica do país e exerce uma influência significativa nos mercados financeiros a nível global. As reuniões da FED, nas quais são definidas as políticas monetárias — especialmente no que diz respeito às taxas de juro — podem ter um impacto relevante nos mercados financeiros.

O que acontece quando há subida das taxas de juro?

Quando a FED decide aumentar as taxas de juro, ou implementar outras medidas destinadas a reduzir a liquidez no sistema, geralmente com o objetivo de controlar a inflação, isso traduz-se numa desaceleração da economia.

O aumento das taxas torna o crédito mais caro, desencorajando o recurso a empréstimos. Este efeito, por sua vez, reduz a procura agregada e o nível de consumo.

A redução da liquidez também afeta negativamente o mercado acionista. Menos liquidez significa menos recursos disponíveis para investimento. Assim, de forma geral, a subida das taxas de juro está associada a uma queda no valor das ações.

Contudo, em determinados contextos, o mercado pode já ter “descontado” esse aumento, sobretudo quando — como é habitual — a FED antecipou publicamente as suas intenções antes da decisão oficial. Nestes casos, o impacto nos mercados tende a ser mais moderado.

Em tempos de incerteza, como os que costumam seguir-se a aumentos das taxas, investir em ações defensivas pode ser uma estratégia sensata. Também os chamados ativos de refúgio, com baixa correlação com o ciclo económico — como o ouro —, podem constituir uma opção a considerar.

O que acontece quando há descida das taxas de juro?

Pelo contrário, quando a FED ou qualquer outro banco central opta por reduzir as taxas de juro, o objetivo é geralmente o oposto ao de uma subida de taxas. Entre os principais efeitos esperados de uma descida das taxas, destacam-se:

- Estímulo à economia: A redução das taxas torna o crédito mais acessível, incentivando empresas e consumidores a contrair empréstimos para investir ou consumir.

- Aumento do consumo: Com o crédito mais barato, os consumidores tendem a realizar compras de maior valor, como habitação ou automóveis, o que estimula a procura agregada.

- Impacto positivo nos mercados acionistas: A descida das taxas tende a reduzir os custos de financiamento e a aumentar o consumo e o investimento, melhorando as perspetivas de lucros das empresas, o que normalmente se reflete na valorização das ações.

- Desvalorização da moeda: Em certos contextos, uma taxa de juro mais baixa pode levar à desvalorização da moeda nacional, à medida que os investidores procuram retornos mais elevados noutros mercados e vendem a moeda local.

- Risco de inflação: Embora o objetivo seja estimular a economia, um possível efeito colateral é a subida da inflação, especialmente se a oferta não acompanhar o aumento da procura.

As reuniões da FED: reuniões do FOMC

Quando falamos da Reserva Federal (FED), para compreendermos o que acontece nas suas reuniões, é importante conhecer quatro conceitos fundamentais:

- FOMC: é o Comité Federal de Mercado Aberto da Reserva Federal. É composto por 12 membros e responsável pela definição da estratégia de política monetária, com vista ao cumprimento dos objetivos da instituição. Reúne-se 8 vezes por ano, aproximadamente de 6 em 6 semanas, em Washington. Geralmente, em metade dessas reuniões realiza-se uma conferência de imprensa posterior.

- Atas da FED: são um resumo detalhado de todos os temas discutidos nas reuniões do FOMC. São publicadas 3 semanas após cada reunião e refletem as opiniões de todos os membros presentes.

- Livro Bege: é um conjunto de dados que serve de base para as decisões do FOMC. É publicado cerca de 2 semanas antes de cada reunião.

- Dot plot: é um gráfico composto por uma série de pontos que representa a visão individual de cada membro sobre a direção futura das taxas de juro — se vão subir ou descer e em que medida — tanto para os meses seguintes como para os próximos anos. Foi introduzido no final de 2011, durante a presidência de Ben Bernanke.

Em resumo, este é o calendário das próximas reuniões da FED, para que não percas nenhuma e possas reagir de forma informada às decisões da Reserva Federal, sejam elas de natureza expansionista ou restritiva.

FAQs sobre a FED

A próxima reunião da Fed terá lugar no 29-70 de julho 2025.

Para este ano estão previstas duas descidas das taxas de juro, de 25 pontos base cada uma. A primeira poderá acontecer na reunião de setembro, após o verão (na sequência do encontro de Jackson Hole), e a segunda em dezembro. Além disso, em 2026 poderá haver uma terceira redução das taxas de juro.

A FED reúne-se para a determinação das políticas sobre as taxas de juro 8 vezes ao ano, em datas predeterminadas

Interactive Brokers: Investir em produtos financeiros implica correr riscos.

Os seus investimentos podem aumentar ou diminuir de valor, e as perdas podem exceder o valor do seu investimento inicial.

Pepperstone: Os CFD são instrumentos complexos e apresentam um risco elevado de perda rápida de dinheiro devido à alavancagem. 75,8% das contas de pequenos investidores perdem dinheiro quando negoceiam CFDs com este fornecedor. Deve considerar se compreende o funcionamento dos CFD e se pode correr o risco elevado de perder o seu dinheiro.

RANKIA PORTUGAL: Este artigo tem caráter exclusivamente informativo e educacional. As informações aqui contidas não constituem aconselhamento financeiro, nem recomendação de compra ou venda de quaisquer instrumentos financeiros. A rentabilidade passada não garante retornos futuros. Antes de tomar decisões de investimento, recomenda-se a consulta de um profissional devidamente habilitado.

Trading 212: Quando investe, o seu capital está em risco e poderá receber menos do que o montante investido. O desempenho passado não garante resultados futuros. Esta informação não constitui aconselhamento de investimento. Faça a sua própria pesquisa. Link patrocinado. Para receber ações fracionadas gratuitas no valor de até 100 EUR/GBP, pode abrir uma conta na Trading 212 através deste link. Aplicam-se termos e condições.

XTB:Os CFD são instrumentos complexos e apresentam um risco elevado de perda rápida de dinheiro devido à alavancagem. 69-83% das contas de pequenos investidores perdem dinheiro quando negoceiam CFDs com este fornecedor. Deve considerar se compreende o funcionamento dos CFD e se pode correr o risco elevado de perder o seu dinheiro.

Esta informação não constitui uma sugestão de investimento. Recomendamos que obtenha mais informações antes de tomar qualquer decisão