O que é o Rácio Put/Call?

O rácio put/call é um indicador que mostra o volume de vendas relativo ao volume de compras. As opções put são usadas para se proteger contra a fraqueza do mercado ou apostar num declínio dos preços. As opções call são usadas para proteger a força do mercado ou apostar num aumento dos preços. O rácio put / call está acima de 1 quando o volume de puts excede o volume de calls e abaixo de 1 quando o volume das call excede o volume das puts. Normalmente, esse indicador é usado para avaliar o sentimento do mercado.

A formula de calculo do rácio put/call é simples:

Put/Call Ratio = Put Volume / Call Volume

O sentimento é considerado excessivamente baixista quando o racio put/call está a ser negociado em níveis relativamente altos e excessivamente alta quando em níveis relativamente baixos. Os traders podem aplicar médias móveis e outros indicadores para suavizar os dados e derivar os sinais.

Rácio Put/Call: Interpretação

Tal como acontece com a maioria dos indicadores de sentimento, o rácio Put / Call é usada como um indicador contrário para medir os extremos de alta e baixa. Os contrários se tornam pessimistas quando muitos traders estão otimistas.

Os traders compram puts como garantia contra um declínio do mercado ou como uma aposta direcional. Enquanto as calls não são usadas tanto para fins de seguro, elas são compradas como uma aposta direcional no aumento dos preços. O volume das Puts aumenta quando as expectativas de um declínio aumentam. Por outro lado, o volume de calls aumenta quando aumentam as expectativas de um aumento dos preços. O sentimento atinge extremos quando a relação Put / Call se move para níveis relativamente altos ou baixos. Esses extremos não são fixos e podem mudar com o tempo.

- Um rácio de Put / Call baixo mostraria um otimismo excessivo, porque o volume de calls seria significativamente maior do que o volume de put. Em termos contrários, o excesso de otimismo argumentaria por cautela e a possibilidade de um declínio no mercado de ações.

- Um rácio de Put / Call alto mostraria uma queda excessiva porque o volume de puts seria significativamente maior do que o volume de call.

Uma baixa excessiva argumentaria pelo otimismo e pela possibilidade de uma reversão em alta.

Index, Equity or Total

Ao usar os indicadores baseados em CBOE, os analistas devem escolher entre o volume de opções de equity (ações), índices ou o total. Em geral, as opções de índices estão associadas a traders profissionais e as opções de equity estão associadas a traders não profissionais.

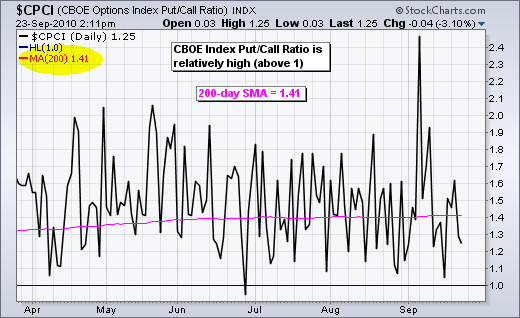

Mesmo que os profissionais usem opções de índice para apostas de hedge ou direcionais, os depósitos acumulam uma parcela significativa do volume total para fins de hedge. O gráfico abaixo mostra a taxa de put/ call do índice CBOE (CPCI $) com a média móvel de 200 dias. Observe que essa proporção é consistentemente acima de 1 e a SMA de 200 dias está em 1,41, o que indica uma direção em relação a puts. Essa direção ocorre porque as opções de índice (puts) são usadas para se proteger contra um declínio do mercado.

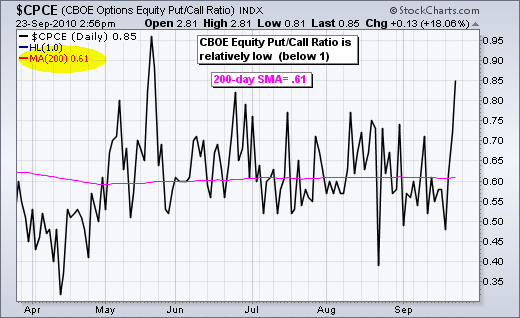

Em contrapartida, o Coeficiente CBOE Equity Put / Call (CPCE) permanece muito abaixo de 1, o que indica um claro caminho em relação ao volume de calls. Observe que a média móvel de 200 dias está em 0,61, o que está bem abaixo de 1. Os traders não profissionais são mais otimistas e isso mantém o volume de call relativamente alto.

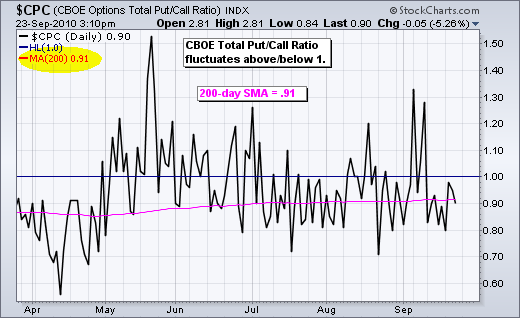

O CBOE Total Put / Call Ratio (CPC) combina opções de equity e índices para criar um oscilador que flutua acima / abaixo de 1. O caminho das puts nas opções de índice é compensado pelo caiminho de calls nas opções de ações. A média móvel de 200 dias ainda é inferior a 1 (0,91), o que indica um ligeiro aumento em relação ao volume de calls nos últimos 200 dias. No entanto, o indicador flutua acima e abaixo de 1, o que mostra uma tendência de deslocamento do volume colocado para o volume de calls.

Se as opções de ações refletirem o sentimento do trader de retalho e as opções de índice refletirem o sentimento do trader profissional, então a combinação reflete o sentimento de “mercado”. Isso significa que o CBOE Total Put / Call Ratio pode ser usado como um indicador de sentimento para o mercado amplo. Este artigo enfocará a taxa total de put / call da CBOE. Não porque seja necessariamente melhor, mas porque representa um bom agregado. Os traders devem olhar para os três para comparar os vários graus de otimismo e pessimismo.

Conclusões a tirar

Como um indicador de sentimento contrário, os sinais do rácio Put / Call, muitas vezes, estão em desacordo com a tendência predominante. O volume de calls aumenta à medida que o rally toma conta, enquanto o volume de puts aumenta durante um declínio prolongado. Quando a relação Put / Call chega a um extremo, sugere que os tradersde opções são excessivamente otimistas ou pessimistas. Estes sinais contraditórios podem, às vezes, escolher topos e fundos, mas às vezes eles serão muito cedo ou simplesmente errados. Indicadores não são perfeitos. É importante identificar os extremos e esperar que um extremo seja atingido. Na maioria das vezes, o rácio Put / Call irá flutuar entre esses extremos. Também é importante usar a relação Put / Call em conjunto com outros indicadores, como osciladores de dinâmica ou padrões gráficos para confirmar sinais. Esperar por um pouco de confirmação pode filtrar maus sinais.