WACC: o que é, fórmula e como calcular

O custo médio ponderado de capital ou WACC é definido como o custo que a empresa deve arcar para captar recursos financeiros de acionistas e financiadores. Este indicador é útil para estabelecer o custo de capital e é, portanto, um item a ter em consideração não só para a empresa, mas também para os investidores.

O que é o WACC (Custo Médio Ponderado do Capital)?

O Custo Médio Ponderado do Capital (WACC) é um cálculo do custo de capital de uma empresa em que cada categoria de capital é ponderada proporcionalmente. Todas as fontes de capital, incluindo ações ordinárias, ações preferenciais, obrigações, e qualquer outra dívida a longo prazo, estão incluídas num cálculo do WACC. O WACC de uma empresa aumenta à medida que o beta e a taxa de rendimento do capital aumentam, uma vez que o aumento no WACC denota uma diminuição na avaliação e um aumento do risco.

O WACC é uma medida financeira e, tal como outros indicadores financeiros, tem um objetivo específico e deve englobar num único número expresso em termos percentuais, o custo das diferentes fontes de financiamento que um projecto específico irá utilizar.

Em outras palavras, o WACC é o custo dos recursos utilizados pela empresa ao operar. É um custo para a empresa, mas é um retorno do ponto de vista dos financiadores, acionistas e credores.

👉 Como analisar empresas para investimentos

Quem utiliza o custo médio ponderado do capital?

Veremos quem são as pessoas que utilizam frequentemente o WACC:

- Os analistas de títulos utilizam frequentemente WACC ao avaliar o valor dos investimentos e quando determinam quais os investimentos a realizar. Por exemplo, na análise dos fluxos de caixa descontados, pode-se aplicar um WACC como a taxa de desconto para fluxos de caixa futuros de forma a obter o valor presente líquido de uma empresa. O WACC também pode ser utilizado como uma taxa de obstáculos contra a qual empresas e investidores podem medir o retorno do investimento (ROIC). O WACC é também essencial para os cálculos do valor acrescentado económico (EVA).

- Os investidores podem muitas vezes utilizar o WACC como um indicador de que vale a pena fazer um investimento. Simplificando, o WACC é a taxa mínima aceitável aà que uma empresa produz retornos para os seus investidores. Para determinar o retorno pessoal de um investidor sobre um investimento numa empresa, basta subtrair o WACC da percentagem de retorno da empresa.

Como calcular o WACC?

O cálculo é obtido a partir de diferentes fontes como os montantes, taxas de juro e efeitos fiscais de cada uma das fontes de financiamento seleccionadas. Isto obriga a dedicar-lhe tempo a uma análise onde se combinem diferentes fontes e considerara que fornece o valor mais baixo.

Cada projeto é diferente, mas no final o resultado do WACC deve ser inferior à rentabilidade do projeto a financiar -, é simples -, os lucros do projeto devem ser maiores do que o WACC.

O WACC expresso matematicamente

WACC=Ke E/(E+D) + Kd (1-T) D/(E+D)

Ke: Custo do capital ou fundos próprios

Kd: Custo da dívida financeira

E: Equity ou fundos próprios

D: Dívida Financeira

T: Taxa de imposto

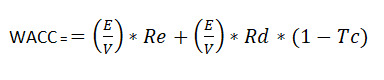

Fórmula do WACC

Onde:

Re = custo de capital (custo de oportunidade exigido pelos acionistas)

Rd = custo da dívida (taxa de juro por dívida)

E = valor de mercado do património da empresa (capital contabilístico)

D = valor de mercado da dívida da empresa

V = (E + D) = valor total de mercado do financiamento da empresa (capital próprio e dívida)

E/V = percentagem de financiamento que é património próprio

D / V = percentagem de financiamento que é dívida

Tc = taxa de imposto corporativo (taxa de imposto)

Se for proprietário de uma empresa, verificará que o WACC determina o custo do investimento (independentemente das fontes de financiamento), com o que pode obter a taxa de retorno da qual o seu projecto gera valor acrescentado para os seus parceiros. Se o WACC for inferior ao retorno do capital que investiram, haverá um ganho económico para a sua empresa e para os seus acionistas.

Explicação dos elementos da fórmula

O custo do capital (Re) pode ser um pouco difícil de calcular, uma vez que o capital social não tem, tecnicamente, um valor explícito. Quando as empresas pagam dívidas, o montante que pagam tem uma taxa de juro associada pré-determinada, e essa dívida depende da dimensão e duração da dívida, embora o valor seja relativamente fixo. Por outro lado, ao contrário da dívida, o capital próprio não tem um preço específico que a empresa deve pagar. No entanto, isto não significa que não exista nenhum custo de equity.

Uma vez que os acionistas esperam receber um certo retorno do seu investimento numa empresa, a taxa de retorno exigida dos acionistas é um custo na perspectiva da empresa, porque se a empresa não fornecer o retorno esperado, os acionistas simplesmente venderão as suas ações, levando a uma diminuição no preço das ações e no valor da empresa. O custo do capital, portanto, é essencialmente o montante que uma empresa deve gastar para manter um preço da ação que satisfaça os seus investidores.

O cálculo do custo da dívida (Rd), por outro lado, é um processo relativamente simples. Para determinar o custo da dívida, é utilizada a taxa de mercado que uma empresa está actualmente a pagar sobre a sua dívida. Se a empresa estiver a pagar uma taxa diferente da taxa de mercado, pode-se estimar uma taxa de mercado apropriada e substituí-la nos seus cálculos.

Estão disponíveis deduções fiscais sobre os juros pagos, que muitas vezes são em benefício das empresas. Devido a isso, o custo líquido da dívida de uma empresa é o montante dos juros que está a pagar, menos o montante que poupou em impostos como resultado dos seus pagamentos de juros dedutíveis de impostos. É por isso que o custo da dívida após impostos é Rd * (1 – taxa de imposto corporativa).

👉 O que são acionistas? Como ser acionista de uma empresa?

O que diz o WACC?

WACC é a média dos custos destes tipos de financiamento, cada um dos quais é ponderado pela sua utilização proporcional numa dada situação. Ao tomar uma média ponderada desta forma, podemos determinar quanto juros uma empresa deve por cada dólar com que é financiada.

A dívida e o capital próprio são as duas componentes que compõem o financiamento do capital próprio de uma empresa. Os mutuantes (bancos e dívidas) e os detentores de capital (ou acionistas) esperam receber certos rendimentos dos fundos ou do capital que forneceram. Dado que o custo do capital é o rendimento que os accionistas e os titulares de dívidas esperam, o WACC indica o rendimento que ambos os tipos de intervenientes (proprietários de ações e mutuantes) podem esperar receber.

O WACC de uma empresa é o rendimento total necessário para uma empresa. Devido a isto, os diretores das empresas utilizarão frequentemente o WACC internamente para tomar decisões, tais como determinar a viabilidade económica das fusões e outras oportunidades de expansão.

Para ajudar a compreender o WACC, tente pensar numa empresa como um fundo comum de dinheiro. O dinheiro entra no fundo a partir de duas fontes distintas: dívida e capital próprio. Os rendimentos obtidos através de operações comerciais não são considerados uma terceira fonte porque, depois de uma empresa pagar a dívida, a empresa retém qualquer dinheiro restante que não é devolvido aos accionistas (sob a forma de dividendos) em nome desses accionistas.

Pontos-chave

- É o cálculo do custo de capital de uma empresa em que cada categoria de capital é ponderada proporcionalmente.

- Incorpora todas as fontes de capital para uma empresa, incluindo ações ordinárias, ações preferenciais, obrigações, e qualquer outra dívida a longo prazo.

- Pode ser utilizado como uma taxa de obstáculos contra a qual as empresas e os investidores podem avaliar o desempenho ROIC.

- O WACC é normalmente utilizado como taxa de desconto para futuros fluxos de caixa em análises de futuros projectos de investimento em Capex.

WACC alto ou baixo?

O valor WACC pode ser interpretado de diferentes formas, mas em geral:

- Um WACC baixo sugere que uma empresa pode obter capital a um custo menor. Isto pode dever-se a uma série de factores, tais como um baixo nível de risco percebido pelos mutuantes, condições de mercado favoráveis ou uma elevada proporção de dívida no balanço da empresa, uma vez que a dívida é muitas vezes menos dispendiosa do que o capital próprio. Um WACC baixo pode tornar os investimentos potenciais mais atraentes, porque a empresa pode ser capaz de gerar retornos acima do seu custo de capital.

- Um WACC elevado sugere que é caro para uma empresa obter financiamento. Isto pode refletir um elevado nível de risco percebido, condições de mercado desfavoráveis ou uma estrutura de capital com um elevado peso de capital próprio, que é geralmente mais caro do que dívida. Um WACC elevado pode tornar os investimentos potenciais menos atrativos, porque a empresa pode ter dificuldades em gerar retornos acima do seu custo de capital.

Exemplo de como utilizar o custo médio ponderado do capital

Suponhamos que uma empresa produz rendimentos de 20% e tem um WACC de 11%. Isto significa que a empresa está a produzir um rendimento de 9% por cada dólar que investe. Por outras palavras, por cada dólar gasto, a empresa está a criar nove cêntimos de valor. Por outro lado, se o retorno da empresa for inferior ao WACC, a empresa está a perder valor. Se uma empresa tiver rendimentos de 11% e um WACC de 17%, a empresa está a perder seis cêntimos por cada dólar gasto, indicando que os potenciais investidores estariam melhor se pusessem o seu dinheiro noutro lugar.

Como exemplo da vida real, considere Walmart (NYSE: WMT). O CCPP do Walmart é de 4,2%. Estse número é encontrado através de uma série de cálculos. Primeiro, temos de encontrar a estrutura de financiamento do Walmart para calcular V, que é o valor total de mercado do financiamento da empresa. No caso doPara o Walmart, para encontrar o valor de mercado da sua dívida, utilizamos o valor contabilístico, que inclui a dívida a longo prazo e o arrendamento a longo prazo e as obrigações financeiras.

No final do seu último trimestre (assumido), o valor contabilístico da sua dívida era de 50 mil milhões de dólares. A partir de uma determinada data, a sua capitalização de mercado (ou valor patrimonial) é de 276,7 mil milhões de dólares. Portanto, V é 326,7$ mil milhões, ou 50$ mil milhões + 276,7$ mil milhões. O Walmart financia operações com 85% de capital próprio (E/V, ou 276,7$ mil milhões/326,7$ mil milhões) e 15% de dívida (D/V, ou 50$ mil milhões/326,7$ mil milhões).

Para encontrar o custo do capital próprio (Re), pode ser utilizado o modelo de precificação de bens de capital (CAPM). Este modelo utiliza a taxa beta, sem risco e o retorno de mercado esperado de uma empresa para determinar o custo do capital próprio. A fórmula é taxa sem risco + beta * (retorno de mercado – taxa sem risco). A taxa do Tesouro a 10 anos pode ser utilizada como a taxa sem risco e o retorno esperado do mercado é geralmente estimado em 7%. Como tal, o custo de capital do Walmart é de 2,7% + 0,37 * (7% – 2,7%), ou 4,3%.

O custo da dívida é calculado dividindo a despesa com juros da empresa pelo seu encargo com a dívida. No caso do Walmart, a sua despesa com juros no ano fiscal assumido é de 2,33$ mil milhões. Portanto, o seu custo da dívida é de 4,7%, ou 2,33$ mil milhões/$50$ mil milhões. No caso do Walmart diz-se que a taxa de imposto no último ano fiscal foi de 30%.

Finalmente, estamos prontos para calcular o custo médio ponderado de capital do Walmart (WACC). O WACC é de 4,2%, com um cálculo de (85% * 4,3% + 15% * 4,7% * (1 – 30%)).

Limitações da utilização do custo médio ponderado do capital (WACC)

A fórmula WACC parece mais fácil de calcular do que realmente é. Como certos elementos da fórmula, tais como o custo do capital, não são valores consistentes, várias partes podem relatá-los diferentemente por várias razões. Como tal, embora o WACC possa muitas vezes ajudar a fornecer informações valiosas sobre uma empresa, deve sempre ser utilizado em conjunto com outras métricas para determinar se se deve ou não investir numa empresa.

Em suma, o custo médio ponderado do capital (WACC) é uma taxa de referência utilizada pelas empresas a fim de avaliar o custo de todos os recursos utilizados para gerir ou operar. O WACC representa o custo para a empresa, mas para o accionista e investidor representa o retorno total que obtêm. Embora pareça fácil de calcular, é necessária informação de outras métricas para determinar se se deve ou não investir numa empresa

👉 Avaliação de empresas: PER, Ebitda, Fluxo de caixa, Vendas, Capitalização

WACC e análise fundamental

Este indicador desempenha um papel fundamental na análise fundamental das empresas, e isso acontece por vários motivos:

- Avaliação de empresas: o WACC é frequentemente utilizado como taxa de desconto no modelo de Fluxo de Caixa Descontado. Ao utilizar o WACC como taxa de desconto, os analistas podem determinar o valor presente dos fluxos de caixa futuros esperados de uma empresa, fornecendo uma estimativa do seu valor justo.

- Decisões de investimento: Para as empresas, o WACC pode ajudar a determinar se um determinado projeto ou investimento é lucrativo. Se o retorno esperado de um projeto exceder o WACC, isso indica que o investimento poderá gerar valor acrescentado para os acionistas. Pelo contrário, se o retorno esperado for inferior ao WACC, o investimento pode não ser rentável.

- Estrutura de capital: O WACC leva em consideração tanto o custo do capital emprestado quanto do capital próprio, fornecendo uma visão geral do custo de financiamento da empresa. Isto pode ajudar os analistas e gestores a compreender como diversas alterações na estrutura de capital (tais como alterações nos níveis de dívida ou de capital próprio) podem afectar o custo global do capital.

- Comparação e Benchmarking: O WACC pode ser utilizado para comparar o desempenho de diferentes empresas do mesmo setor. Um WACC significativamente mais elevado do que a média do setor pode indicar um maior risco associado à empresa ou pode refletir uma estrutura de capital menos ideal.

- Indicadores de Risco: Como o WACC incorpora tanto o risco específico da empresa (através do beta de mercado) quanto o risco de dívida, ele pode servir como um indicador geral do risco percebido da empresa no mercado.

Em resumo, o WACC está intimamente ligado à análise fundamental, pois fornece informações importantes sobre o custo de capital de uma empresa e o valor presente dos seus fluxos de caixa futuros. É uma ferramenta essencial para analistas que buscam determinar o valor intrínseco de uma empresa e compreender a sua posição financeira e perfil de risco.

Este artigo destina-se a para investidores capazes de tomar as suas decisões de investimento sem aconselhamento. Isto não é aconselhamento financeiro. Se se sentir inseguro em relação a qualquer decisão de investimento deverá procurar aconselhamento junto de um analista financeiro credenciado.