Política macroeconómica

A economia pode parecer enfadonha, apesar disso, no meu primeiro artigo dou motivos suficientes para dedicar tempo a este assunto. Porque, como costumo dizer, o burocrata pode quebrar a louça e inevitavelmente pagará por eles .

Na primeira parte vimos o papel da política fiscal e a importância especial e perigosa que os burocratas dão aos gastos públicos.

Agora temos que falar sobre a segunda política económica existente: a política monetária.

- Banco Central : instituição que cria dinheiro do zero e o injeta na economia.

- Inflação : aumento generalizado dos preços em uma economia, geralmente ocorre de forma periódica e constante.

Introdução à política monetária

Dinheiro e taxas de juros

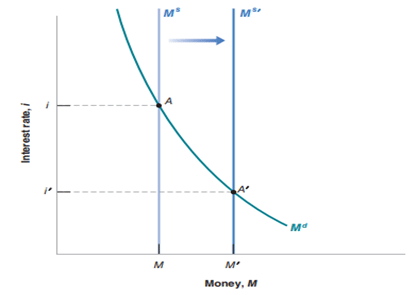

A oferta de moeda é a quantidade de dinheiro que circula na economia, que é determinada diretamente pelos bancos centrais . Junto com a procura por moeda (determinada pelas necessidades económicas dos demais agentes económicos), são determinadas as taxas de juros de mercado.

O que taxas de juros têm a ver com dinheiro? Se considerarmos as taxas de juros como o preço do dinheiro, elas se comportam como o preço de qualquer outro bem de acordo com sua oferta e procura, embora, neste caso, o bem seja o próprio dinheiro.

Reveja para quem não está entendido: se aumenta a oferta de um bem, por ser mais abundante, seu preço diminui. Se a procura aumenta, como esse bem está mais escasso, seu preço aumenta.

Portanto, quanto maior a quantidade de dinheiro que circula na economia, menores são as taxas de juros; e vice-versa , quanto mais escasso e insuficiente para atender às necessidades monetárias dos agentes económicos, maiores são as taxas de juros.

O aumento da oferta de moeda (quantidade de dinheiro) é conhecido como política monetária expansionista , o que leva irrevogavelmente à queda das taxas de juros, como pode ser observado no gráfico a seguir.

Md = procura de moeda

i = taxa de juros de mercado

A inversão

- Quando as taxas de juros caem, alguns governos tomam mais empréstimos para aumentar os gastos públicos, as empresas pedem mais empréstimos para financiar seus projetos e o consumidor pede um empréstimo do banco para comprar um carro, qualquer coisa cara que eles não precisam ou hipoteca. Ao mesmo tempo, o poupador desestimula mais manter seu dinheiro em depósitos e busca instrumentos de investimento alternativos que ofereçam maior rentabilidade de acordo com seu perfil de risco.

- Quando as taxas de juros sobem, os agentes económicos tomam menos empréstimos. A priori pode parecer uma coisa ruim, na realidade, não é o caso, porque assim alguns indivíduos ou organizações ficam impedidos de superendividar e os riscos de incumprimentos são reduzidos.

Objetivos do Banco Central

Os bancos centrais, ao controlar a oferta de moeda, procuram estabelecer níveis moderados de inflação (normalmente em torno de 2%) e garantir o crescimento sustentável do emprego e / ou combater o desemprego.

Os keynesianos criaram uma fórmula que inter-relaciona a inflação e a taxa de desemprego , estabelecendo assim um arcabouço conceitual para esse fenômeno monetário. Eles a chamam de curva de Phillips. Se está mais curioso, procure na internet, não estou colocando aqui porque provavelmente ficaria entediado com certas complexidades técnicas.

A curva de Phillips: inflação vs desemprego

De acordo com essa fórmula, existe uma relação inversa entre a inflação e a taxa de desemprego. A relação justifica-se da seguinte forma: se mais gente arruma um emprego, aumenta o consumo e, consequentemente, a procura e, consequentemente, também os preços.

Por isso, os bancos centrais não incentivam o pleno emprego, mas quando acreditam que a taxa de desemprego vai disparar por causa de uma recessão, tiram toda a artilharia pesada e bombardeiam a economia com dinheiro. Eu explico o porquê.

Se a inflação cair de repente abaixo da meta do banco central, ele não vai balançar o pulso ao injetar muita liquidez, porque acredita que a economia está “desacelerando” e que a taxa de desemprego também vai subir.

Uma inflação muito alta é um obstáculo à economia , porque cada vez mais dinheiro é necessário para comprar qualquer coisa. Além disso, se os salários não crescem acima da inflação, em termos reais, os agentes económicos estão perdendo poder de compra porque agora podem comprar menos bens do que antes, pois são mais caros.

Implicações negativas

- Os governos são os principais beneficiários da inflação, porque o valor real da dívida pública diminui à medida que os preços sobem na economia : tudo fica mais caro do que quando o governo se endividava.

- Efeito Cantillon: quem mais se beneficia com uma expansão monetária é o primeiro a receber o dinheiro porque o gasta a preços correntes, enquanto o resto dos agentes económicos vêem seu poder de compra diminuído após essa despesa.

- As expansões monetárias privilegiam os agentes económicos que tomam emprestado dos poupadores. Por um lado , o crédito é mais barato e, por outro, reduzida a remuneração da poupança , o que por vezes se traduz numa falta de respeito para com quem decide poupar porque o burocrata considerou ‘que poupa muito’.

- Desde a queda do padrão ouro, os bancos centrais estão se acostumando a apagar incêndios por meio de frequentes injeções de liquidez, ignorando fatores como a produtividade real da economia e o perigoso nível de endividamento que alguns agentes económicos podem atingir e, consequentemente, o negativo repercussões. que isso poderia ter no longo prazo.

- A inflação não afeta todos os bens da mesma forma . Por que os preços das moradias estão subindo e os jovens cada vez mais os emancipam custa mais, porque quando as taxas de juros caem pedimos mais hipotecas

- Os setores improdutivos deveriam aproveitar os cortes bruscos nas taxas de juros para tomar empréstimos e sobreviver, resultando nas chamadas empresas zumbis . Isso tem um custo de oportunidade muito alto, pois essas empresas obtêm recursos económicos e humanos que devem ser redirecionados para setores que possam agregar maior valor à economia.

- A tecnologia é deflacionária . O avanço tecnológico permite a redução de custos e, portanto, o barateamento dos produtos e isso significa que não é uma deflação que deve ser combatida . Sim, é verdade que cada vez mais máquinas estão substituindo pessoas, deixando muitos trabalhadores desempregados; E esse problema não pode ser resolvido simplesmente imprimindo tíquetes e gerando inflação para seu próprio bem.