Como identificar o risk on/risk off e posicionar a carteira

Os últimos meses foram marcados por importantes alterações macroeconómicas e geopolíticas, das quais se destacam:

- Inflação galopante e difícil de controlar nos países ocidentais;

- Mudança de paradigma por parte dos bancos centrais, que passaram de políticas acomodatícias para políticas restritivas;

- Invasão militar da Ucrânia pela Rússia, num conflito que envolve dois grandes produtores e exportadores de matérias-primas essenciais ao crescimento económico;

- Crise energética na Europa, como resultado inesperado das sanções económicas impostas pelo Ocidente à Rússia;

- Risco de recessão económica em vários países.

O trader precisa de saber identificar o contexto macroeconómico em que se encontra e, depois, de saber como reagir consoante esse contexto.

Que contextos macroeconómicos existem?

Conhecer o conceito de risk on/risk off (RORO) é essencial.

Em períodos de apetência por risco (risk on), os traders compram ativos associados a crescimento económico e que pagam juros altos e vendem moedas que são ativos de refúgio, que conferem juros baixos ou negativos.

O otimismo sobre a saúde da economia permeia as decisões de investimento e os investidores aumentam a exposição ao risco, vítimas da síndrome do FOMO (fear of missing out). Devido à complacência e ao receio de apresentar um desempenho inferior ao dos índices de referência, os investidores adquirem ativos mais especulativos e menos sólidos do ponto de vista fundamental.

O sentimento dominante é a ganância, representado em Wall Street pela figura do touro, porque ataca de baixo para cima, à semelhança da subida do mercado.

Em períodos de aversão ao risco (risk off), os traders vendem rapidamente os ativos mais especulativos e voláteis, em todas as classes de ativos, e realocam o capital à compra de ativos com perfil mais defensivo, dado que, em momentos de pânico, privilegiam a segurança e a liquidez em detrimento da rentabilidade.

O pessimismo sobre a economia domina as análises de investimento e os investidores reduzem a exposição ao risco, afetados pelo viés comportamental do FOLO (fear of losing out). Devido ao terror de perder dinheiro, os investidores vendem indiscriminadamente ativos, mesmo que tenham qualidade fundamental e estejam apenas a ser temporariamente prejudicados pelo contexto macroeconómico global.

Como é que o investidor se deve posicionar durante o risk on?

O investidor visa beneficiar quer da valorização do preço, quer do diferencial positivo entre taxas de juro: financiar-se barato para investir a taxas mais generosas.

Para um trader de Forex, o risk on consiste em comprar pares cambiais como o AUD/JPY, o CAD/JPY e o EUR/CHF, bem como moedas emergentes (real brasileiro, zloty polaco, etc).

Para um investidor de ações, o risk on consiste em comprar ações de setores cíclicos e, como tal, associados ao crescimento económico: tecnologia, indústria, bens de consumo discricionário, banca e matérias-primas. Independentemente do setor em que operam, as ações de crescimento rápido, com modelos de negócio inovadores e, por vezes, ainda sem capacidade para gerar lucros, são privilegiadas.

Para um investidor de obrigações, o risk on consiste em comprar obrigações de países emergentes, obrigações de empresas com menor qualidade de crédito ou até com notação especulativa (junk bonds) ou ETFs que invistam neste tipo de obrigações.

Como é que o investidor se deve posicionar durante o risk off?

Perante a incerteza, o investidor visa, acima de tudo, preservar o capital.

Para um trader de Forex, o risk off consiste na compra de ativos de refúgio como o dólar americano – que é a moeda de reserva internacional -, o iene japonês, o franco suíço e o ouro, por serem moedas de países politicamente estáveis e economicamente fortes. Ao mesmo tempo, vende-se moedas com juros altos, como o CAD, o AUD e o NZD.

Para um investidor de ações, o risk off consiste em comprar ações de setores defensivos: cuidados de saúde, bens de consumo essencial, energia, telecomunicações e utilities.

Para um investidor de obrigações, o risk off consiste em comprar obrigações soberanas de elevada qualidade, como as Treasuries norte-americanas, obrigações de empresas com negócios robustos e capacidade de gerar resultados previsíveis mesmo durante períodos de crise, ou ETFs que invistam neste tipo de obrigações.

Como saber se estamos em risk on ou risk off?

Existem vários indicadores que podem servir de guia: aumento da volatilidade esperada, indicada pelo VIX; redução do volume negociado nas bolsas; índices acionistas a negociar abaixo da média móvel de 200 dias, entre outros.

No entanto, gostaria de introduzir um método mais abrangente: o movimento relativo da madeira (lumber) e do ouro revela informação importante sobre o crescimento económico e as expectativas de inflação, que, mais tarde, serão visíveis nos mercados acionista e obrigacionista.

A sensibilidade da madeira à construção e ao imobiliário, que são fontes de crescimento nos EUA e indicadores avançados da economia, indica o apetite por risco de forma muito precoce. Uma vez que uma casa nova nos EUA requer mais de 16.000 pés cúbicos de madeira, a procura por esta matéria-prima antecipa atividade na construção.

Por outro lado, o ouro tem, historicamente, características de ativo de refúgio durante períodos de elevada volatilidade e medo nos mercados.

Assim, o investidor seria mais agressivo (posicionamento de risk on) na carteira de investimentos quando a madeira sobe face ao ouro, e seria mais defensivo (posicionamento de risk off) quando o ouro sobe face à madeira.

A liderança da madeira indicia volatilidade mais baixa no mercado acionista, enquanto a liderança do ouro aponta para o aumento da volatilidade.

A liderança do ouro não significa que irá haver sempre uma desvalorização das ações, mas sim que a probabilidade de ocorrer aumentou e que o posicionamento defensivo irá proteger a sua carteira caso uma desvalorização expressiva ocorra mesmo.

Com base nestes pressupostos, Michael A. Gayed criou a seguinte regra de trading:

- Se a madeira superar o ouro nas 13 semanas anteriores, assuma um posicionamento mais agressivo na semana seguinte;

- Se o ouro superar a madeira nas 13 semanas anteriores, assuma um posicionamento mais defensivo na semana seguinte;

- Reavalie semanalmente e apenas altere a carteira quando a liderança mudar.

Estudos demonstram que as matérias-primas apresentam mais força (momentum) em períodos de 3 meses, pelo que foi escolhido o período de 13 semanas.

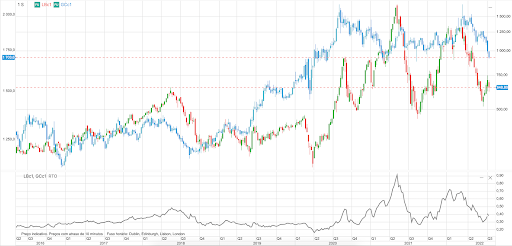

Para visualizar a liderança, sugiro que sobreponha o gráfico semanal dos futuros da madeira (LBc1) e do ouro (GCc1) no horizonte semanal e, por fim, coloque o indicador Ratio, de forma a ver o gráfico que divide o preço da madeira pelo do ouro.

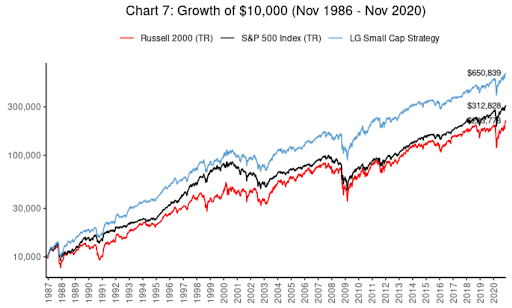

Seguindo esta regra, teria sido possível evitar as maiores correções de mercado e bear markets desde novembro de 1986!

Gayed simulou a aplicação desta estratégia através da compra do índice Russell 2000 sempre que a madeira liderava, visto que as ações de pequena capitalização bolsista são muito focadas no mercado interno norte-americano e estão mais correlacionadas com movimentos cíclicos no imobiliário e na economia norte-americana.

A volatilidade é naturalmente mais alta do que no S&P 500 (17,9% vs. 16,8%), mas o retorno foi superior em 2,4% por ano!

Como o gráfico mostra, $10.000 investidos segundo esta estratégia teriam batido claramente o S&P 500 e o Russell 2000: