Volatilidade: o que é e como afeta os investimentos

Provavelmente já ouviu falar sobre a volatilidade, mas sabe o que é? Para investidores iniciantes, esse termo pode parecer complicado de entender e é um conceito importante se pretende investir nos mercados financeiros.

Neste artigo veremos o que é volatilidade e como esta afeta os investimentos.

O que é a volatilidade?

A volatilidade é um indicador utilizado na bolsa para medir as variações sofridas pelo preço de um determinado ativo ao longo do tempo. Se um ativo sofrer muitas variações de preço, diremos que esse ativo é “muito volátil”.

A volatilidade, portanto, nada mais é do que um indicador utilizado para medir a variação sofrida pelo preço de determinado ativo. Se o preço sofrer muitas mudanças, diremos que o ativo em questão é muito volátil.

Leia ainda 👉 Bolsa de Valores: o que é e como funciona?

Volatilidade na bolsa de valores ou volatilidade financeira

A volatilidade é um conceito muito popular e importante no mundo do mercado acionista. Como tal, deve-se ter em conta que a volatilidade financeira desempenha um papel determinante na realização de um investimento.

Como já sabemos, a volatilidade é a variação sofrida pelo preço de um ativo ao longo do tempo. Se o ativo for muito volátil, por exemplo, podemos sofrer perdas consideráveis. Da mesma forma, essa volatilidade poderia corroer as nossas garantias, o que levaria a uma margin call da corretora.

Desta forma, são realizadas análises, como a margem de segurança, que nos permite saber se podemos assumir essa volatilidade ou não, e se devemos investir nesse ativo. Ou, da mesma forma, poderíamos receber uma margin call preventiva por parte da nossa corretora, na qual nos avisam sobre um período esperado de elevada volatilidade, bem como a necessidade de depositar mais recursos para enfrentá-lo.

Como calcular a volatilidade?

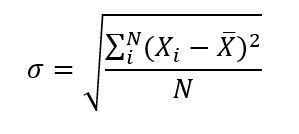

Para calcular a volatilidade de um ativo, como regra geral, utilizamos o desvio padrão. E isso deve-se ao facto de nos oferecer a dispersão média de uma determinada variável. Neste caso, a dispersão média do preço do ativo, que indica a volatilidade do mesmo.

Em muitas ocasiões nem é necessário recorrer ao desvio padrão para saber se um ativo é muito volátil. Tendo em conta o seu preço e observando as flutuações que sofre, podemos saber, aproximadamente, se o ativo é muito volátil ou não.

No entanto, devemos ressaltar que estamos sempre a falar de volatilidade e de variações passadas. No entanto, o que é complexo de encontrar não é a volatilidade passada, mas sim a volatilidade futura prevista. Desta forma, podemos utilizar essa volatilidade para obter retornos. Neste sentido, o indicador mais utilizado para prever a volatilidade futura do mercado é o índice VIX, conhecido pelos investidores como o “indicador do medo”.

Fórmula para calcular a volatilidade

Calcular a volatilidade de um determinado ativo é possível graças ao desvio padrão. Desta forma, podemos calcular a dispersão passada de uma variável, sendo neste caso o preço de um ativo.

A forma de calcular começa pela quadratura dos desvios. Em seguida, divide-se o resultado pelo número total de observações. Enquanto, para finalizar, teríamos que fazer a raiz quadrada para, desfazendo o quadrado, obter o desvio e, assim, obter a volatilidade.

Em suma, é importante destacar que estamos a falar de volatilidade passada ou volatilidade histórica. Para a volatilidade esperada, outros indicadores são utilizados, como o índice de volatilidade ou índice VIX, que veremos de seguida.

Índice de Volatilidade ou Índice VIX

O índice de volatilidade, índice VIX ou índice de medo, como este indicador é conhecido no mundo dos investimentos, é um indicador usado para prever a volatilidade esperada nos mercados financeiros.

Como tal, mostra a volatilidade esperada nos mercados financeiros norte-americanos no curto prazo.

O seu nome vem do inglês, fazendo referência à sigla Volatility Index, que em português significa índice de volatilidade. Apesar de estarmos a falar de um indicador focado no mercado norte-americano, existem outros índices, como o VSTOXX ou o VXN, que medem a mesma coisa, mas nestes casos para o Euro Stoxx 50 e o Nasdaq.

Tipos de volatilidade

Antes de terminar, deve-se ter em conta que, quando se fala em volatilidade, também podemos falar em tipos de volatilidade.

Dependendo da medição que fazemos, podemos classificar a volatilidade da seguinte forma:

De acordo com o período (passado ou futuro):

- Volatilidade histórica: Refere-se à variação obtida nos preços durante um longo tempo, contrastando com o preço médio. Normalmente, é calculado para os últimos 12 meses, obtendo-se assim a volatilidade do ativo naquele ano, por exemplo.

- Volatilidade implícita ou esperada: Refere-se à variação esperada no preço de um ativo durante um determinado tempo. Não conhecemos essa variação e, como tal, não podemos calculá-la. É obtida a partir de outra série de indicadores, que nos permitem aproximar a variação que o ativo deverá sofrer no futuro.

De acordo com a amostra recolhida:

- Volatilidade estocástica: Este tipo de volatilidade refere-se às mudanças incertas que ocorrem no preço de um ativo, que impedem a medição devido a erros que impossibilitam o seu cálculo ou levam a erros mais profundos. Para o seu cálculo, devem ser utilizados modelos mais elaborados, como os próprios modelos de volatilidade estocástica.

- Volatilidade determinista: A volatilidade passada. Neste caso, aquele que obtemos do desvio padrão, num cenário em que não existem erros ou mudanças incertas que impeçam o seu cálculo e, assim, a sua medição.

A volatilidade de um fundo de investimento

Assim como calculamos com o preço de uma ação, podemos calcular com o preço de um fundo, podendo analisar a volatilidade que esse tipo de produto financeiro apresenta com base no preço da sua ação.

Quando investimos num fundo de investimento, compramos ações a um determinado preço. Embora essas participações sejam diversificadas entre um grande número de ativos, o preço de participação é aquele que contempla as variações que ocorrem nos ativos que compõem o referido fundo.

Assim, bastaria calcular o desvio padrão do preço da ação para conhecer a volatilidade desse tipo de produto financeiro. Tal como acontece com uma ação ou com outro tipo de ativo.

Um exemplo de volatilidade: Bitcoin

Finalmente, um exemplo claro de volatilidade é encontrado na bitcoin.

A criptomoeda mais conhecida do mundo, como sabemos, é um ativo muito volátil.

O seu preço, numa questão de dias, sube mais de 200% e, da mesma forma, sofre quedas de mais de 50%.

Este ativo, dado que sofre muitas e muito pronunciadas variações, é um ativo muito volátil. Além disso, mudanças bruscas de preço trazem um risco para o investidor, que deve ser considerado antes de tomar a decisão de investir.

Qual a relação do risco com a volatilidade?

Geralmente, quanto maior a volatilidade, mais arriscado é o instrumento financeiro, pois é provável que o seu valor mude. Existe uma relação direta entre o retorno de um investimento e o seu risco. Na verdade, para ter resultados positivos, o investidor geralmente deve estar disposto a assumir um risco maior: o risco, por exemplo, de que o investimento também sofra oscilações para baixo.

Existe uma relação direta entre o retorno de um investimento e o seu risco. Na verdade, para ter resultados positivos, o investidor geralmente deve estar disposto a assumir um risco maior: o risco, por exemplo, de que o investimento também sofra oscilações para baixo. Felizmente, tudo isso pode ser mitigado com uma boa diversificação da carteira e com um horizonte temproal de médio a longo prazo.

Como a volatilidade afeta os mercados?

Os mercados financeiros apresentam diferentes graus de volatilidade, dependendo da composição dos vários ativos. Geralmente, um mercado financeiro caracterizado por uma elevada volatilidade tem sempre uma correspondência com elevados volumes de negociação, que, no entanto, também são combinados com elevados graus de risco. Maior volatilidade corresponde a uma maior probabilidade de queda do mercado, enquanto menor volatilidade corresponde a maior probabilidade de subida do mercado.

Os investidores podem utilizar esses dados de volatilidade de longo prazo do mercado de ações para alinhar as suas carteiras com os retornos esperados associados. Muitos analistas e estudiosos do mercado afirmam que a volatilidade nos mercados financeiros ocorre quando é caracterizada por elevados volumes de negociação e flutuações muito altas, devido a uma disparidade real de ordens, que são geralmente abertas numa única direção (por exemplo: todos eles vendem e ninguém compra). Segundo outros, a volatilidade é causada por indicadores técnicos e fundamentais.

Como a volatilidade nos investimentos pode ser um aliado dos investidores

Se a volatilidade pode ser considerada uma aliada ou inimiga depende principalmente de dois fatores: Objetivo e horizonte temporal do investimento.

Em princípio, se o investidor for jovem estará disposto a assumir um maior risco e, como tal, maior volatilidade, visto que pode ter um horizonte temporal de investimento de médio a longo prazo, ao passo que, uma pessoa idosa dispõe de um horizonte de investimento mais curto e, assim está disposta a aceitar um risco menor e, consequentemento, uma volatilidade menor.

Propensão ao risco do investidor: Independentemente da idade, cada indivíduo pode ser mais ou menos propenso ao risco por natureza e isso obviamente influencia o nível de risco e, consequentemente, da volatilidade, que está disposto a aceitar. No contexto da gestão de ativos, ambos são capturados no momento do preenchimento do questionário MiFID, que protege o investidor de movimentos de risco e o direciona para carteiras com nível de risco não superior ao que podem suportar.

É importante que o investidor privado esteja ciente dos perigos que pode correr ao escolher uma carteira muito volátil. Consequentemente, para o investidor menos experiente, seria preferível o apoio de um profissional do setor, que deverá ser capaz de prevenir situações de perigo e / ou limitar eventuais danos. A volatilidade pode ser uma grande oportunidade, já que a regra comum é que muitos dos lucros sejam obtidos em épocas de maior instabilidade.