P/E ratio (rácio preço/lucro): o que é?

O rácio preço-lucrs (P/E), muito mais conhecido como PER, é uma daquelas métricas financeiras que soa mais complicada do que realmente é. Vamos descompô-la e entender o que é, como se usa e por que é importante para si se estiver a pensar em investir numa empresa, já que é uma das métricas de avaliação mais utilizadas, pois pode servir muito para ver de forma rápida se uma empresa poderia ou não estar sobrevalorizada.

O que é o rácio preço-Lucros (P/E) ou PER de uma empresa?

O rácio P/E ou PER compara o preço atual das ações de uma empresa com os seus lucros por ação (EPS). Em palavras simples, o P/E diz-lhe quanto está disposto a pagar por cada dólar de lucros que a empresa gera. É uma maneira rápida de ver se as ações estão caras ou baratas em relação aos seus lucros.

Para que serve o PER na bolsa?

O rácio preço – lucros ou P/E é super útil porque ajuda a perceber se uma ação está sobrevalorizada, subvalorizada ou valorizada de maneira justa no mercado, ou com base no seu P/E histórico, ou com base no seu mesmo rácio em comparação com a média do setor, sendo que é mais usual fazer-se esta segunda comparação. Desta forma, e em termos gerais:

- Um P/E elevado pode significar que os investidores têm grandes expectativas de crescimento.

- Por outro lado, um P/E baixo pode indicar o contrário.

Mas atenção, isto não é uma regra fixa e é sempre necessário ver o contexto, mais adiante veremos.

Qual é a fórmula do rácio P/E de uma ação?

Para calcular o P/E não é preciso complicar-se, há uma fórmula muito simples que poderás aplicar:

Fórmula do PER ou Rácio P/E

Onde:

- Preço da Ação (stock price): É o preço atual de uma ação no mercado.

- BPA (Benefício por ação / earnings per share): É o lucro líquido dividido pelo número total de ações em circulação, tal como vimos neste artigo.

Simples, não é?

Como se calcula o PER ou Rácio P/E de uma ação? | Exemplo prático

Vamos ver de forma simples como calcular o rácio P/E de uma empresa através de um exemplo simples como a Vidrala com a ajuda de uma plataforma de dados simples como a TIKR.

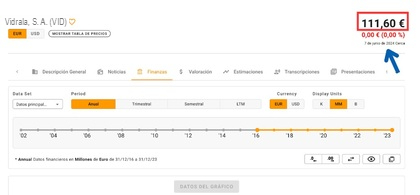

Passo 1: Identificar o preço por ação.

Isto é o mais simples – só temos que rever a quanto está a cotar a empresa ao dia de hoje. Ou seja, ver o seu preço. Por exemplo, no dia 7 de Junho, a Vidrala cotava a 111,6€/ação.

Passo 1: Para calcular o PER, necessitamos do preço da ação

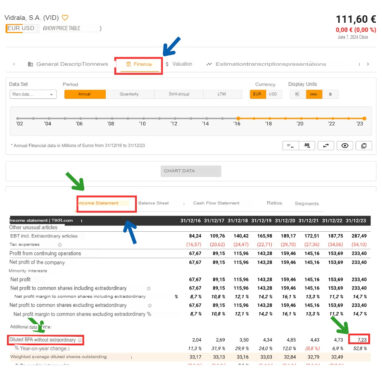

Passo 2: identificar o lucro por ação

Este também podemos encontrar já calculado no final da conta de perdas e ganhos tal como se mostra na imagem.

Passo 2: Para calcular o Rácio P/E, necessitamos de obter o EPS

E se quiser fazer um trabalho mais meticuloso, lembre-se que pode calcular o Lucro por Ação (EPS) dividindo os Lucros Líquidos pelo total de ações em circulação.

Em qualquer caso, vemos que a Vidrala teve em 2023 7,23€ de EPS.

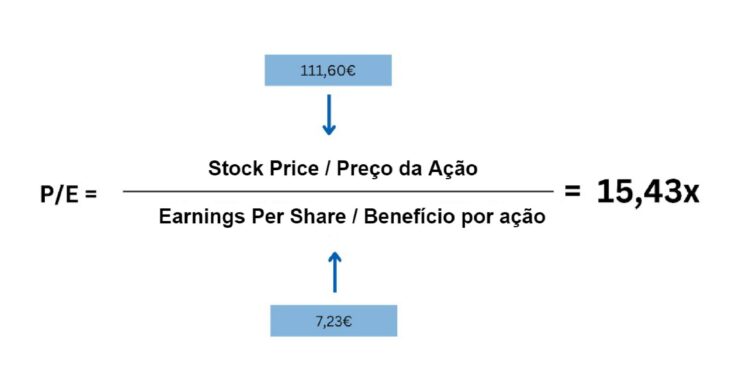

Passo 3: Calcular o Rácio P/E ou PER com a fórmula.

Agora só temos que transferir os dados obtidos para a fórmula para saber a que múltiplo de lucros está a cotar a Vidrala.

Como se calcula o PER de uma empresa?

Podemos observar como a Vidrala está a cotar a 15,4 vezes os seus lucros de 2023, ou dito de outra forma, o mercado está disposto a pagar 15,4 vezes os lucros que a Vidrala gerou em 2023, o que significa que, de forma extremamente simplista, um investidor estaria a assumir que levaria 15,4 anos a recuperar o que está a pagar pela Vidrala se os lucros líquidos que a empresa teve em 2023 se mantivessem estáveis.

👉 Por sinal, recomendo que consulte o seguinte artigo onde valorizamos como relacionar diferentes indicadores de rentabilidade: Cálculo do PER, o EPS e o Dividend Yield

Como se interpreta o rácio P/E na bolsa?

Sendo muito simplistas, poderíamos dizer que o rácio P/E (Price-to-Earnings ratio) se interpreta nos seguintes parâmetros.

- Rácio P/E baixo (< 15): Normalmente, costuma indicar que a ação está subvalorizada em comparação com os seus lucros atuais, apresentando uma possível oportunidade de compra. No entanto, muito cuidado porque também pode sugerir que a empresa enfrenta dificuldades, com expectativas de crescimento baixo ou decrescente.

- Rácio P/E moderado (15 – 25): Este intervalo costuma ser considerado saudável, indicando que a empresa está valorizada de forma justa em relação aos seus lucros, sugerindo um equilíbrio entre o crescimento e o risco.

- Rácio P/E elevado (> 25): Neste caso, geralmente reflete expectativas de elevado crescimento futuro. Consequentemente, os investidores poderiam estar dispostos a pagar mais hoje antecipando maiores ganhos no futuro. No entanto, também poderia dar sinais de que a ação está sobrevalorizada, apresentando um risco de correção se as expectativas de crescimento não se materializarem.

Agora bem, como fui muito ambíguo, vamos fazer alguns apontamentos relevantes sobre a interpretação do rácio P/E

O mercado desconta benefícios futuros

O aspeto mais importante é que o mercado desconta resultados futuros e não resultados passados.

Isto significa que, embora uma empresa possa estar a cotar a um múltiplo de 15,4 vezes os seus lucros atuais, é possível que os analistas e investidores estejam a estimar que esses lucros por ação aumentem no futuro, o que resultaria num múltiplo de valorização mais baixo para esses lucros projetados.

Por outro lado, se o mercado projeta uma diminuição nos lucros por ação, a realidade é que estaria a pagar um múltiplo mais elevado sobre os lucros futuros.

Comparação com o setor

É super importante comparar o P/E de uma empresa com a média do seu setor. Um P/E de 10 pode ser baixo no setor tecnológico, mas elevado no setor de bens de consumo. Deve sempre comparar-se maçãs com maçãs.

E esta, na verdade, é uma das comparações mais importantes, pois coloca em contraposição se um rácio indica que algo está caro ou barato, em comparação com o resto dos participantes do setor.

Quais são as limitações do PER ao analisar uma ação?

Embora o rácio P/E ou PER seja uma ferramenta genial, este apresenta alguns limites:

- Ciclos de lucros: As empresas com lucros cíclicos podem ter P/E enganadores.

- Variabilidade do EPS: O EPS pode ser afetado por fatores não operacionais.

- Endividamento: O P/E não considera o nível de dívida de uma empresa, o que é crucial.

O rácio preço-benefícios (P/E) é crucial para avaliar o valor de uma ação e tomar decisões de investimento informadas. Ao analisar o P/E, compare-o sempre com a média do setor e considere as perspetivas de crescimento da empresa. Embora não seja perfeito, o P/E dá-lhe uma visão rápida de como o mercado valoriza uma empresa em relação aos seus benefícios.

É melhor um P/E elevado ou baixo?

Vejamos o que significa ter um PER elevado ou baixo.

- P/E elevado: Pode significar que os investidores esperam um grande crescimento no futuro. Também pode sugerir que as ações estão sobrevalorizadas se essas expectativas não se cumprirem.

- P/E baixo: Pode indicar que a empresa está subvalorizada ou que os investidores têm baixas expectativas de crescimento. Pode ser uma oportunidade se a empresa tiver bons fundamentos.

Assim, tudo dependerá do foco do investidor.

Nesta ocasião, os investidores growth procurarão rácios P/E elevados, crescentes historicamente, e se possível, mais elevados que a média do setor (até mesmo que seja a empresa com o rácio P/E mais elevado), pois isso daria a entender que a ação poderia estar prestes a explodir, devido às altas expectativas sobre a mesma.

Por outro lado, os investidores value, como buscadores de valor, investigarão empresas com bons fundamentos, mas rácios P/E relativamente baixos ou estáveis, sendo para eles isto um sinal de que o mercado, ou bem passou por alto esta empresa, ou simplesmente está a subvalorizá-la.

Se queres saber mais 👀

Outros rácios financeiros:

- CapEx (Capital Expenditure): O CapEx refere-se aos desembolsos de fundos realizados por uma empresa para adquirir, manter ou melhorar ativos tangíveis que se espera que gerem benefícios económicos futuros. Isto inclui investimentos em equipamentos, maquinaria, infraestrutura e outros ativos a longo prazo que são fundamentais para a operação e o crescimento da empresa. O CapEx é registado como despesa de investimento nos estados financeiros e é fundamental para o crescimento e a competitividade a longo prazo da empresa.

- Capital investido: É a quantidade total de dinheiro que uma empresa destinou a ativos tangíveis e intangíveis, como equipamentos, propriedades, tecnologia e outros recursos necessários para realizar suas operações comerciais.

- ROE (Return on Equity): É uma medida da rentabilidade financeira que compara o lucro líquido de uma empresa com o património líquido dos acionistas. Calcula-se dividindo o lucro líquido pelo património líquido e expressa-se como uma percentagem. O ROE mostra quanto lucro é gerado em relação ao investimento dos acionistas na empresa.

Em suma, o rácio preço-lucros (P/E) ou PER, mostra-nos a que múltiplo estão a ser pagos os lucros de uma empresa, para saber se estamos a pagar muito, porque há expectativas muito elevadas, ou pouco porque não existe crença nas possibilidades de uma empresa. Em qualquer caso, será fundamental conhecer tanto o PER médio do setor, como as expectativas da empresa, para saber se a mesma está efetivamente a ser sobrevalorizada ou subvalorizada.