O que é o High Frequency Trading (HFT)?

High Frequency Trading (HFT) e uma estratégia de trading muito popular no mercado financeiro que afeta muito as ações e o comportamento financeiro. Por esse motivo, veremos neste artigo tudo o que precisa saber sobre High Frequency Trading. Também trazemos exemplos e casos reais.

História e origens do High Frequency Trading (HFT)

O High Frequency Trading (HFT) ocorre desde pelo menos a década de 1930, principalmente na forma de especialistas e operadores de poços comprando e vendendo posições na localização física da bolsa, com serviço de telégrafo de alta velocidade para outras bolsas.

No entanto, o verdadeiro High Frequency Trading (HFT) baseada em computadores poderosos desenvolveu-se gradualmente a partir de 1983, depois que a NASDAQ introduziu uma forma de negociação puramente eletrónica,

A sua evolução foi tal que, no início do século XXI, as transações HFT tinham um tempo de execução de vários segundos, enquanto em 2010 havia diminuído para milissegundos e até microssegundos. De fato, até recentemente, o High Frequency Trading (HFT) era um tópico pouco conhecido fora do setor financeiro, sendo um artigo publicado pelo New York Times em julho de 2009 um dos primeiros a trazer o assunto à atenção do público.

Em 2 de setembro de 2013, Itália tornou-se o primeiro país a introduzir um imposto especificamente direcionado ao HFT, cobrando uma taxa de 0,02% sobre transações de capital com duração inferior a 0,5 segundo.

O que é High Frequency Trading (HFT)?

O High Frequency Trading (HFT) é um tipo de trading realizada nos mercados financeiros usando computadores poderosos e algoritmos automatizados. A sua principal virtude é a velocidade de processamento, permitindo operações que duram frações de segundo. O seu objetivo é, portanto, captar, em curtíssimo prazo, uma fração de centimo em cada operação. HFT usa pouca alavancagem (leverage), nem acumula posições. No máximo, eles mantêm-os de um dia para o outro.

Quando falamos de HFT, estamos a falar de volatilidade e correlação global dos mercados. A última estimativa do volume de negócios prevê que as transações nas bolsas de HFT nos Estados Unidos representem cerca de 65% das operações, enquanto na Europa seja inferior (cerca de 40%).

Como funciona o High Frequency Trading?

Outro exemplo de práticas realizadas por empresas que utilizam HFT seria o seguinte:

Imaginemos um ativo listado em diferentes bolsas (NYSE, Tourquoise e ChiX ). Quando a ChiX recebe uma ordem executada a um preço (e está incompleta), os algoritmos do HFT intuem que ela acabará concluindo a referida ordem em outra plataforma como Turquoise e / ou NYSE. É nesse momento que o HFT “atrapalha” ao antecipar a compra das ações em outra plataforma e colocar uma ordem de venda pouco antes de chegar a ordem inicial, que inevitavelmente comprará ao preço que o HFT ofereceu. O HFT tem uma diferença mínima.

Os HTFs têm a potência necessária para receber a ordem quando ela chega ao ChiX e transmiti-la aos demais mercados, fornecendo uma contrapartida à forte ordem de compra ou venda que sabem que chegará.

Para não serem prejudicados por essa operação, os grandes investidores procuram programar os seus sistemas de forma que as suas ordens cheguem simultaneamente, em todos os mercados, evitando que os HFTs beneficiem-se da latência das ordens.

Supõe-se que os HFTs só têm a informação da ordem quando ela chega a um mercado, caso contrário, estariam engajados numa prática ilegal denominada “front running”.

Participação no mercado do High Frequency Trading (HFT)

Mas quanta influência total essas máquinas de negociação de alta frequência têm no mercado? As suas negociações são altas o suficiente para influenciar o preço de uma ação? Infelizmente, os dados parecem apontar para sim.

Em 2009 , nos EUA, as empresas de High Frequency Trading representavam 2% de todas as operadoras, embora com um volume de negócios de 73%.

Para 2010 , o Banco da Inglaterra estimou percentuais semelhantes para a participação de mercado do Reino Unido, o que também sugere uma participação de HFT na Europa de cerca de 40% do volume de pedidos de ações e entre 5-10% na Ásia, com potencial de crescimento muito rápido.

Em 2012, de acordo com um estudo do Grupo TABB, os HFTs representaram mais de 60% de todo o volume do mercado futuro nas bolsas americanas.

E a partir de 2020 , aproximadamente 50% das operações que ocorrem na bolsa de valores são realizadas por essas máquinas de alta velocidade . De fato, estima-se que mais de 20.000 empresas já operem com esse tipo de sistema.

Então sim, podemos dizer que sua existência tem uma influência considerável no preço de listagem de uma empresa. E justamente por influenciarem muito, veremos as principais estratégias de investimento que existem na negociação de alta frequência.W

Algumas das estratégias mais seguidas ao operar com HFT

Como em qualquer estratégia de investimento, existem diferentes técnicas disponíveis para operar. E então veremos as três técnicas mais utilizadas no HFT

| Estratégias para negociação com High Frequency Trading |

| Técnica de Saturação |

| Técnica de Interferência |

| Técnica de Engano |

Técnica de saturação

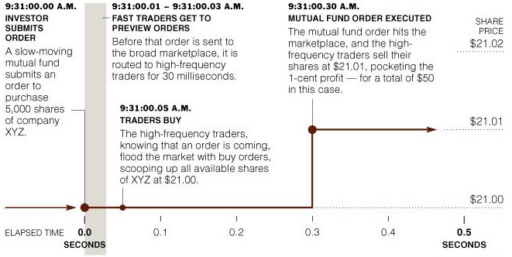

Consiste em que uma série de empresas (HFT) detetam que o mercado vai receber uma ordem de compra de ativos de um investidor, em seguida, enviam uma avalanche de ordens para comprar os ativos a um determinado preço e então poder vendê-las alguns cêntimo acima antes que a ordem inicial de um investidor seja executada.

Dessa forma, só quem opera com mais rapidez poderá aproveitar essa diferença de preço. Ou seja, eles antecipam as ordens de mercado e as colocam a um preço um pouco mais alto.

Técnica de interferência

Consiste em enviar um pedido e no mesmo milissegundo eliminar este pedido. Desta forma, o mercado financeiro fica atordoado com ordens que raramente são executadas. Esta estratégia visa enganar os envolvidos.

O objetivo dessa estratégia é enganar os envolvidos, pois o fato de tê-la aberto, mesmo que por um milissegundo, dará ao mercado, e em especial aos pequenos investidores, a impressão de que está chegando volume, o que os motivará a abrir novas posições (se se encaixar com sua estratégia). Então, quando perceberem que foi apenas interferência dessas máquinas, muitos traders já estarão investidos e presos.

Técnica de engano

Consiste em fingir que vai comprar ações, lançar ordens de mercado, mas a intenção final é vender (e vice-versa).

Trading baseado em noticias

As notícias de qualquer empresa pública em formato de texto eletrônico estão disponíveis em várias fontes, incluindo provedores comerciais como Bloomberg, sites de notícias públicas e feeds do Twitter.

Dessa forma, os sistemas automatizados podem identificar nomes de empresas, palavras-chave e, às vezes, semântica para transações baseadas em notícias antes que operadores humanos possam processar as notícias .

Não quero expandir muito mais, mas existem muitas estratégias de investimento baseadas em HFT, entre elas:

- Preenchendo cotações.

- Trading de cotações do ticker-tape

- Arbitragem de eventos

- Arbitragem estatística

- Índice de arbitragem

Diferença entre latência e velocidade em pedidos HTF

A velocidade é medida em espaço / tempo , enquanto a latência é o tempo que passa desde a transmissão da ordem até a sua execução. A latência leva em consideração os “semáforos”, os diversos intermediários pelos quais, passa a encomenda até chegar ao destino.

O Flash Crash de maio de 2010 causado por HFTs

Em 6 de maio de 2010, a Bolsa de Valores de Wall Street quebrou em alta velocidade, seguindo um padrão nunca visto antes . Pensou-se que este possível crash do mercado financeiro (flash crash) teve a sua origem na crise grega. As medidas de austeridade adotadas pelo governo grego causaram várias altercações no país (duas pessoas morreram), portanto, tanto o plano financeiro quanto o político da Grécia estavam péssimos.

Mas a onda de choque não veio do país europeu. O fundo de pensão americano Wandell & Reed vendeu 75.000 contratos a uma velocidade incrível , como se quisesse se livrar desses títulos. Ele sozinho não conseguiu desestabilizar o mercado, todas as empresas de HFT perceberam o medo gerado e começaram a vender no nível do microssegundo.

O desastre não durou mais de 14 minutos. A Bolsa de Valores de Chicago interrompeu o colapso interrompendo os preços por 5 segundos, foi um alerta do mercado indicando até que ponto pode ocorrer um colapso no mercado financeiro com esse tipo de prática. Esse fenómeno, no qual o mercado financeiro afunda a uma velocidade vertiginosa, é conhecido como uma queda repentina.

Empresas que operam com High Frequency Trading

As empresas que trabalham com HFT usam short e long simultaneamente, lançando ordens limitadas a um preço de mercado ligeiramente superior ou inferior dependendo se está vendendo ou comprando . Com isso, buscam o benefício certo da diferença de preço e, para isso, precisam que o tempo para entrar no mercado seja imediato. Eles são especialistas em arbitragem estatística, procurando discrepâncias de preços entre os valores das diferentes classes de ativos.

As operações de HFT desempenham a função de criadores de mercado ou fornecedores deles, criando oferta e procura.

| Alguns dos traders com os maiores volumes negociam por meio de estratégias HFT |

| Knight Capital Group |

| Getco LLC |

| Citadel LLC |

| Jump Trading |

| LLC |

| Goldman Sachs |

| Virtu |

Investigação de fraude para empresas que usaram High Frequency Trading

O FBI abriu uma investigação sobre empresas de High Frequency Trading por praticarem negociações com informações privilegiadas. As ligações entre as operadoras de alta velocidade e as principais bolsas são investigadas, examinando se as empresas estão a receber tratamento preferencial que coloca outros investidores em desvantagem.

Para o FBI, a investigação é uma nova maneira de usar informações privilegiadas; a velocidade. Eles procuram padrões no mercado que possam revelar se alguma das atividades de negociação viola a lei. Eles terão que provar que essas operações foram realizadas com intenção fraudulenta, o que é muito mais complicado.

HFT afeta grandes investidores ou grandes ordens de títulos ilíquidos

Em 2014, a corretora DEGIRO realizou um estudo testando o SOR ( sistema que visa reduzir os custos de transação para o investidor final) utilizado para enviar ordens para diferentes bolsas europeias. Verificando que as empresas de HFT estão ativas nos mercados europeus, a plataforma holandesa produziu um relatório e encontrou evidências de que os traders que usam transações de alta frequência se beneficiam desta rota de pedidos às custas de grandes investidores ou grandes pedidos em valores ilíquidos.

A corretora observou:

Que a sua análise está de acordo com as idéias refletidas no livro de Michael Lewis, “Flash Boys: A Wall Street Revolt”, onde é afirmado que os traders de alta frequência tiram vantagem da velocidade dos seus sistemas, que lhes concede milissegundos de vantagem para obter à frente dos pequenos investidores na execução de ordens.

Perguntas frequentes sobre High Frequency Trading

Para encerrar a postagem, veremos as perguntas mais frequentes que ouvimos mais derivadas do High Frequency Trading.

O que é um bot de High Frequency Trading?

É a tecnologia usada para usar o High Frequency Trading. Através do bot, as operações são realizadas nos diferentes mercados globais instantaneamente e quase sem erros.

O que é um HTF Forex?

É o High Frequency Trading que utiliza um tipo de plataforma super avançada onde enviam múltiplas operações para o mercado cambial muito rapidamente graças à sua poderosa tecnologia.

O que é Frequency investimentos?

É a mesma definição que é usada para o HTF. São investimentos de alta frequência.

- Ajudamos a encontrar s corretora certa para si

- Investigação independente, gratuita e não vinculativa

- Preencher este questionário em menos de 1 minuto