Bandas de Bollinger: O que são e como se utilizam no trading?

As Bandas de Bollinger são um indicador que nos oferece uma valiosa perspetiva sobre os diversos movimentos nos mercados. Convida-nos a prestar especial atenção para reconhecer possíveis pontos de inflexão e mudanças de tendência, especialmente quando a volatilidade aumenta, o que é característico nos momentos finais de uma estrutura. Este fenómeno manifesta-se quando o preço atinge certos níveis chave e os ultrapassa, representados pelas reconhecidas bandas que este indicador desenha.

Foram desenvolvidas pelo matemático e programador de sistemas John Bollinger. Desta forma, no artigo seguinte refletiremos sobre o que são, e o mais importante, como utilizá-las nas estratégias do nosso trading.

O que são as bandas de Bollinger no trading?

As Bandas de Bollinger são um indicador técnico que, como todos os outros, toma como referência o preço e um número determinado de períodos. Isso significa que utiliza como base uma quantidade específica de velas em qualquer temporalidade analisada.

A configuração clássica do indicador envolve o cálculo de uma média móvel simples com os dados de 20 velas ou períodos. A partir disso, utiliza-se um algoritmo matemático para traçar duas bandas: uma acima e outra abaixo da média móvel, distantes dois desvios padrão em relação a ela.

O desvio padrão ou típico é uma medida de extensão ou variabilidade na estatística descritiva. Utiliza-se para calcular a variação ou dispersão em que os pontos de dados individuais diferem de uma média. Ou seja, o que faz o desvio padrão é marcar no gráfico a variação do preço em relação com a média antes estabelecida. Conhecer isto é importante, se se pretende reajustar ou personalizar para diferentes ativos ou temporalidades a programação do indicador.

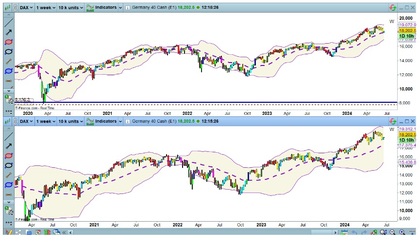

Exemplo de bandas de Bollinger com desvio padrão.

No gráfico superior vemos como aplicando dois indicadores de Bandas de Bollinger, um com 2 desvios padrão e outro com 3 desvios padrão, nos momentos de ampla volatilidade, é o segundo indicador, o de 3 desvios padrão, que nos marca a zona possível final do movimento.

Para mais informações: Análise técnica – Guia completo

Como se calculam as bandas de Bollinger?

A forma de programar ou calcular as bandas de Bollinger é muito simples, para entendê-las melhor vamos separar o indicador em duas seções.

Por um lado, temos a média móvel, que John depois de múltiplos estudos, concluiu que a melhor programação é com 20 períodos, isto significa que para o cálculo da média móvel simples utiliza as últimas 20 velas ou barras, esteja na temporalidade que estiver.

A ideia principal, ou uma delas, desta média móvel de 20 períodos, é delimitar a zona onde o preço se mantém na tendência em curso. Assim, a ideia é que enquanto o preço se mantiver acima da média móvel, este deve continuar em tendência de alta. E, ao contrário, em tendência de baixa, se o preço estiver situado abaixo desta média móvel.

No entanto, como veremos, não é só importante o controlo da tendência, como o oscilador Bandas de Bollinger acaba por nos fornecer muito mais informação, com os diferentes elementos e seus movimentos.

Como se calculam as Bandas de Bollinger?

Aqui, podemos observar o indicador com duas configurações da média móvel principal: acima, com 20 períodos, e abaixo, com 34 períodos. Em ambos os casos, o desvio padrão utilizado é de 2 desvios padrão.

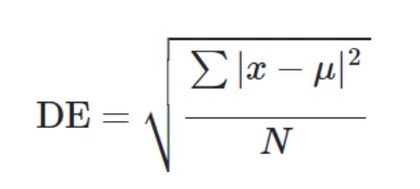

Fórmula das Bandas de Bollinger

O cálculo do desvio padrão segue a fórmula estatística básica. Os passos para o cálculo são os seguintes:

- Calcular a média dos dados.

- Determinar o quadrado da distância de cada dado em relação à média.

- Somar os valores obtidos no passo anterior.

- Dividir pelo número de dados para calcular a variância.

- Extrair a raiz quadrada da variância para obter o desvio padrão.

Para calcular múltiplos desvios padrão (por exemplo, 2 ou 3), basta multiplicar o resultado pelo fator correspondente. Com cada novo dado, o valor mais antigo é descartado, e o cálculo é repetido, permitindo a atualização constante do indicador.

Personalização das Bandas de Bollinger

As Bandas de Bollinger são altamente sensíveis à configuração dos parâmetros. A configuração padrão de 20 períodos com 2 desvios padrão é ideal para gráficos de maior temporalidade, como semanal, diário ou até 4 horas. No entanto, para gráficos de menor temporalidade, são necessários ajustes.

Por exemplo, num gráfico de 5 minutos, funciona melhor utilizar 20 períodos na média móvel simples e desvios padrão entre 1,6 e 1,7. Assim como ocorre com outros indicadores e osciladores, é fundamental estudá-los profundamente para compreender a informação que fornecem e ajustá-los à estratégia de trading.

Exemplo de bandas de Bollinger em gráficos de 1 dia.

Exemplo de configuração

No gráfico superior, mantendo a média móvel simples de 20 períodos, foram traçados desvios padrão de 1, 2 e 3 em relação à média clássica. Essa abordagem permite diferentes estratégias de negociação:

- Entrar no mercado quando o preço ultrapassar a linha de 1 desvio padrão acima ou abaixo da média móvel.

- Sair do mercado se houver excesso de volatilidade, indicado pelo toque na linha de 3 desvios padrão.

- Permanecer na posição enquanto o preço estiver entre 1 e 2 desvios padrão.

- Evitar operações quando o preço estiver na zona entre -1 e 1 desvio padrão, pois essa configuração sugere consolidação lateral em torno da média móvel.

Essa metodologia combina análise de volatilidade e controlo de risco, proporcionando maior precisão ao negociar movimentos de tendência.

Como se interpretam as bandas de Bollinger?

Vou tentar cingir-me aos parâmetros padrão que John Bollinger estabeleceu como ideais para os diferentes padrões que ele esperava do indicador, ou seja, uma média móvel SMA de 20 períodos e 2 desvios padrão.

Como se interpretam as bandas de Bollinger?

Por um lado, temos a parte mais importante do indicador que é a média móvel simples de 20 períodos, a interpretação do uso dessa média móvel é clara, permite observar e assim utilizar como linha de controlo na operação o acompanhamento de uma tendência.

Quando o preço consolida com movimentos constantes de um lado para o outro da referida média, então o melhor é estar fora do mercado.

Se adicionarmos as bandas com as 2 DE, vemos como enquanto o preço se mantém dentro das bandas, a evolução do movimento tendencial é simples, em cada impulso, chega e testa a banda correspondente, e quando por excesso de volatilidade, cruza ou “quebra” a banda, o movimento seguinte é de correção, menor ou maior, mas correção significativa ou reversão do mercado.

Para que servem as bandas de Bollinger?

A função das bandas não é outra senão tentar marcar o limite exterior dos movimentos do preço nas estruturas, embora sejam apenas como referência, porque no final tudo depende da volatilidade do mercado.

Quando existe um movimento de forte volatilidade e “quebra” claramente a banda, fechando a vela ou velas do outro lado ou, pelo contrário, quando já não consegue alcançar por exaustão a banda e cruza a média móvel, em ambos os casos a estrutura possivelmente terminou.

Se utilizarmos o indicador das bandas de Bollinger, junto com o oscilador, também programado por John Bollinger e conhecido como %B, vemos como a informação que obtemos é exponencialmente maior.

O oscilador %B, move-se dentro de uma escala que vai de 0 a 100, que é quando o preço se move dentro das Bandas do indicador, e quando existe excesso de volatilidade e o preço sai acima ou abaixo da banda em questão, no oscilador vemos como o sinal, sai acima de 100 ou abaixo de 0.

Para que servem as bandas de bollinger?

Não só isso, mas também, no oscilador, podemos observar que à medida que o movimento ou impulso da estrutura amadurece, o oscilador mostra-nos divergências importantes, que nos antecipam o fim do movimento, justamente quando ocorre um gap na projeção da divergência no preço, e não existindo gap na linha de divergência do oscilador, é um sinal claro de que a estrutura terminou.

A utilização combinada de ambos, indicador e oscilador, permite ter um controlo muito mais claro da evolução dos movimentos do preço. E no caso de tendência de alta e de correções mais importantes, a ajuda do oscilador, quando em tendência de alta o preço cai abaixo de zero, indica-nos de forma clara o fim da correção ou do movimento corretivo, ou primeiro impulso após uma viragem mais importante do mercado.

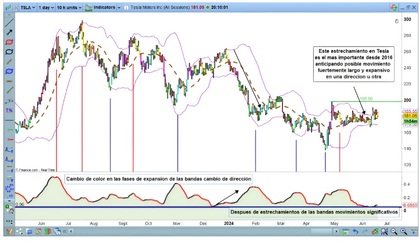

Outro dos aspetos importantes do indicador das Bandas de Bollinger, para mim sem dúvida o mais importante, é quando nos estreitamentos e expansões ou separação entre as bandas chegamos a zonas extremas, já que esta informação nos antecipa sem nenhuma dúvida, uma clara mudança no preço.

John, conhecedor deste facto (daí aer importante a configuração padrão de 20 períodos e 2 DE), programou um novo oscilador de ajuda para esta informação – o oscilador Bandwidth Bollinger – que nos indica exatamente qual é a distância entre as duas bandas.

Configuração padrão das bandas de Bollinger

Quando ocorre um estreitamento, significa normalmente que é a calma antes da tempestade, os estreitamentos ocorrem quando o preço fica lateral e sem quase força no mercado, e costuma ser o momento anterior a um forte movimento com amplo percurso.

Ao contrário, quando as bandas se separam em excesso, é relativamente fácil detetar as zonas de fim de impulso ou correção. Quando o oscilador Bandwidth em um momento de forte separação (as montanhas que desenha) muda de direção, o normal é que o movimento tenha terminado, seja este um impulso ou uma correção, se repararem, quase sem sinais falsos. O fim das zonas de “montanha” indicam fim de movimento, mas nada a ver com a direção do preço.

No exemplo do gráfico superior, podemos ver como o gráfico da Tesla em gráfico diário, neste momento está a realizar, talvez já o final de um importante estreitamento, o mais importante desde o ano 2016, possível antecâmara de um importante percurso. Por outro lado, vemos como cada vez que a distância entre as bandas cresce, no oscilador vemos como vai marcando este alargamento e de forma clara quando muda a direção do oscilador, dado que o impulso ou correção em curso terminou o movimento.

A saída da zona de estreitamento de dezembro de 2023, comportou um amplo movimento baixista de mais de 80 dólares por ação. -33,97% num único impulso baixista.

Como utilizar as bandas de Bollinger?

Antes de continuar, deixem-me expressar a minha opinião, como programador de vários osciladores, estou convencido de que tentar negociar e, qualquer mercado com o uso de osciladores não faz muito sentido.

Se eu desenhar um indicador, ou seja, um indicador é uma ferramenta que está dentro do gráfico, o que estou a fazer é acompanhar a zona onde o preço está a mover-se com uma série de padrões que me podem ajudar e muito, no conhecimento de onde o preço pode atuar, parando a sua evolução ou até mudando de direção. Um bom exemplo são as Bandas de Bollinger. Quando eu programo um indicador o que procuro é precisamente ter marcadas as zonas onde espero que o preço atue.

Quando o que programo é um oscilador, ou seja, uma ferramenta que vai fora do gráfico, por definição, diretamente o que estou a programar é uma ferramenta que seguirá sempre o preço. Se o preço inverter, o oscilador irá inverter, e não o contrário. Não é porque um oscilador aponta para cima que o preço irá para cima, mas sim ao contrário, embora o oscilador aponte para cima se o preço inverter para baixo, o oscilador, sem ter chegado a nenhuma zona esperada, irá inverter e apontar para baixo.

A pergunta que me podem fazer é então porque desenhas osciladores, e a resposta é que os meus osciladores não estão pensados para dirigir o preço, mas apenas para me informar de circunstâncias do mercado, que me podem ser úteis na minha tomada de decisões. Basicamente a maioria são úteis para me ajudar a entender em que fase do mercado estou ou o anúncio antecipado de algum movimento inesperado, como as divergências ou entrada de força.

Explicada claramente a minha opinião, agora sim com o fim de poder estudar e analisar o mercado, vou explicar possíveis estratégias que se podem fazer utilizando o indicador das bandas de Bollinger e outros osciladores. Tendo em conta que quando procuramos uma estratégia, mesmo que seja de informação, com a utilização de duas ou mais ferramentas ao mesmo tempo os resultados costumam ser melhores do que quando o fazemos de forma individual.

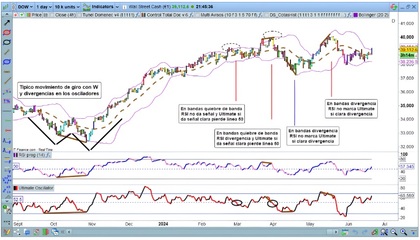

Como utilizar as bandas de Bollinger com o RSI ou um oscilador de momentum?

Posso utilizar as Bandas de Bollinger como indicador, para detetar as zonas onde deverei estar atento a uma possível inversão do mercado, quando “quebram” as bandas e ao mesmo tempo utilizar um oscilador de momentum, com o propósito de ter mais informações de em que momento o mercado pode inverter.

Pessoalmente não gosto nada do RSI (demasiados sinais falsos) e penso sinceramente que é muito melhor e muito mais sólido o oscilador Ultimate de Larry Williams, que é também um oscilador de momentum, mas com uma programação muito mais sólida. Vejamos alguns exemplos:

Bandas de Bollinger e Oscilador Ultimate

Como podem ver, ao combinar a informação de duas ferramentas, as Bandas de Bollinger como indicador mais um oscilador de momentum, o que se consegue é que a informação seja muito mais sólida e com menos erros. Só procuramos algo nas zonas onde já prevemos que pode ocorrer algo, deste modo a possibilidade de erro reduz-se muito.

Começando pelo lado esquerdo, vemos uma habitual inversão em W, que tanto o oscilador RSI e o Ultimate, apoiam com claras divergências. Já na parte alta, na primeira correção importante com o preço a romper a banda superior, o RSI não dá nenhum sinal suficientemente claro e o Ultimate sim. O oscilador perde a zona de 50, além da divergência.

No movimento seguinte, no final do impulso, o preço não chega a “quebrar” a banda, mas os dois osciladores marcam claras divergências no caso do Ultimate, novamente perdendo a zona 50. Próximo movimento final de correção baixista – indicador a quebrar a banda inferior e o Ultimate com clara divergência.

O último movimento marcado, novamente máximo e viragem para movimento baixista, o indicador, já sem força, não supera a banda, mas aqui é o Ultimate que nos desenha uma clara divergência.

Resumindo, apesar de utilizar um oscilador de momentum, pode parecer arriscado, por serem geralmente “nervosos”, se for utilizado apenas como informação à espera de validação mais importante, ou seja, a coincidência de informação do preço, sempre a mais precisa zona nas Bandas de Bollinger, mais a informação do oscilador de momentum – sim, a informação pode ser útil.

Como utilizar as bandas de Bollinger com o Estocástico?

Vamos ver uma estratégia utilizando o indicador de Bandas de Bollinger com um oscilador estocástico, e depois veremos outra estratégia, utilizando as Bandas de Bollinger com um sistema que idealizei há quase 20 anos, quando não se podia programar quase nada nas plataformas da época, com dois estocásticos com duas programações temporais diferentes.

Utilizando as Bandas de Bollinger com um estocástico – lembremos que um estocástico é um oscilador de impulso que mede a relação entre o preço de encerramento de um ativo e seu intervalo de preços durante um período determinado – e o utilizarmos com programação padrão, de 14 períodos, obtemos o seguinte:

Como utilizar as bandas de Bollinger con o oscilador estocástico?

Realmente, se apenas tivesse marcado, as zonas que coincidiam a informação das duas ferramentas, teria colocado 3 ou 4 sinais, justamente os que coincidiam com o movimento do estocástico com o ressalto da zona dos 20.

Todas as outras sinalizações, nenhuma coincide com as Bandas de Bollinger nem sequer com a média móvel. Isto não é estranho, nunca a programação padrão é a mais eficaz na hora de procurar informações sobre o que acontece no mercado, o mais normal é que a informação tenha um atraso de 2 ou 3 velas e às vezes mais, isto acontece com a maioria dos osciladores, daí a importância de estudar muito bem estas ferramentas, antes de as utilizar em qualquer mercado para operações reais.

Como utilizar as bandas de Bollinger com um Sistema de dois Estocásticos ou “Sistema de Comboios”?

Vejamos agora o que podemos obter em termos de possíveis informações que nos ajudem na operação, utilizando as Bandas de Bollinger, e um Sistema com dois estocásticos, um com 76,3, 5, muito sólido com 76 períodos, e outro com programação 8,3,3, muito ativo com 8 períodos.

Antes de passar a ver o que acontece quando utilizamos estas duas ferramentas, permitam-me que explique como funciona o “Sistema de Comboios”, que é como se chama o sistema com os dois estocásticos.

O oscilador estocástico é um oscilador de impulso, que, ao medir a relação do preço dentro do intervalo de preços, determina de forma muito clara o impulso de uma tendência, quanto maior for a programação, quantos mais períodos compreender o intervalo, maior será, conseguindo-se assim, ter uma informação muito sólida e de fundo do preço, NUNCA é sobrecompra ou sobrevenda, pelo contrário, enquanto permanece em zonas extremas marca-nos tendência.

Assim, quando estamos em tendência, o “Comboio Lento” o estocástico de 76 períodos, fica na zona alta do oscilador, o que para uma melhor compreensão chamarei a “Estação do Norte” no caso de tendências altistas, ou na parte inferior ou “Estação do Sul” no caso de tendências baixistas.

Enquanto o outro estocástico, o de programação de 8 períodos ao qual chamaremos “Comboio Rápido”, ao relacionar o seu preço com um intervalo muito pequeno, é muito nervoso. Move-se com todos os impulsos e correções do preço.

O sistema é muito claro, quando o “Comboio Lento” está na “Estação do Norte” fixo, é que estamos em clara tendência altista, enquanto o “Comboio Rápido”, vai fazendo viagens às aldeias vizinhas para buscar passageiros e trazê-los para o “Comboio Lento”.

Explicado tecnicamente, durante a tendência, cada vez que ocorre uma correção, o “Comboio Rápido” sai da “Estação do Norte”, para baixo e assim que termina a correção, sendo o estocástico um oscilador de impulso, volta novamente para a “Estação Norte”, sendo este momento, quando o preço faz um novo impulso a favor da tendência, dando um percurso importante. Um impulso a favor da tendência é sempre o movimento mais rentável do mercado.

Como a parte mais rentável de especular nos mercados financeiros, é sempre negociar nos momentos de impulso dentro da tendência principal, a utilização deste sistema serve para saber sempre onde estamos, se o ativo em questão está operável, se estamos em tendência forte ou já a finalizar, e se dentro da tendência estamos em impulso ou em correção.

Agora vejamos, qual é a estratégia possível, utilizando não só o “Sistema de comboios” mas também as Bandas de Bollinger, para ter também situado o preço e as zonas esperadas como limite.

O sistema de comboios de Bandas de Bollinger e estocástico

Como podemos ver, a informação que nos facilita, ao contrário do outro exemplo com o estocástico de 14 períodos, utilizar ambas as ferramentas como estratégia é muito mais enriquecedor, se o que procuramos é o impulso a favor da tendência. Vemos perfeitamente que a maioria dos impulsos coincide tanto com a banda inferior ou com a média simples do indicador Banda de Bollinger. Neste período de 5 anos à razão de 2 ou 3 impulsos anuais não tivemos um único sinal de falha.

O mérito principal é do estocástico “Comboio Rápido”, o de 8 períodos, que é o que se ajusta muito mais nas suas inversões aos momentos em que o preço está a rebotar, ou na banda inferior ou na média do indicador Bandas de Bollinger, embora seja imprescindível dispor da informação do “Comboio Lento” para conhecer a fase exata da estrutura e não entrar já em momento de mudança ou inversão do preço, ou seja, num movimento curto que não faça um novo máximo mas apenas um máximo mais baixo, iniciando já movimento em direção contrária importante.

No entanto, que ninguém crie falsas expectativas, NÃO SÃO SINAIS DE NEGOCIAÇÃO. Esta estratégia é muito útil como mapa para nos situarmos claramente no mercado e em que fase nos encontramos, tendência, impulso, correção ou zona de reversão, não para nos esquecermos do preço, verdadeiro baluarte da informação do mercado.

Tanto as Bandas de Bollinger, como os indicadores de momentum ou os estocásticos, sozinhos ou como sistema, obtêm a informação básica para a sua programação do preço, mais concretamente dos 4 dados básicos que obtemos de cada período ou vela, abertura, encerramento, máximo e mínimo. Assim, as respostas reais e corretas estão sempre nos movimentos das velas. Os algoritmos só são úteis para nos darem uma informação adicional ou facilitar e/ou ajudar a entender em que fase nos encontramos ou qual é a imagem da situação do mercado.

Outros indicadores de volatilidade

No entanto, as bandas de Bollinger são apenas um dos muitos indicadores de volatilidade que existem. A seguir deixamos-lhe outros três dos mais importantes:

ATR (Average True Range): O ATR, ou Intervalo Médio Verdadeiro, é um indicador técnico que mede a volatilidade de um ativo financeiro. Foi desenvolvido por J. Welles Wilder e é utilizado para avaliar a volatilidade do mercado.

- Cálculo: O ATR é calculado tomando o maior dos seguintes três valores:

- A diferença entre o máximo atual e o mínimo atual.

- A diferença absoluta entre o máximo atual e o encerramento anterior.

- A diferença absoluta entre o mínimo atual e o encerramento anterior.

Depois, esta quantidade é a média durante um período específico, normalmente 14 dias.

Exemplo do indicador de volatilidade ATR

- Uso:

- Avaliar volatilidade: O ATR não indica direção, apenas volatilidade. Um ATR elevado indica alta volatilidade, enquanto um ATR baixo indica baixa volatilidade.

- Stop Loss e alvos: Os traders costumam utilizar o ATR para definir níveis de stop loss e objetivos de ganhos baseados na volatilidade recente do mercado.

Canais de Keltner: Os Canais de Keltner são um indicador técnico que consiste em três linhas – uma média móvel exponencial (EMA) no meio e duas linhas exteriores que estão situadas a uma distância igual ao ATR acima e abaixo da EMA.

- Cálculo:

- Linha central: Normalmente uma EMA de 20 períodos.

- Linhas superior e inferior: Estas são calculadas somando e subtraindo um múltiplo do ATR (geralmente 2 vezes o ATR) à EMA.

Exemplo do indicador de volatilidade dos Canais Keltner

- Uso:

- Tendências: Ajudam a identificar a direção e a força da tendência. Preços que se mantêm perto da banda superior indicam uma tendência de alta forte, enquanto preços perto da banda inferior indicam uma tendência de baixa forte.

- Sinais de Entrada/Saída: Os preços que tocam ou cruzam as bandas exteriores podem sinalizar condições de sobrecompra ou sobrevenda, potencialmente indicando pontos de reversão.

Canais de Donchian: Os Canais de Donchian são um indicador de tendência que é utilizado para identificar a volatilidade do mercado e possíveis pontos de ruptura. Foi desenvolvido por Richard Donchian e consiste em três linhas: uma superior, uma inferior e uma linha central.

- Cálculo:

- Linha superior: O preço mais elevado durante um período específico (por exemplo, 20 dias).

- Linha inferior: O preço mais baixo durante o mesmo período.

- Linha central: A média da linha superior e da linha inferior.

Exemplo do indicador de volatilidade dos canais Donchain

- Uso:

- Identificar breakouts: Quando o preço rompe acima da linha superior, é considerado um sinal de compra. Quando rompe abaixo da linha inferior, é considerado um sinal de venda.

- Determinar tendências: Ajudam a identificar a direção da tendência. Se os preços se movem consistentemente acima da linha central, pode indicar uma tendência de alta e vice-versa.

- Volatilidade: A distância entre a linha superior e inferior indica a volatilidade do mercado. Uma banda mais ampla indica maior volatilidade.

Em suma, as Bandas de Bollinger são um indicador técnico utilizado para medir a volatilidade do mercado e potenciais condições de sobrecompra ou sobrevenda. Consistem numa média móvel simples e duas bandas situadas a uma distância de dois desvios padrão acima e abaixo da média móvel.

RANKIA PORTUGAL: Este artigo tem caráter exclusivamente informativo e educacional. As informações aqui contidas não constituem aconselhamento financeiro, nem recomendação de compra ou venda de quaisquer instrumentos financeiros. A rentabilidade passada não garante retornos futuros. Antes de tomar decisões de investimento, recomenda-se a consulta de um profissional devidamente habilitado.

Quer investir? Aqui estão algumas corretoras do mercado 👇

Esta informação não constitui uma sugestão de investimento. Recomendamos que obtenha mais informações antes de tomar qualquer decisão