Os maiores investidores do mundo

Quem foram os melhores investidores da história e porquê? Neste artigo, falamos sobre as suas estratégias de investimento, as características dos seus investimentos, os conselhos que deram ao investidor e os seus melhores investimentos ou, pelo menos, os mais famosos e conhecidos pelo investidor:

- George Soros

- Warren Buffett

- Ben Graham

- Peter Lynch

- Philip A. Fisher

- John Templeton

- Geraldine Weiss

- Carl Icahn

- Joel Greenblatt

Então, para saber mais sobre eles, as suas estratégias e filosofia? Leia mais

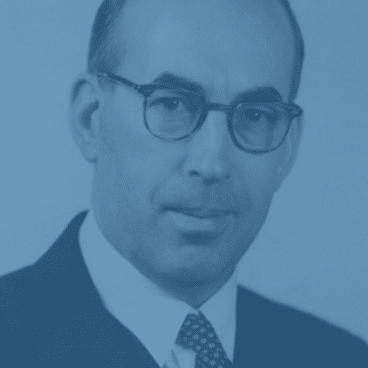

Benjamin Graham

Benjamin Graham foi um economista influente e um grande investidor profissional, defensor do famoso Value Investing como estratégia de investimento. Foi professor e mentor de Warren Buffet

Estratégia de Investimento de Benjamin Graham

Benjamin Graham recomendava investir tempo e esforço na análise da situação financeira da empresa na qual gostaríamos de investir a fim de descobrir se se tratava de uma empresa sobrevalorizada ou subvalorizada. De acordo com este investidor, se o preço da ação for inferior ao seu valor intrínseco, então existe uma margem de segurança sendo adequada para investir.

Por conseguinte, Graham recomendou a compra de ações abaixo do P/E e abaixo do valor contabilístico, uma vez que estes tipos de empresas representam menos risco para o investidor. Ao longo da sua carreira, Benjamin Graham gostava de investir em grandes empresas com muitas vendas.

Os melhores livros de Benjamin Graham

Se tivermos que escolher entre os seus muitos livros publicados, ficamos com “O investidor inteligente”, considerado por muitos a bíblia do investidor; nele, poderá saber como evitar erros de estratégia e como desenvolver um plano a longo prazo para comprar ações, seguindo os passos do próprio Graham.

John Templeton

John Templeton foi um financiador pioneiro de fundos de investimento globais, o seu instinto de grande investidor de comprar em baixa e vender em alta fez com que obtivesse enormes lucros durante a Segunda Guerra Mundial, tanto que criou o fundo Templeton em 1954, a sua estratégia foi especificada na globalização e diversificação.

Estratégia de Invesitmento de John Templeton

John Templeton aconselha usar análises fundamentais para investir e assim obter retornos reais. O seu melhor investimento foi no ano 60 o investimento no Japão. Ele também fez grandes investimentos de mercados globais na Rússia e na China. Foi proclamado pela revista Money como o “melhor seletor de ações a nível mundial do século XX”.

Thomas Rowe Price Jr.

Outro dos maiores investidores do mundo é Thomas Rowe Price Jr. , considerado “o pai do investimento em crescimento”. Ele passou os seus anos de formação lutando contra uma depressão, e a lição que aprendeu não foi ficar fora das ações, mas abraçá-los. Price via os mercados financeiros como cíclicos. Como um “opositor da multidão”, ele passou a investir em boas empresas a longo prazo, o que era praticamente inédito na época.

Estratégia de investimento

A sua filosofia de investimento era que os investidores deveriam colocar mais foco na escolha de ações individuais para o longo prazo. Disciplina, processo, consistência e pesquisa fundamental tornaram-se a base para a sua carreira de investidor de sucesso.

Jesse Livermore

Jesse Livermore não tinha educação formal ou experiência em negociação de ações. Ele foi um self-made man que aprendeu com os seus vencedores e também com os seus perdedores. Foram esses sucessos e fracassos que ajudaram a cimentar as ideias comerciais que ainda podem ser encontradas no mercado hoje. Livermore começou a negociar para si mesmo no início da adolescência e, aos quinze anos, ele teria produzido ganhos de mais de $ 1.000, o que era muito dinheiro naquela época. Nos anos seguintes, ele ganhou dinheiro apostando contra as chamadas ” bucket shops “, que não lidavam com negociações legítimas – os clientes apostavam contra a casa nos movimentos dos preços das ações.

Peter Lynch

Peter Lynch é considerado um dos melhores gestores de fundos do mundo, dirigindo o fundo Fidelity Magellan. Durante 13 anos (1977-1990), bateu todos os índices e fundos de investimento, obtendo um rendimento de 30% ao ano.

Estratégia de Investimento de Peter Lynch

O seu conselho aos investidores é investir através da experiência e da percepção: invista naquilo que sabe. A recomendação pessoal de Peter Lynch, antes de investir em ações, é que resolva as suas ideias de investimento, faça um resumo da história das acções bem como da história da empresa e verifique os números da empresa, verificando a sua declaração de rendimentos e comparando-a com os anos anteriores. O seu estilo de investimento baseia-se no crescimento e recuperação e, de acordo com Peter Lynch, o seu melhor investimento foi King World Productions.

Os melhores livros de Peter Lynch

Um dos seus livros mais famosos é sem dúvida “Once up on Wall Street“, no qual descreve as suas estratégias de investimento e dá conselhos aos investidores, uma vez que, segundo o próprio autor, é mais fácil para os investidores individuais vencerem o mercado do que para os gestores de fundos.

George Soros

George Soros é provavelmente o maior especulador de todos os tempos: começou a trabalhar em finanças em Londres, mas emigrou para os EUA e começou a trabalhar na F.M. Mayer em arbitragem e depois como analista financeiro na Wertheim & Co.

A estratégia de investimento de George Soros

A especialidade de George Soros são as obrigações e as divisas: tomava as tendências económicas gerais dos países e transformou-as em peças de teatro altamente alavancadas. Considerado responsável pela Quarta-feira Negra, foi também o seu melhor investimento, encurtando a libra britânica, o que acabou por levar ao colapso do Banco de Inglaterra. O seu fundo Quantum fez os maiores retornos de todos os tempos em várias ocasiões.

Warren Buffett

Referido como o “Oráculo de Omaha”, Warren Buffett é visto como um dos investidores mais bem-sucedidos da história.

Warren Buffett começou a investir em 1954 com apenas 100 dólares e, ao longo do tempo, construiu uma fortuna muito substancial, de tal forma que se tornou uma das pessoas com maior poder económico do planeta, tudo devido à Berkshire Hathaway e aos investimentos que fez.

Estratégia de Investimento de Warren Buffett

Segundo Warren Buffett, as grandes empresas são previsíveis, estáveis, geram elevada rendibilidade e geram mais cash flow. O seu conselho é que os investidores pensem como futuros proprietários e se informem sobre as empresas que entendem o seu negócio. As suas estratégias baseavam-se em investimentos a longo prazo e, segundo ele, o seu melhor investimento era a empresa Coca-Cola. Além disso, Warren Buffett tem sido historicamente conhecido por investir nos sectores da comunicação social, dos seguros e e das empresas de consumo.

Os melhores livros de Warren Buffett

Apesar de ser um dos mais citados investidores em livros financeiros, Warren Buffett não escreveu nenhum livro, embora tenha inspirado muitos autores, que analisaram as suas estratégias de investimento em livros como “Os Ensaios de Warren Buffett”, que compila as cartas que o homem conhecido como o Oráculo de Omaha envia periodicamente aos accionistas da Berkshire Hathaway.

John (Jack) Bogle

Bogle fundou a empresa de fundos de investimento do Vanguard Group em 1974 e tornou-se um dos maiores e mais respeitados patrocinadores de fundos do mundo. Bogle foi o pioneiro do fundo de investimento No-Load. Ele criou e introduziu o primeiro fundo de índice , Vanguard 500, em 1976.

Estratégia de investimento

A filosofia de investimento de Jack Bogle defende a obtenção de retornos de mercado investindo em fundos de investimento de índice de base ampla que são caracterizados como no-load, de baixo custo, de gestão passiva.

Carl Icahn

Carl Icahn (1936) é um conhecido entusiasta e investidor em ativismo corporativo. Uma de suas intervenções mais controversas foi a OPA hostil lançada na companhia aérea TWA. É reconhecido como um dos investidores mais bem-sucedidos quando se trata de value investing.

Estratégia de Investimento

Destacando-se entre os demais investidores ao aplicar a sua filosofia, que era investir em empresas subavaliadas, detectando aquelas cujas ações caíram devido à má gestão da empresa. O que era atraente ao investir neles. C.Icahn está listado na lista da Forbes entre as maiores fortunas do mundo, ultrapassando US$ 18 bilhões.

Sem dúvida, é um dos investidores mais ou menos bem-sucedidos do que os mencionados anteriormente, mas por causa de sua estratégia ele se destaca e merece um lugar. Ao adquirir ações, foi além de obter bons retornos, parte de sua estratégia foi entrar nos conselhos de administração das empresas em que investiu para fazer mudanças entre os executivos e colocar outros em seu lugar, que tivessem maior capacidade de levantar essas empresas . Sem dúvida algo que nem todos os investidores tendem a prestar atenção.

William H. Gross

Considerado o “rei das obrigações”, Bill Gross é o maior gestor de fundos de obrigações do mundo.

Em 1996, Gross foi o primeiro gestor de ativos incluído no “Fixed-Income Analyst Society Inc. hall of fame” pelas suas contribuições para o avanço da análise de obrigações e portfólio.

Philip Arthur Fisher

Philip Arthur Fisher fundou a sua empresa em 1931 de gestão de dinheiro chamada Fisher & Co onde trabalhou por 68 anos. Sua principal especialidade foram as empresas de tecnologia em crescimento e as grandes empresas a preços justos.

Estratégia de investimento de Philip A. Fisher

Philip A. Fisher é considerado o pai do investimento em crescimento (mais conhecido em inglês, como Growth Investing), uma estratégia de investimento baseada na compra de empresas com muito potencial de crescimento. O estilo de Fisher era investir em empresas a longo prazo, era um excelente investidor detectando grandes oportunidades de investimento.

O seu melhor investimento foi na Motorola em 1955 empresa que, naquele que então, se dedicava à fabricação de rádios. A Fisher recomendou que os investimentos se realizassem em empresas com elevadas margens de lucro, grandes rendimentos de capital, fortemente comprometidas com a investigação e desenvolvimento da empresa e com boa organização de vendas.

Joel Greenblatt

Embora não seja um dos investidores mais conceituados, mas tem os seus méritos para fazer parte de qualquer ranking, destacando-se pela rentabilidade que Joel Greenblatt (1957) conseguiu alcançar como investidor , alguns apontam que há quase nenhum investidor na história que durante 16 anos conseguiu obter retornos em sua carteira de 30,8% através de seus Gotham Funds .

Estratégia de Investimento de Joel Greenblatt

Pode saber mais sobre a estratégia de investimento de J.Greenblatt através de seu livro “O livrinho que bate o mercado”, no qual demonstra como eles devem começar sua aventura de investir no mercado de ações, explicando sua fórmula que aplica dois fatores para vencer o mercado e obter retornos no mercado de ações:

- EV/EBIT e ROIC.

Geraldine Weiss

Geraldine Weiss, conhecida como a Reina dos dividendos, foi uma pioneira no mundo dos investimentos numa época em que as mulheres eram marginalizadas no campo financeiro.

Em 1966, aos 40 anos, foi cofundadora da “Investment Quality Trends” (IQT), uma revista especializada em ações blue-chip, marcando o seu início como a primeira mulher a iniciar um serviço de consultoria de investimentos.

Weiss teve que enfrentar preconceitos de gênero, sendo inicialmente ignorada na indústria até começar a assinar seus boletins informativos como “G. Weiss”. Em 1977, ela revelou a sua identidade num programa de televisão, desafiando as normas de género existentes no sector financeiro.

Filosofia de Investimento

A filosofia de investimento de Weiss centrava-se na importância dos dividendos. Ao contrário da norma, priorizou os dividendos em detrimento dos lucros da empresa , promovendo a ideia de que o rendimento de dividendos é uma medida essencial de avaliação. Weiss argumentou que havia uma correlação significativa entre a capacidade de uma empresa manter os seus dividendos ao longo do tempo e o seu desempenho no mercado de ações. Esta abordagem pouco convencional ao mundo dos investimentos rendeu-lhe uma legião de seguidores e solidificou o seu lugar na história financeira.

Este e-book irá ajudá-lo a aprender o que precisa de saber para começar a compreender o que são e como funcionam os fundos de investimento: