Iron Condor: O que é e como funciona?

O que é o Iron Condor? Como se forma? Neste artigo descrevemos como funciona uma das estratégias de opções mais populares entre os investidores.

O que é o Iron Condor? | Uma estratégia de opções

O Iron Condor é uma estratégia de opções para aqueles investidores/especuladores que têm uma opinião neutra do mercado, por isso é uma estratégia de Delta neutra.

Representa uma oportunidade de ganhar dinheiro num mercado lateral ou em intervalo, assim como em momentos de elevada volatilidade implícita com potencial de colapsar num momento conhecido.

A passagem do tempo beneficia-o, e em princípio não é afetado pelo movimento do preço desde que se mantenha dentro do intervalo fixado no período de tempo até ao vencimento. Ao contrário do Short Strangle, tem as perdas limitadas e conhecidas.

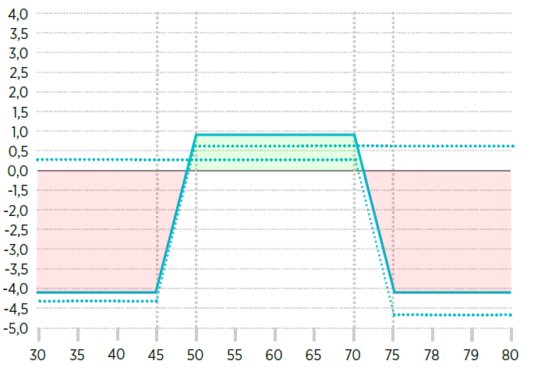

Como pode observar no Gráfico 1, é chamado de Iron Condor porque o gráfico que representa a relação de perdas-benefícios lembra uma ave com asas grandes abertas.

Embora, bem, depende da imaginação de cada um…

👉 Mais informações: O que são opções?

Como se forma o Iron Condor?

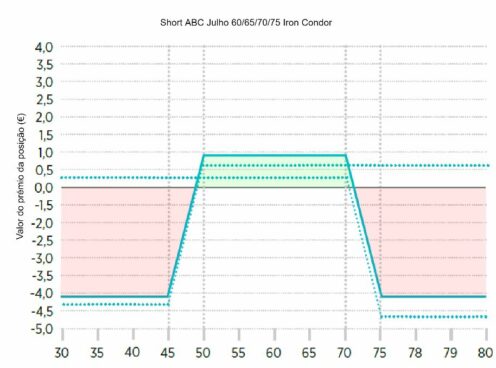

Consiste na abertura simultânea de dois Credit Spreads, um formado por opções call e outro formado por opções put. No mesmo ativo subjacente e para o mesmo vencimento. Ou seja, são necessários 4 contratos de opções diferentes para formar um Iron Condor.

Dito de outra forma, deverá fazer o seguinte:

- Comprar uma opção put ao preço A

- Vender uma opção put ao preço B

- Vender uma opção call ao preço C

- Comprar uma opção call ao preço D

No total, 4 contratos, onde A < B < C < D.

Tipos de Iron Condors

Existem dois tipos de Iron Condor:

- Iron Condor normal

- Short Iron Condor.

A ideia do Iron Condor Curto (ou short) é contrária ao que se procura no normal. Procura-se movimento fora das “asas” para obter benefícios, em troca de pagar um pequeno prémio. No entanto, é importante acrescentar que a probabilidade de obter benefícios é muito menor, embora as relações risco máximo-benefícios sejam muito elevadas.

Por outro lado, no Iron Condor longo, seria exatamente o contrário. O movimento deve estar dentro das asas do pássaro. Neste caso, embora se suporte um menor risco, a relação risco-benefício é consideravelmente mais baixa.

Ideias que deve conhecer para entender o Iron Condor

Como dissemos, é formado montando 2 Credit Spreads, um de CALLs e um de PUTs.

Cada um desses spreads é conhecido como asas.

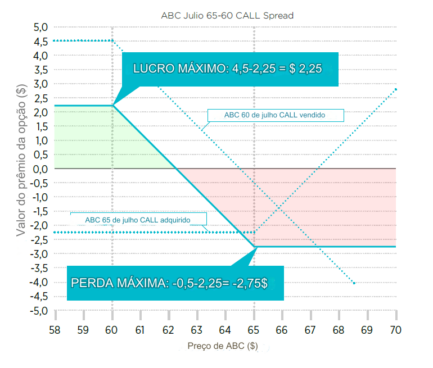

Call Credit Spread

Um Call Credit Spread é uma estratégia em que se vende uma CALL a um preço X e se compra outra, como proteção, alguns strikes acima, ou mais OTM que a CALL vendida:

Por exemplo, vendemos a CALL a 60$ e compramos a 65$, formando assim a asa esquerda:

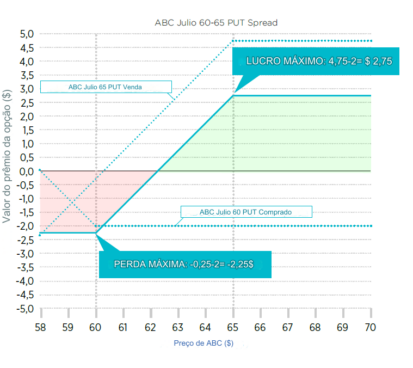

Put Credit Spread

A outra asa é formada por um PUT Credit Spread. É uma estratégia similar, mas de sentido contrário, em que vendemos aquela PUT com o Strike mais alto, ou mais ITM, e compramos as de strikes mais baixos ou mais OTM:

ABC Julho 60-65 PUT funciona igual à CALL, mas neste caso vendemos a mais cara (65) e compramos a mais barata (60), formando neste caso a asa direita.

Se na expiração o preço se mantiver acima de 65, ambas fecharão valendo 0.

Largura do Spread (asa do Iron Condor)

Cada asa ou spread não é único, nos exemplos que vimos a largura da asa ou spread é de 5 dólares. Esta largura pode variar conforme a operação por muitos motivos e é bom ter claras as seguintes implicações:

- O máximo benefício será definido pela distância entre as asas e pela largura do spread.

- A largura do spread é determinante também para limitar a perda máxima. Um spread de 10 dólares nos dará como perda máxima 10 dólares – prémio recebido-.

- Ao afastar as asas aumenta a probabilidade de sair com lucro, pois o intervalo de trabalho é maior, mas diminui a quantidade de prémio que se recolhe, portanto, e como visto no ponto 2, a perda máxima aumenta. (Vemos que mais probabilidade de sucesso implica mais perda).

- Um spread mais largo paga mais prémio, mas aumenta a perda máxima.

É importante conhecer estes fatores, como afetam e ter claro como vamos combiná-los para obter a posição desejada. A nossa gestão do risco e do capital dependerá em grande medida destes fatores.

Vantagens e desvantagens de aplicar o Iron Condor

Vejamos agora as vantagens e desvantagens de aplicar o Iron Condor:

Vantagens

- ✅ O mercado tende a estar plano.

- ✅ Estratégia básica de opções

- ✅ É funcional

- ✅ Estratégia de alta probabilidade

- ✅ Pode ser automatizada

Desvantagens

- ❌ Rácio risco-benefício elevado em determinadas circunstâncias.

- ❌ Conhecer as estruturas de volatilidade.

- ❌ Não procura aproveitar grandes tendências.

Pontos fortes do Iron Condor:

- O mercado permanece em intervalo 70% do tempo, além disso qualquer movimento brusco costuma ser corrigido e o mercado tende a voltar à sua média, isso faz com que uma estratégia deste tipo bem aplicada tenha elevada probabilidade de sucesso.

- Não são necessários muitos conhecimentos de análise para aplicar uma estratégia com parâmetros estatísticos e deixar que o sistema trabalhe por ti. Embora, como tudo no trading, seja necessário um plano e uma gestão de risco adequados.

- Costumam ser operacionais (embora esteja a ser integrado no intraday, ultimamente) e tranquilas, o que proporciona uma geração de rendimentos mensais bastante aceitáveis e sem muita monitorização por parte do trader.

Pontos fracos:

- Um dos principais problemas costuma ser que o risco pode ser muito elevado para um potencial benefício reduzido em determinadas condições, embora seja uma estratégia de muito alta probabilidade, uma má fase pode ser muito impactante para uma conta.

- Embora não necessite de grandes conhecimentos ou técnicas de análise, necessita de um profundo conhecimento em estruturas de volatilidade, e do comportamento dos preços das primas conforme as condições de mercado.

- Não se aproveitam grandes tendências, nem bons percursos de preço como com outras operações.

Procura uma corretora para investir em opções? Apresentamos-lhe algumas alternativas:

É o Iron Condor a melhor estratégia de opções?

Como qualquer outra estratégia com opções, é a melhor sempre dependendo das condições, e sempre que estas sejam adequadas para a estratégia.

Está claro que em qualquer carteira de investidor de opções será quase obrigatório ter um ou dois abertos.

A estratégia Iron Condor dá uma boa versatilidade por poder ser aplicada em diferentes espaços temporais, além de poder aproveitar circunstâncias de mercado:

- A própria passagem do tempo

- Colapsos de volatilidade conhecidos

- Aumentos de volatilidade implícita por apresentação de dados.

- Movimentos esperados

Para colocar em prática a estratégia Iron Condor devemos fazê-lo através de uma corretora que nos permita comprar e vender opções, como por exemplo a iBroker, que tem umas comissões bastante competitivas

No entanto, também pode consultar o nosso artigo de melhores corretoras para fazer trading, onde se faz uma exposição de várias delas em função de pontos como a segurança, as comissões ou o profissionalismo da plataforma de negociação.

Mais estratégias com opções financeiras

A seguir deixamos-lhe outras estratégias com opções também interessantes:

👉 Straddle

👉 Strangle (comprado e vendido)

Já utilizou a estratégia Iron Condor? Que opinião tem? Deixe-nos saber nos comentários.

Interactive Brokers: Investir em produtos financeiros implica correr riscos.

Os seus investimentos podem aumentar ou diminuir de valor, e as perdas podem exceder o valor do seu investimento inicial.

RANKIA PORTUGAL: Este artigo tem caráter exclusivamente informativo e educacional. As informações aqui contidas não constituem aconselhamento financeiro, nem recomendação de compra ou venda de quaisquer instrumentos financeiros. A rentabilidade passada não garante retornos futuros. Antes de tomar decisões de investimento, recomenda-se a consulta de um profissional devidamente habilitado.