O que são opções?

Se está interessado/a em começar a investir em opções, deve começar por aprender as noções básicas deste tipo de produto derivado. Por isso, deixamos-lhe aqui um guia básico para principiantes, onde resumimos tudo o que precisa de saber.

Uma abordagem histórica ao trading de opções

O trading de opções tem uma longa história que remonta à Grécia e Roma antigas, mas foi na Idade de Ouro da Holanda, no século XVII. século, quando o trading de opções começou a assumir uma forma bastante semelhante à que é hoje.

Durante o século XVII, Amsterdão tornou-se o centro mundial do comércio graças à Companhia Holandesa das Índias Orientais, uma das primeiras empresas a emitir ações e títulos aos investidores. Desta forma, surgiram os primeiros traders que começaram a negociar contratos que lhes davam o direito de comprar ou vender essas ações e títulos em uma data futura a um preço fixo. Esses contratos são considerados os precursores das opções financeiras modernas.

Na famosa bolha das tulipas, também houve opções significativas de marketing por meio de veículos derivados dos direitos dos bulbos de tulipas:

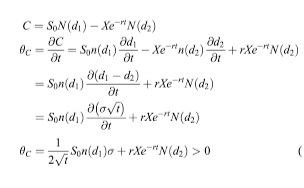

Nos séculos seguintes, o trading de opções continuou a evoluir e tornou-se mais sofisticada. No século XX, com a evolução da informática e a criação de modelos matemáticos avançados como o modelo Black-Scholes, foi possível avaliar as opções mais precisamente.

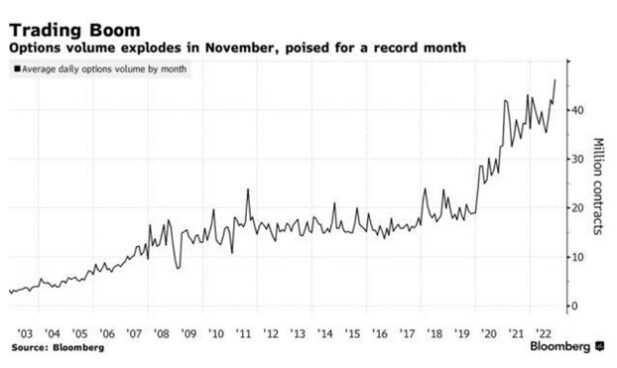

Hoje, o trading o de opções é parte integrante dos mercados financeiros.

As opções são usadas para fins de especulação e hedge e são negociadas em uma variedade de ativos subjacentes, incluindo ações, índices e matérias-primas e moedas.

O que são opções?

As opções financeiras são contratos que dão ao seu titular o direito, mas não a obrigação, de comprar ou vender um ativo (como uma ação , um título, uma mercadoria, um futuro, etc.) a um preço pré-estabelecido (preço de exercício), em ou antes de uma determinada data (data de vencimento).

Existem dois tipos principais de opções:

Opções call

Essas opções dão ao comprador o direito, mas não a obrigação, de comprar um ativo a um preço acordado numa data futura. Se o preço do ativo aumentar, o detentor da opção poderá comprar o ativo pelo menor preço acordado e vendê-lo ao preço atual de mercado, obtendo assim lucro.

Opções put

Essas opções dão ao titular o direito, mas não a obrigação, de vender um ativo a um preço acordado numa data futura. Se o preço do ativo diminuir, o titular da opção pode comprar o ativo no mercado por um preço menor e vendê-lo pelo preço maior acordado na opção, obtendo assim lucro.

Características das opções

Expiração do contrato

A data de vencimento de uma opção é o último dia em que a opção pode ser exercida. Após esta data, a opção deixa de ter valor e não poderá ser utilizada.

Preço de exercício

O preço de exercício é o preço pelo qual o ativo subjacente pode ser comprado ou vendido. Este preço é determinado no momento da criação da opção financeira.

Prémio

O prémio é o preço pago pela opção financeira. O prémio é definido com base em vários fatores, como o preço do ativo subjacente, a volatilidade do mercado e o tempo até a data de vencimento.

Capital mínimo (exigido pelo regulador)

O capital mínimo necessário para operar com opções financeiras pode variar dependendo do país e da corretora. Nos EUA por exemplo, FINRA e SEC não estabelecem um valor mínimo de capital para operar com opções. No entanto, muitas corretoras fazem isso para se protegerem de possíveis perdas.

Algumas corretoras podem exigir um mínimo de US$ 2.000 para determinadas negociações de opções, embora isso possa variar. Além disso, se estiver vendendo opções ou executando determinados tipos de estratégias, poderá ser necessário um saldo mínimo maior para cobrir as garantias

É crucial compreender as regras e regulamentos da sua corretora e do regulador financeiro do seu país, e também é importante saber que dependendo do seu país pode ser afetado pela regra PDT Pattern Day Trading, isso pode colocá-lo no situação de não conseguir fechar uma posição comprometida

O seu valor diminui com o tempo

O valor de uma opção pode diminuir com o tempo devido a um conceito conhecido como decadência temporal.

As opções têm uma data de validade específica. À medida que esta data se aproxima, a opção perde valor, mesmo que todos os outros factores que afectam o seu valor permaneçam constantes.

Isso ocorre porque à medida que a data de vencimento se aproxima, a probabilidade de que o preço do ativo subjacente se mova de uma forma que seja favorável ao titular da opção diminui. Este fenómeno é conhecido como “time decay” e é medido com o termo grego “theta”.

É importante notar que a decadência temporária não afecta todas as opções igualmente. As opções que estão no dinheiro ou perto dele tendem a perder valor mais rapidamente do que as opções que estão no dinheiro ou fora dele. Além disso, a deterioração temporal tende a acelerar à medida que a data de expiração se aproxima.

Possibilidade de perdas ilimitadas

As opções podem ser ferramentas poderosas para gestão de risco e especulação, mas também podem ter riscos significativos. Em particular, alguns tipos de contratos de opções podem teoricamente levar a perdas ilimitadas .Como pode acontecer isso? Essencialmente por dois motivos.

- Venda de opções CALL: Se vender uma CALL sem ter o ativo subjacente (uma posição descoberta), você se expõe a um risco ilimitado de perda. Isso ocorre porque é obrigado a vender o ativo ao comprador da opção pelo preço de exercício, independentemente de quanto o preço do ativo aumente. Se o preço do ativo subir significativamente, poderá enfrentar enormes perdas, pois teria que comprar o ativo no mercado pelo preço mais alto para cumprir sua obrigação de vendê-lo pelo menor preço acordado na opção, ou seja, estão vendidos nesse ativo e já sabe que uma posição vendida em ativos como uma ação pode levar a perdas ilimitadas

- Compra de opções PUT: Se comprar uma PUT esperando que o preço do ativo caia, as suas perdas potenciais serão limitadas ao prémio pago. Porém, se vendê-lo, será obrigado a comprar o ativo pelo preço de exercício, não importando o quanto o preço do ativo caia.

Embora isso não seja tecnicamente uma perda ilimitada já que o preço do ativo não pode cair abaixo de zero, no final o risco é o mesmo como comprar ações

É importante observar que esses são os riscos teóricos associados às opções financeiras. Na prática, uma grande variedade de estratégias pode ser utilizada para gerir estes riscos, tais como a utilização de stops e a manutenção de uma cobertura adequada. Mas devemos permitir, antes de começar tudo isso, saber o verdadeiro risco que este instrumento corre se não souber como utilizá-lo.

Há um ditado que costumo repetir para as pessoas que começam a aprender comigo:

São a ferramenta mais eficaz para reduzir uma conta a zero em segundos.

👉 E se tiver interesse em conhecer outras opções de investimento um pouco mais conservadoras, não deixe de visitar o nosso artigo: Onde investir?

Para que serve o trading com opções?

O trading com opções pode servir a vários propósitos. Dois dos mais comuns são: especulação e hedge.

1. Especulação

As opções podem ser usadas para especular sobre a direção futura do preço do ativo subjacente.

Por exemplo, se um investidor acredita que o preço de uma ação vai subir, ele poderá comprar uma opção de compra sobre essa ação. Se o preço das ações subir acima do preço de exercício da opção, o investidor poderá exercer a opção, comprar as ações ao preço de exercício e depois vendê-las ao preço de mercado atual, obtendo lucro.

Isso é ótimo, mas a maioria das negociações não são abertas com a intenção de realizar os exercícios, isso porque uma vez que o preço se move ao seu favor o preço premium se valoriza, o trader pode se beneficiar da diferença no seu preço. É também aqui que a venda de opções entra em jogo, permitindo-lhe aproveitar das estatísticas e “apostar” no mercado sobre o que não vai acontecer.

Em qualquer caso, a grande maioria destas estratégias visa apenas a especulação com o preço do prémio e não o exercício ou cessão da opção

2. Coberturas:

As opções também podem ser usadas para proteger uma carteira de investimentos contra perdas potenciais. Isso é conhecido como hedge.

Por exemplo, se um investidor possuir um grande número de ações de uma empresa e estiver preocupado com a possibilidade de o preço dessas ações cair, poderá adquirir uma opção de venda sobre essas ações. Se o preço das ações cair, o valor da opção de venda aumentará, compensando parcial ou totalmente a perda no valor das ações. Desta forma, as opções podem ser utilizadas para reduzir o risco de uma carteira de investimentos.

Como funciona o trading de opções?

As “gregas” são medidas que descrevem a forma como o preço de uma opção varia em resposta a diferentes factores:

- Delta: Representa quanto o preço de uma opção muda em resposta a uma mudança de um ponto no preço do ativo subjacente. Se Delta for 0,5, por exemplo, a opção mudará 0,5 unidades para cada mudança de 1 unidade no preço do ativo subjacente.

- Gamma: Mede a taxa de variação do Delta. Essencialmente, Gama é a taxa de variação da opção. É útil entender como o Delta mudará à medida que o preço do ativo subjacente mudar.

- Theta: Como mencionei antes, Theta representa a decadência temporal da opção, ou seja, quanto valor a opção perde a cada dia que passa.

- Vega: Mostra a variação do preço da opção em resposta a uma alteração na volatilidade implícita do ativo subjacente.

- Rho: Representa a variação do preço de uma opção em resposta a uma alteração da taxa de juro.

- Strike: ou preço de exercício é o preço pelo qual o detentor da opção pode comprar ou vender o ativo subjacente.

Uma opção pode ser fechada a qualquer momento por qualquer uma das partes, tanto o vendedor quanto o comprador. Feito isso, cada parte assume a variação do prémio pago ou recebido e assume o prejuízo e o lucro.

Muitas pessoas têm medo de tentar, mas não sabem que, seja comprado ou vendido, o contrato pode ser fechado se não correr como esperamos

Situação da opção de acordo com o rácio entre o strike e o preço subjacente

As siglas ITM, OTM e ATM referem-se aos termos “In the Money”, “Out of the Money” e “At the Money”, respectivamente, e são usados para descrever a relação entre o preço atual do ativo subjacente e o preço de exercício da opção.

- In The Money (ITM): Para opções CALL, uma opção é ITM se o preço atual do ativo subjacente for maior que o preço de exercício. Para opções PUT, uma opção é ITM se o preço atual do ativo subjacente for menor que opreço de exercício.

- Out of The Money (OTM): Para CALLs, uma opção é OTM se o preço atual do ativo subjacente for menor que o preço de exercício. Para PUTs, uma opção é OTM se o preço atual do ativo subjacente for maior que o preço de exercício.

- At The Money (ATM): Uma opção é At The Money se o preço atual do ativo subjacente for igual ou muito próximo do preço de exercício da opção.

Leia também 👉 O que é um strike?

Que ativos pode fazer trading com opções?

Qualquer ativo trocável por um preço é suscetível de ser negociado por meio de opções. Mas as formas mais comuns que podem ser negociadas regularmente numa corretora são:

- Ações: normalmente, cada contrato de opções envolve a negociação de pacotes de 100 ações. Uma das formas mais comuns atualmente

- Commodities: Os contratos de futuros e opções sobre commodities são ferramentas comuns e essenciais para traders e hedgers dedicados a esses produtos.

- ETF: Podemos negociar opções sobre ETFs. Isto nos dá uma grande flexibilidade, já que existem ETFs temáticos para quase tudo: commodities, setores, índices, moedas

- Futuros: o único problema aqui é que normalmente é necessário um grande capital para operar estes produtos.

- Índices: Os índices podem ser transaccionados através de opções. Note-se que estes não têm entrega física, a entrega final seria em dinheiro, uma vez que o próprio índice não pode ser negociado, apenas os seus derivados.

👉 Mais informações: O que é o Trading? | Como funciona e como começar

Como fazer trading com opções passo a passo? | Exemplo prático com Interactive Brokers

Aqui chegamos talvez ao ponto mais esperado. Um guia prático para a negociação de opções com exemplos visuais bem explicados. Vamos ao que interessa

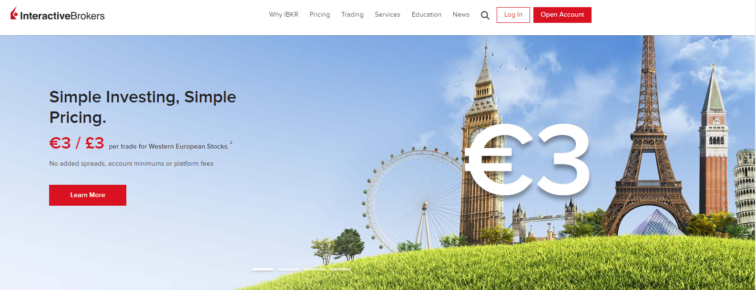

Passo 1: Abrir uma conta na Interactive Brokers

O passo 1 é simples, basta abrir uma conta na Interactive Brokers (a corretora selecionada, que servirá de exemplo) e siga os passos que o próprio processo lhe indicará. Não é excessivamente complicado, e o processo não lhe tomará mais de 10 minutos.

Em qualquer caso, para começar basta clicar no botão no canto superior direito do Página inicial da Interactive Brokers, conforme refletido na captura de ecrã:

Passo 2: Fazer um depósito mínimo

Embora a IBKR permita operar com qualquer valor, a corretora apenas concede margem e permite operar no curto prazo com contas superiores a 2.000 $. Provavelmente, precisaremos depositar dinheiro novamente porque a conta caiu abaixo de 2.000. E é normal, pois é um preço que pagaremos pelo aprendizado.

Se for utilizada uma gestão monetária correta, certamente e até aprendermos, só teremos que adicionar dinheiro mais três vezes. Maior capital permitirá operações sobre ativos subjacentes mais caros e acelerará o processo, mas começar com muito não é aconselhável, pois o processo para se tornar consistente não é algo de um dia, passar por perdas é inevitável e não faz sentido perca mais quando puder. limite o risco

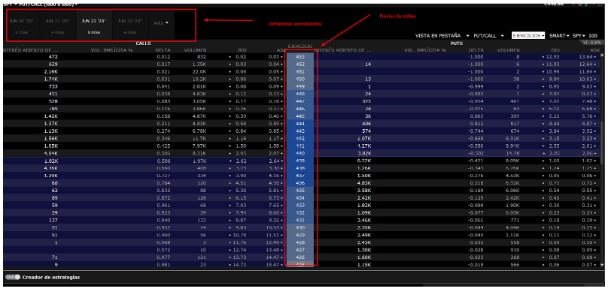

Etapa 3: pesquisar qualquer ativos

O SPX é o ativo com opções mais negociado atualmente. Nada mais é do que o índice SP500, pois é um ativo que pode exigir um capital elevado para começar, podemos operar através de uma versão que permite contas mais modestas, o SPY, que é o ETF do mesmo índice , e embora sua contraparte, a grande, o supere na negociação de opções, SPY é o ativo mais negociado na bolsa americana.

Devemos escolher o vencimento e o strike que queremos operar, isso vai depender da nossa hipótese de qual será o preço do SPY bem como o tipo de estratégia que queremos realizar.

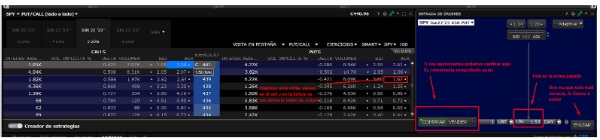

A estratégia mais simples e direcional consistirá em comprar uma CALL se quisermos operar comprados ou se quisermos operar vendido. Imaginemos que pensamos que o preço tem que descer porque está a subir há várias semanas, a priori uma estratégia desastrosa, e queremos comprar uma PUT para aproveitar essa queda.

Temos as instruções na captura de como poderíamos abrir essa operação de compra PUT. Não devemos esquecer de usar pedidos com limite, pois às vezes os intervalos abrem demais e podem nos servir a preços horríveis.

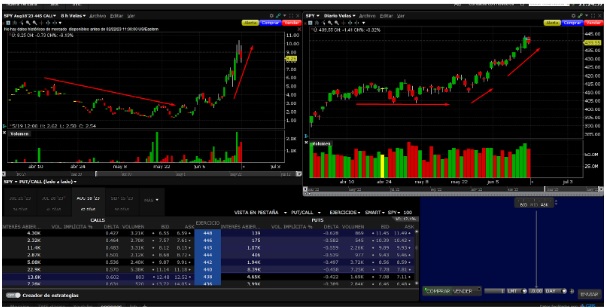

Passo 4: Entenda a movimentação do preço dos prémios

À esquerda temos uma opção SPY, à direita o ativo subjacente. Observe que durante o grande período lateral, o preço do prémio, e devido à queda temporária de que falamos, diminuiu. Quando o preço finalmente conseguiu se mover, o preço premium disparou , e à medida que se aproximava do preço de exercício, acelerou ainda mais parabolicamente do que o próprio índice.

Agora veremos exemplos de um que é ITM desde o início, e veremos como a decadência temporária não o afeta tanto:

Este último corresponde a strike 400, como vê sempre negocia acima, isso significa que o preço da opção não é assim afetado devido à passagem do tempo.

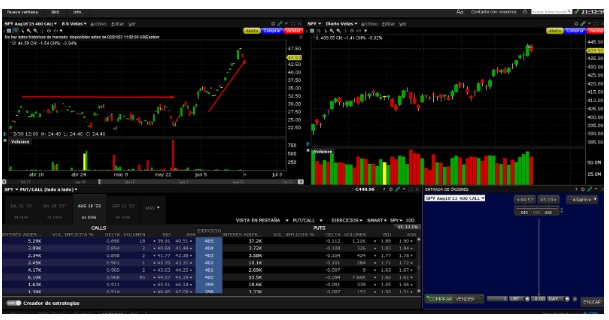

Vejamos agora o que acontece com um, para o mesmo vencimento mas muito mais OTM, ou seja, o que aconteceria se tivéssemos comprado um CALL cujo strike tivesse sido muito superior:

Devemos escolher o vencimento e o strike que queremos operar, isso vai depender da nossa hipótese do que o preço SPY pode fazer bem como do tipo de estratégia que queremos realizar.

Agora trabalhamos no 480, pois vemos que a mudança no preço da opção se torna muito mais dramática em termos percentuais, tanto com a sua reação ascendente como lateral.

2 estratégias de trading com opções para iniciantes

Deixo-vos, a seguir, a introdução a duas estratégias, muito resumidas, sobre operar com opções, para gerar algum tipo de gestão de rendimento semipassiva.

A roda

A estratégia consiste na venda sucessiva de opções PUT e CALL para gerar receita com os prémios das opções. Esta abordagem exige um compromisso de longo prazo e baseia-se na ideia de querer possuir as ações do subjacente.

Primeiro, começa vendendo uma PUT de uma ação que não se importaria de ter no seu portefólio.

- Se a opção não for exercida antes do vencimento, mantenha o prémio que ganhou com a venda da opção.

- Se a opção for exercida (porque o preço da ação cai abaixo do preço de exercício), é obrigado a comprar a ação pelo preço de exercício, que será maior que o preço atual preço de mercado. Agora, as ações são suas e, em teoria, você as comprou por um preço inferior ao que estava disposto a pagar quando vendeu a opção de venda.

Em seguida, depois de possuir as ações, vende uma opção de compra coberta sobre essas ações, de preferência OTM . Isso significa que está a vender a alguém o direito de comprar suas ações por um determinado preço (o strike da opção de compra).

Se a opção não for exercida antes do vencimento, mantém o prémio e continua a possuir as ações. Se a opção for exercida (porque o preço da ação subiu acima do preço de exercício), vende a ação pelo preço de exercício e fica com o prémio. A partir daqui, pode reiniciar o processo vendendo outro PUT.

Iron Condor

O Iron condor é uma estratégia de opções avançada que permite obter lucro se o preço do ativo subjacente permanecer dentro de um intervalo específico durante um determinado período. É uma estratégia que se beneficia com a passagem do tempo. A estratégia é construída combinando dois spreads de crédito verticais: um spread de venda e um spread de chamada.

- Primeiro, vende um spread de put. Isso é feito vendendo uma PUT fora do dinheiro (OTM) e comprando outra com um preço de exercício ainda mais baixo. O objetivo disso é limitar o risco de queda. Recebe um prémio pela venda do spread de venda.

- Então, vende um spread de call. Vende uma CALL OTM e compra outra CALL com um preço de exercício ainda mais alto. Isso limita seu risco positivo. Também recebe um prémio pela venda do spread de chamadas.

Ao combinar esses dois spreads de crédito, criou um Iron Condor. O seu lucro máximo é a soma dos prémios que recebeu com a venda dos spreads de venda e de compra. Esse lucro será realizado se o preço do ativo subjacente permanecer entre os preços de exercício das opções de compra e venda que você vendeu no vencimento.

Sua perda máxima é a diferença entre os preços de exercício das opções de compra ou venda que você comprou e vendeu, menos quaisquer prêmios recebidos. Esta perda é realizada se o preço do ativo subjacente estiver abaixo do preço de exercício dos spreads PUTS ou acima do preço de exercício dos CALL SPREADS.

Mais estratégias com opções financeiras

No entanto, também gostaria de deixar algumas outras estratégias que podem ser do seu interesse. A ideia é deixar progressivamente um guia completo de estratégias com opções financeiras:

👉 Straddle

👉 Strangle

Aspetos a considerar antes de começar o trading com opções

O trading de opções, como qualquer tipo de investimento, acarreta certos riscos que devem ser compreendidos e gerenciados pelo investidor. Alguns dos riscos mais comuns incluem:

- Risco de perda total: Se uma opção expirar sem valor (fora do dinheiro), o investidor perderá todo o prémio que pagou pela opção. Embora esta perda seja limitada ao prémio, pode representar uma quantia significativa de dinheiro. As opções também dão ao trader uma forte alavancagem, mas em certas circunstâncias a alavancagem pode funcionar e causar grandes perdas.

- Risco de volatilidade: A volatilidade é uma medida de quanto o preço de um ativo flutua. Uma vez que o valor de uma opção está diretamente relacionado com o preço do ativo subjacente, a elevada volatilidade pode levar a grandes alterações no valor de uma opção, resultando em alterações inesperadas no preço do prémio. É importante conhecer as estruturas de volatilidade e como elas afetam o preço das opções antes de começar a investir com este instrumento.

- Risco de exercício: Se for o vendedor de uma opção e a opção for exercida, está obrigado a comprar ou vender o ativo subjacente ao preço de exercício. Se esse preço for significativamente diferente do preço atual de mercado, você poderá enfrentar grandes perdas.

- Risco de tempo: Como mencionei antes, o valor de uma opção diminui com o tempo devido à redução do tempo. Isso significa que precisa que o preço do ativo subjacente se mova na direção que você espera antes que a opção expire para obter lucro. Se for um vendedor, esta passagem do tempo está a seu favor, mas lembre-se que os riscos na venda podem ser ilimitados.

- Risco de liquidez: Algumas opções podem ser difíceis de comprar ou vender devido à falta de liquidez no mercado. Isso pode dificultar o fechamento de uma posição de opções quando deseja e também pode levar a uma diferença maior entre os preços de compra e venda (spread), o que pode reduzir seus lucros ou aumentar suas perdas.

- Complexidade e risco de mal-entendidos: As opções são instrumentos financeiros complexos que requerem uma boa compreensão de como funcionam. Se não compreender totalmente uma negociação de opções, poderá enfrentar perdas inesperadas. É por isso que é muito importante educar-se e compreender completamente as opções antes de começar a negociar com elas.

Plataforma para fazer trading com opções

A nossa opinião do trading com opções

Já comentamos antes sobre o capital mínimo para começar, recomendo fortemente começar com o mínimo.

É verdade que o saldo muito limitado não permite a realização de determinadas operações, mas hoje com a imensa variedade de ativos subjacentes pode-se estar exposto a quase qualquer mercado a preços reduzidos.

É por isso que o custo para aprender e permitir-se errar tem que ser o máximo reduzido possível.

Trabalhe bem no Excel e no gerenciamento de riscos. Tem que entender que quando compra opções, mesmo que hoje elas fechem a um preço muito alto e o saldo da sua conta reflita um valor, qualquer acontecimento pode fazer com que os prémios valham zero, ou perto disso, quando o mercado abrir no dia seguinte.

Não podemos fazer contas e antes de continuarmos a expor portefólios precisamos ter clareza sobre qual seria o resultado de toda a exposição que temos acabasse custando zero.

Antes de fazer estratégias compostas, certifique-se de entendê-las e, acima de tudo, certifique-se de entender qual é a sua perda máxima.

Dito isto, acrescento que está diante de um dos instrumentos mais versáteis e que pode lhe dar mais alegria, é é apenas uma questão de começar e neste guia eu dei o passo a passo essencial para que possa negociar com opções do zero, é apenas uma questão de começar.

Outras guias de trading

No entanto, além do trading com opções, há toda uma série de produtos financeiros não tão complicados, com os quais também pode realizar fora da negociação. Aqui deixo com os seus respectivos guias:

👉 Mercado Forex: o que é e como funciona?

Qualquer investimento implica riscos, incluindo ausência de rentabilidade e/ou perda do capital investido. Nenhuma da informação aqui contida deverá ser entendida como recomendação de investimento, garantia de lucro ou de risco significativamente menor.