Sequência de Fibonacci: para que serve e como usar no trading?

A sequência de Fibonacci, uma série numérica que tem fascinado matemáticos e cientistas por séculos, tem aplicações surpreendentes no mundo da análise financeira. Este artigo irá guiá-lo através do conceito intrigante da sequência de Fibonacci, a sua origem, as suas propriedades únicas e, mais importante, como ela é usada pelos traders para prever tendências de mercado e identificar oportunidades de negociação.

Sequência de Fibonacci: o que é?

No final do século VII, Leonardo de Pisa, mais conhecido como Leonardo Fibonacci, era um matemático italiano que difundiu a utilização prática do sistema numérico que conhecemos hoje, sobre o sistema numérico romano, na Europa.

Graças às contribuições do Sr. Fibonacci, temos hoje a “Sequência Fibonacci” que, como o nome indica, é a “sequência de números, que normalmente aparecem em diferentes aspectos da natureza”.

Esta sequência, incluída na obra de Leonardo de Pisa, Liber Abacci, coloca o problema de calcular o crescimento de uma população de coelhos desde o início. Por esse motivo, propõe a seguinte solução.

Começa com um par de coelhos em idade reprodutiva por um mês. Supõe-se que em cada ciclo de um casal fértil nasce exatamente um novo par de coelhos que nascem novamente durante o mês da era fértil. Sob essas suposições, ele resolve o problema introduzindo um aniversário que o matemático francês do século XIX Edouard Lucas chamou de Sucessão Fibonacci em sua homenagem. Apresenta-se como uma solução para um problema matemático que se referia à taxa de reprodução de coelhos em determinadas circunstâncias.

A sequência ou série de Fibonacci é calculada adicionando o número anterior ao número atual, como: 0, 1, 1, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, …

Cada edição da sequência de Fibonacci é formada pela soma dos dois números anteriores; a sequência de Fibonacci, co-estrelando com uma repetição do número 1. Nos símbolos, pode ser escrito da seguinte forma: tn = tn-1 + tn-2

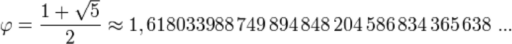

A relação entre um número e o seu antecessor (tn / tn-1) tende a Phi = (1 + 5 ^ (1/2) / 2 1.618, enquanto a relação entre um número e o seu subsequente (tn-1 / tn) tende a 0,618 (o inverso de Phi). Esses relacionamentos param apenas nos três primeiros números da série, enquanto se tornam mais evidentes à medida que os valores se tornam maiores. Os resultados dos quocientes entre os números alternam em torno desses valores, aproximando-se cada vez mais deles.

As relações entre números alternativos ( tn / tn-2 ou tn-2 / tn ) são próximas de 2618 ou seu inverso, 0,382, respectivamente.

A soma dos dez primeiros termos da sequência é onze vezes o sétimo termo (aplica-se a qualquer sequência construída como a de Fibonacci, independentemente dos dois números iniciais).

Se pegar qualquer número da sequência de 3, multiplique por 4 e adicione o número correspondente a três termos anteriores, você obtém o número da sequência, sendo de três lugares à frente. Algebricamente: tn * 4 + tn-3 = tn + 3. Por exemplo: 21 * 4 + 5 = 89 (lembrando que a série é: 1, 1, 2, 2, 3, 5, 8, 8, 13, 21, 21, 34, 55, 89)

Sequência de Fibonacci no trading

Apesar de ser um método descoberto e implementado na natureza, a sequência de Fibonacci é popular entre os traders, uma vez que é incluída como uma “estratégia de investimento” que permite ao trader apreciar e compreender a natureza dos gráficos financeiros.

A sequência de Fibonacci oferece pontos de referência objectivos nos preços, aumentando as hipóteses de sucesso. De acordo com esta estratégia, após ter ocorrido um movimento significativo de preços (quer seja uma tendência ascendente ou descendente) podem ser calculados novos níveis de apoio utilizando uma fórmula matemática simples.

A sequência de Fibonacci é amplamente utilizada na análise técnica e dela derivam várias ferramentas. Eles usam o quociente entre os diferentes dígitos da série, principalmente entre um número e o anterior, quanto maiores forem, mais próximo o resultado está do número áureo, esse número é 1,618. A equação básica do número de ouro é:

Leia também 👉 Análise Técnica | Guia Completo

A sucessão de Fibonacci

Fibonacci tem a dupla vantagem de poder ser usado para calcular os possíveis pontos de entrada e saída nos mercados.

Existem dois tipos de níveis de Fibonacci, o principal e o secundário:

- O principal é desenhado entre uma alta e uma baixa relevantes.

- O secundário é desenhado entre um máximo e um mínimo irrelevantes.

Veremos cada um deles e os seus respectivos exemplos gráficos.

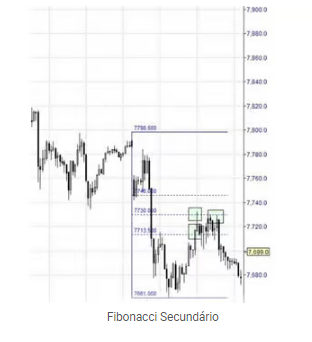

Fibonacci Secundário

No gráfico pode ver um exemplo de um Fibonacci secundário. Ele é traçado de um máximo irrelevante (já que o relevante seria o mais alto à esquerda) para um mínimo que ainda não é relevante (é o último mínimo do momento). Ao rastreá-lo, obtemos os 3 níveis de Fibonacci.

Por um lado, servem como pontos de entrada para buscar uma recuperação para o lado negativo (porque se lembre que Fibonacci deve procurar uma recuperação contra a direção do preço).

Por outro lado, servem como pontos de lucro e projeção. Neste gráfico, por exemplo, se compramos de baixo, eles nos ajudam a fechar a transação de compra.

Como é um Fibonacci secundário, os 3 níveis que obtemos em teoria são menos sólidos e menos fortes do que os níveis que obteríamos com um Fibonacci principal.

Os níveis secundários de Fibonacci são usados para:

- Objetivos e áreas para fechamento de posições, ou seja, saber onde fechar a transação e depois sair do mercado.

- Níveis de entrada no mercado, mas por serem secundários e não primários, são menos confiáveis e, portanto, precisam ser integrados a outras técnicas, como suportes, resistências e médias móveis. Desta forma, um nível secundário de Fibonacci torna-se bastante sólido e confiável como se fosse um nível principal de Fibonacci.

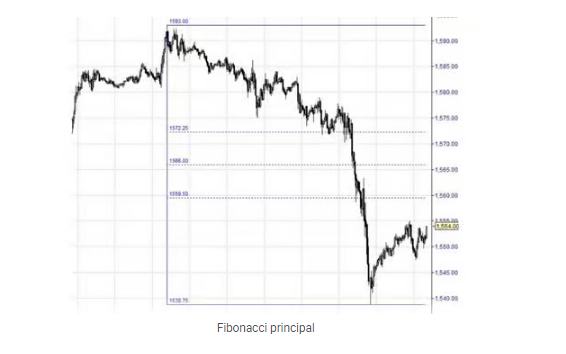

Fibonacci principal

O principal Fibonacci é traçado entre uma alta e uma baixa relevantes. Têm a mesma função dupla que o Fibonacci secundário:

- Servem como metas e áreas de fechamento, ou seja, para saber por onde sair do mercado.

- Como um possível nível de entrada no mercado sem a necessidade de coincidir com suportes, resistências, médias móveis, mesmo que coincidam na mesma área, tanto melhor.

No gráfico temos um exemplo do Fibonacci principal, desde uma alta relevante até a última baixa, obtendo três níveis. O que dissemos sobre os níveis secundários se aplica aqui, ou seja, eles servem como pontos de entrada para buscar uma retração ascendente (porque Fibonacci está a procurar uma recuperação contra a direção do preço) e também servem como pontos de entrada, metas e projeções. Neste gráfico, por exemplo, se compramos de baixo, eles nos ajudam a fechar a transação de compra.

Ao traçar os níveis de Fibonacci, é importante determinar altos e baixos relevantes e, acima de tudo, saber identificar se eles são relevantes ou não. É aí que entra a experiência do investidor, mas há um pequeno truque:

- Um máximo relevante é aquele teto ou pico que forma o mercado e a partir desse nível o preço começa a cair acentuadamente, ou seja, após a formação do teto há uma mudança de tendência de alta para baixa.

- Um mínimo relevante é aquele piso, piso ou pico que forma o mercado e a partir desse nível o preço começa a subir fortemente, ou seja, após a formação do piso há uma mudança de tendência de baixa para alta.

- Um máximo irrelevante é aquele teto que forma o mercado a partir do qual o preço começa a cair, mas não significativamente, ou seja, não produziu uma virada forte, ainda não podemos falar de uma mudança de tendência de alta para baixa.

- Um mínimo irrelevante é aquele piso que forma o mercado a partir do qual o preço começa a subir, mas não significativamente, ou seja, não produziu uma virada forte, ainda não podemos falar de uma mudança de tendência de baixa para alta.

LEMBRA

- Máximo Relevante + Mínimo Relevante: Fibonacci principal forte.

- Máximo Irrelevante + Mínimo Irrelevante: Fibonacci secundário fraco.

- Máximo relevante + Mínimo não relevante: Fibonacci principal (intermédio).

- Máximo não relevante + Mínimo relevante: Fibonacci principal (intermédio).

O que são os níveis de retração de Fibonacci e como usá-los?

O conceito de retração de Fibonacci é, portanto, bastante simples: é um indicador técnico que adiciona linhas horizontais ao gráfico para indicar níveis substanciais de suporte e resistência. Pode aplicá-lo a qualquer gráfico de índice, futuros, Forex, etc. As retrações de Fibonacci são consideradas por muitos traders como uma fonte confiável de sinais de compra e venda, com base em várias retrações graduais entre os pontos baixo e alto do instrumento analisado. Alguns traders acreditam tanto nesses sinais que a ferramenta pode se tornar uma profecia auto-realizável. Outros preferem usar retrações de Fibonacci em conjunto com outras formas de análise técnica.

Níveis de retração de Fibonacci: exemplos gráficos

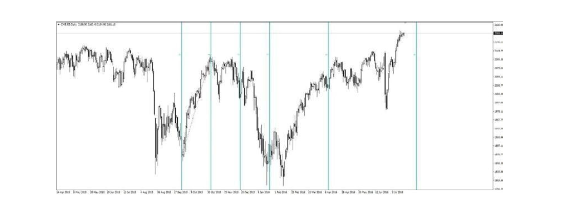

Adicionemos as várias linhas de retração de Fibonacci ao gráfico abaixo. A ideia é simples: num movimento descendente, as linhas de retração de Fibonacci atuam como linhas de suporte. Por outro lado, num movimento ascendente, eles atuam como resistência. Digamos que o preço quebrou o suporte no nível de retração de 23,6%, então a próxima linha de suporte estará no nível de retração de 38,2%. Então, apenas o nível de 50% permanece até que o preço retorne ao fundo do intervalo. Como observará no gráfico do índice E-Mini S&P 500, o suporte da linha de tendência continua a aumentar. O que acabamos vendo é que a tendência está a ficar cada vez mais forte.

Obviamente, haverá momentos em que o declínio será temporário, sendo apenas um reequilíbrio entre vendedores e compradores no mercado, como quando colocamos mais água num recipiente e a superfície forma ondas até estabilizar. É uma mistura natural de diferentes investidores. Alguns terão lucro nos seus investimentos apenas nos níveis mais baixos. Por outro lado, há quem prefira seguir a tendência de alta, mas ainda espera um recuo de curto prazo. Muitos traders também usam os vários níveis de retração de Fibonacci como um stop loss ou como meio de proteger os lucros.

Usaremos o gráfico acima como exemplo para analisar a ferramenta de retração de Fibonacci. Como podemos observar no gráfico, tudo é baseado nos pontos de oscilação mínimo e máximo. No exemplo acima, a oscilação mínima do índice E-Mini S&P 500 é 3126,25, enquanto a oscilação máxima é 3169,25. Ambos os valores são mostrados nas caixas brancas. Os fatores de retração da teoria de Fibonacci são os seguintes:

- 23,6%

- 38,2%

- 61,8%

- 76,4%

Se tomarmos a diferença entre o balanço baixo e o balanço alto (3169,25-3126,25), obtemos uma diferença de 43. É quando nos voltamos para nossa confiável planinha Excel para fazer os nossos cálculos. Em seguida, simplesmente aplicamos as linhas de retração do gráfico anterior. Isso nos dará os seguintes números:

- 3159,00

- 3152,50

- 3142,50

- 3136,25

Neste ponto, podemos reconhecer que o gráfico está a começar a ficar um pouco congestionado. Mesmo assim, muitos traders ainda adicionam uma linha de tendência adicional de 50%. Neste exemplo, seria em 3147,75. Tudo soa muito técnico, mas o que exatamente isso significa? Devemos comprar ou vender nesta linha de tendência? Ou talvez monitorar o seu preço até que outros investidores ditem a direção? É aqui que todo o conceito da teoria de retração de Fibonacci é posto à prova.

Níveis de retração de Fibonacci e tendências de longo prazo

O gráfico do índice E-Mini S&P 500 ilustra perfeitamente como usar as retrações de Fibonacci para melhorar as suas estratégias de trading. É importante notar que, embora muitos traders usem os níveis de Fibonacci para considerar o seu próximo movimento, eles não param por aí. Também podem considerar tendências de longo prazo, que, em alguns casos, podem reforçar o uso da retração de Fibonacci. Então, daremos uma olhada em como bons traders podem ter sido durante o período de relativa volatilidade descrito acima.

Neste caso, temos a mínima em 3126,25 e a máxima em 3169,25. Isso nos dá um intervalo real de 43. Quando o índice atinge a sua alta de curto prazo, calculamos imediatamente os níveis de retração de Fibonacci. Curiosamente, há um forte suporte no nível de retração de 23,6%, criando uma faixa de negociação relativamente estreita nos primeiros dias após o máximo. Houve situações em que o índice caiu abaixo desse nível de suporte, porém logo tivemos uma rejeição do nível de retração de 38,2%. Tudo ótimo até agora.

Um período relativamente curto de estagnação entre a primeira e a segunda linhas de tendência e, de repente, temos uma tendência de alta. O índice quebrou o nível de retração de 23,6%, inicialmente uma linha de suporte, que agora se transformou em resistência. O que poderia ser considerado um período de consolidação transformou-se numa retomada da tendência de alta anterior. Até onde poderia ir? É fascinante ver que, uma vez atingido o máximo de 3169,25, havia um apetite limitado para levar o índice a um novo território. O índice começou a cair, a tendência começou a mudar e muito rapidamente quebrou os níveis de suporte. Houve um nível limitado de suporte entre o primeiro e o segundo níveis de retração de Fibonacci. No entanto, era uma forte tendência de queda. Podemos ver o índice passar por um nível de suporte após o outro.

Embora não seja tão raro quanto as pessoas possam supor, vimos um recuo completo para o ponto baixo anterior, que é um recuo de 100%. Os fundamentos claramente mudaram e os investidores começaram a deixar o mercado. Isso ocorre porque houve suporte mínimo durante a queda, mesmo após atingir o nível de retração de 100%. Olhando para o lado direito do gráfico, verá uma recuperação parcial.

Portanto, podemos ver fortes evidências de que os níveis de retração de Fibonacci atuam como resistência e suporte.

Níveis de retração de Fibonacci e ação do preço

A combinação dos níveis de retração de Fibonacci com a ação do preço tem sido extremamente lucrativa para muitos traders. Em primeiro lugar, os investidores se concentram nos níveis de retração de Fibonacci. Então, começam a incorporar a sua própria opinião. Em muitos casos, essa visão é baseada em movimentos históricos de preços, bem como em pontos de suporte e resistência anteriores. Mesmo para os traders mais técnicos, é difícil evitar completamente a influência do ego.

Há muitos fatores a serem considerados ao usar a ação do preço, especialmente quando notamos várias tendências se repetindo repetidamente. Uma das tendências mais comuns gira em torno do nível de retração de 50%, que pode ocorrer por vários motivos:

- O índice está sobrecomprado;

- Os tomadores de lucro assumem o controlo do índice e o abandonam;

- Exuberância excessiva;

- Os compradores assumem o controle no nível de retração de 50%.

Muitos verão isso com algum ceticismo, talvez até descrença. Observemos o gráfico a seguir:

Observaremos o ponto de retorno que ocorreu no nível de retração de 50%, entre o mínimo em 3035,25 e o máximo em 3074,75. À medida que o preço sobe para níveis mais altos, o ponto mais alto começa a atuar como um nível de suporte. Todo o conceito da teoria de retração de Fibonacci é baseado numa tendência contínua. Quando um índice sobe muito rapidamente, é provável ocorrer um recuo natural em algum momento, mas a tendência pode permanecer intacta. A natureza humana sugere, como mencionado anteriormente, que qualquer um que esteja a obter lucro fará de tudo para protegê-lo. Por outro lado, aqueles que perderam a tendência inicial de alta podem sentir que a retração de 50% oferece a oportunidade perfeita para comprar. Eles não querem perder de novo e se assim for,

Já se perguntou quantos traders estão esperando para comprar no mesmo nível de preço? Tomemos, por exemplo, o caso de uma retração de 50% de um pico de curto prazo em qualquer ativo/contrato. Basta ver o caso acima. Depois que a retração de 50% foi concluída, os compradores assumiram o controle, construindo um rali relativamente curto. Foi uma explosão de ordens de compra, demanda reprimida ou o que você quiser chamar. A questão é que a recuperação desse nível de suporte foi sólida. Isso não apenas continuou a tendência de alta inicial, mas a tendência se fortaleceu após a saída de investidores que decidiram proteger seus lucros.

Existem inúmeras maneiras de combinar a teoria de retração de Fibonacci com outros tipos de análise técnica ou gráfica. O uso de uma linha de tendência de longo prazo com vários níveis de retração de Fibonacci pode criar sinais poderosos. Abaixo está um desses sinais de venda.

Desenhamos uma linha de tendência do fundo do balanço, cruzando o nível de retração de 23,6% de Fibonacci. Neste ponto, era evidente que a linha de suporte estava prestes a se romper. A tendência de alta que começou do ponto mais baixo devido à queda repentina no mercado, que levou a uma retração de 76,4%, também está em risco. Portanto, o nível de suporte falhou e vimos uma retração de 100% da alta.

Pode-se argumentar que estamos provando um ponto a posteriori. No entanto, é claro que a tendência de alta terminou quando o índice quebrou o nível de suporte inicial e a linha de tendência de longo prazo. Ainda pode estar se perguntando se essas linhas são viáveis ao negociar em tempo real. De qualquer forma, há uma coisa que vale a pena ter em mente: a maioria dos traders estará observando não apenas os níveis de retração de Fibonacci, mas também as tendências de longo prazo.

Esta é uma profecia auto-realizável ou é apenas um caso de história se repetindo? Depende de você.

Teoria de Fibonacci: vantagens e desvantagens

Há muitos aspectos diferentes a serem considerados ao analisar a teoria de retração de Fibonacci.

Por mais que as pessoas argumentem a favor ou contra a teoria de Fibonacci, o fato é que aparece repetidamente na natureza, isso é inegável. O modelo também pode se traduzir em tendências de avaliação de ativos, estratégias de investimento e, mais importante, na natureza humana? Bem, isso é discutível. Estamos aplicando a estratégia de tendências mais antiga do mundo? Ou o apoio a essa teoria entre os traders é tão forte que acaba determinando a própria tendência? No final, se a ferramenta ajuda a obter lucro ou reduzir suas perdas, esses problemas realmente importam?

Está um passo à frente sabendo que outros traders estão esperando que o nível de suporte ou resistência seja quebrado? Ou está esperando que uma tendência mais forte se forme? É aqui que fatores adicionais, como linhas de tendência de longo prazo e estratégias de ação de preço, entram em jogo. Eles podem confirmar ou negar o argumento básico do nível de retração de Fibonacci.

Seguir uma tendência de alta é relativamente fácil em teoria. Pode haver altos e baixos e oscilações, mas se a tendência permanecer intacta, siga-a. No entanto, o que acontece se você vender na primeira retração, quando atingir o nível de retração de 23,6% de Fibonacci? Bem, na pior das hipóteses, você garante seus lucros.Na melhor das hipóteses, o rompimento foi uma verdadeira reversão de tendência, o que significa que a linha de suporte de 23,6% foi apenas o começo de uma tendência de baixa.

Embora tenhamos mencionado a retração natural de 50%, não há garantia de que o índice retornará às máximas anteriores. De fato, a linha de suporte anterior em 23,6% pode se tornar uma forte resistência.

Como a ferramenta de retração de Fibonacci pode ajudar?

A teoria por trás da ferramenta de retração de Fibonacci mostra como a sequência está presente nas tendências naturais. No entanto, é claro que inúmeros traders considera essa estratégia de investimento específica. Também pode argumentar que isso a torna uma profecia auto-realizável, mas ainda deve incluí-la no seu arsenal de ferramentas de trading.

Há também quem diga que os traders de retração de Fibonacci são apenas ovelhas seguindo o rebanho. De qualquer forma, é importante saber para que lado está a ir o pacote. Portanto, faz sentido incorporar pelo menos um elemento da teoria de Fibonacci na sua estratégia de investimento. Se as linhas de suporte indicarem um rompimento ou rompimento da resistência, isso pode chamar a sua atenção. No entanto, e se as linhas de tendência de longo prazo também quebrarem? Agora tem dois indicadores muito fortes que sugerem que a tendência está a mudar. Pode haver uma fuga para o lado positivo ou pode haver um declínio significativo de curto prazo. Esta combinação permite investir com um pouco mais de confiança.

Tal como acontece com muitas estratégias de trading, para que o princípio de retração de Fibonacci realmente funcione, precisa seguir rigorosamente as regras.

Como configurar Fibonacci: estratégias e exemplos práticos

- Medições temporárias de Fibonacci. Os fusos horários de Fibonacci são usados contando a partir de um ponto alto ou baixo significativo, clicando nele e arrastando-o para o próximo alto ou baixo significativo. As linhas marcadas no gráfico são interpretadas como importantes pontos de virada para o futuro. Num gráfico diário, o analista conta o número de dias de trading de Fibonacci, ou seja, dias número 5, 8, 13, 21, 34, etc. No entanto, não há necessidade de contar os dias, pois as linhas do tempo aparecem automaticamente no gráfico quando aplica a ferramenta. O uso desta técnica é menos aconselhável em gráficos com prazos mais curtos.

- Fãs de Fibonacci: são muito fáceis de usar. O que esta ferramenta nos diz é o tempo e a profundidade da correção da onda que seguirá o pulso. Para fazer isso, uma linha é traçada do mínimo ao máximo do pulso.

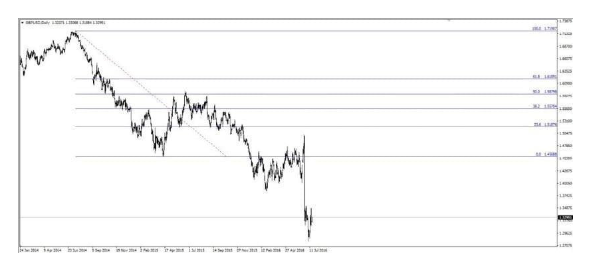

Abaixo está uma série de linhas com diferentes ângulos de inclinação diretamente relacionados às proporções angulares mais importantes de Fibonacci. Esta ferramenta deve ser usada de baixo para alto se o impulso principal for de alta e de alto para baixo se o impulso principal for de baixa.

- Expansão de Fibonacci. Para projetar esta ferramenta precisaremos de um primeiro impulso e um movimento corretivo, ao contrário das outras ferramentas. A expansão de Fibonacci nos permite projetar o potencial da subida para ver até onde o momento pode continuar. Ele é usado antes que a correção seja concluída. O cursor é levado à base do impulso e levado ao máximo da primeira subonda interna, depois trazido de volta à base da segunda subonda interna. Então, dependendo das diferentes linhas de proporção de Fibonacci, pode ver até onde o pulso pode ir.

- Retratos de Fibonacci. As retrações de Fibonacci podem ser a ferramenta mais utilizada derivada desta série numérica. Esta ferramenta é usada para identificar áreas onde um movimento corretivo pode ser interrompido, portanto, para usá-la mais cedo, precisaremos de um movimento impulsivo que já tenha terminado, caso contrário a ferramenta não funcionará. Para usar a ferramenta corretamente, devemos tirar o mínimo e o máximo do impulso,e com esses pontos desenharemos o impulso, que nos dará automaticamente os níveis derivados dessa sucessão de números. Por padrão, os níveis indicados são 23,6%, 38,2%, 50% e 61,8%, sendo este último o equivalente ao número de ouro, segundo a teoria, a área mais provável em que o processo corretivo de tendência pode terminar é entre 50 % e 61,8%.

Na foto acima pode ver como o preço terminou seu processo de correção (neste caso para cima, porque o impulso principal foi para baixo) no nível de 50% e continuou com a tendência principal, para baixo.

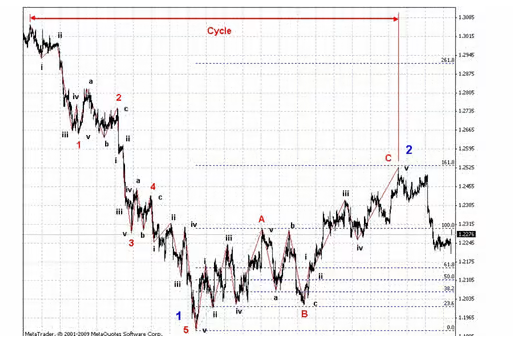

A série de Fibonacci e as ondas de Elliott no trading

A teoria ondulatória de Elliott representa o desenvolvimento da teoria de Dow que é bem conhecida. Pode ser aplicado a qualquer ativo, passivo ou ativo negociado livremente (ações, títulos, petróleo, ouro, etc.). A teoria das ondas foi proposta pelo contador Ralph Nelson Elliott na sua monografia “The Wave Principle” publicada em 1938.

Após sua aposentadoria, e enquanto sofria de uma doença muito grave, Elliott dedicou-se a estudar gráficos de preços de ações na esperança de descobrir um método que lhe permitisse determinar as leis do comportamento do mercado. Depois de fazer um trabalho detalhado, ele chegou à conclusão de que o mercado, sendo produto da psicologia de massa, tinha que seguir certas leis.

A teoria das ondas de Elliott é baseada em algumas leis cíclicas constantes na psicologia comportamental das pessoas. De acordo com Elliott, o comportamento dos preços do mercado pode ser claramente determinado e exibido no gráfico na forma de ondas (uma onda é um movimento de preços muito explícito). Na Teoria das Ondas de Elliott diz-se que o mercado pode estar em duas grandes fases: bull market (bull) e bear market (bear).

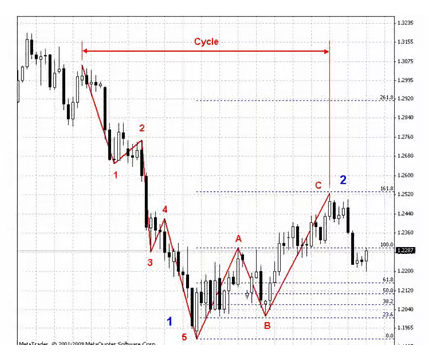

Além disso, Elliott assume que todos os movimentos de preços no mercado são divididos em:

- Cinco ondas na direção da tendência principal (ondas 1-5 do gráfico abaixo);

- Três ondas na direção oposta (ondas A, B, C do gráfico abaixo).

Para a base matemática da sua teoria, Elliott usou os números de Fibonacci. Os números de Fibonacci desempenham um papel importante na construção de todo o ciclo de mercado descrito pelas ondas de Elliott. O número de ondas que formam a tendência coincide com os números de Fibonacci.

Se observar mais de perto o próximo gráfico, verá que todo o ciclo do mercado é composto por duas ondas grandes, oito ondas médias e 34 ondas pequenas. Da mesma forma, se olharmos para o mercado de urso, podemos distinguir que o super ciclo do mercado de grande urso é composto por uma onda grande, cinco ondas médias e 21 ondas pequenas. Se continuarmos com esta lista, o próximo número de onda de baixa será 89, etc.

Respectivamente, o grande super ciclo de alta é composto por uma grande onda, três ondas médias e 13 ondas pequenas. Passando para o nível inferior, já teremos 55 ondas muito pequenas, etc.

A aplicação usual deste princípio na Teoria das Ondas de Elliott baseia-se no fato de que o movimento numa determinada direção deve continuar até que um certo número seja alcançado conforme a sequência de resumo de Fibonacci.

Por exemplo, o movimento com duração superior a três dias não deve reverter antes de atingir o quinto dia. O movimento com duração superior a cinco dias deve continuar até o oitavo dia. A tendência de nove dias não deve ser finalizada até o décimo terceiro dia, etc. Este padrão principal para calcular as mudanças de tendência pode ser aplicado igualmente ao gráfico de 30 minutos, diário, semanal e mensal. No entanto, trata-se apenas de “um modelo ideal” e ninguém pode ter ilusões de que os preços se comportam de forma tão determinada e previsível. Elliott observou que os desvios podem ocorrer tanto no tempo quanto na amplitude, e é improvável que ondas particulares se desenvolvam exatamente nessas formas regulares.