Como investir 10.000 euros

Investir 10.000 euros de forma segura é uma das principais preocupações de quem pretende rentabilizar as suas poupanças sem assumir riscos excessivos. Existem várias opções de investimento que permitem obter rendimentos interessantes com um nível de segurança adequado.

Neste artigo, analisamos as melhores estratégias para investir 10.000 euros com baixo risco.

Como investir 10.000 euros sem correr riscos excessivos:

- Apostar num rendimento que supere, pelo menos, a inflação.

- Começar com uma compreensão clara da sua situação financeira.

- Ter bem definidos os objetivos a longo prazo.

Este artigo não deve ser considerado aconselhamento de investimento. É meramente informativo e educacional.

Tenho 10.000 euros de lado, como posso investi-los?

Cada investidor tem características próprias e seria incorreto abordar as várias alternativas como soluções “tamanho único”. Antes de analisar as diferentes formas de investir 10 mil euros, é importante considerar algumas questões preliminares:

- Existem dívidas com juros elevados que poderiam ser liquidadas?

Qualquer decisão sobre a alocação da poupança deve ter em conta a situação financeira global. Caso existam dívidas com encargos elevados, como os associados a cartões de crédito ou descobertos bancários, a prioridade deve ser a sua liquidação antes de investir.

- Já dispõe de um fundo de emergência?

Um fator muitas vezes negligenciado é a criação de uma reserva de emergência para cobrir imprevistos. Antes de considerar opções de investimento, poderá ser prudente constituir esse fundo num depósito a prazo ou num fundo de mercado monetário.

- Por quanto tempo pode manter o dinheiro investido?

As opções de investimento diferem em termos de liquidez e risco de perda em caso de resgate antecipado. Conhecer o seu horizonte temporal ajuda a minimizar o risco de desinvestimentos forçados.

- Qual é a sua tolerância à volatilidade dos mercados?

Por fim, é fundamental avaliar a sua capacidade para lidar com oscilações no valor de mercado dos seus investimentos. Quanto maior a tolerância ao risco, maior a possibilidade de integrar ativos com maior potencial de retorno no seu portefólio.

👉 Se dispõe de um montante inferior, veja também: onde investir 1.000 euros.

Como investir 10.000€ com baixo risco

Para aumentar a segurança dos seus investimentos, considere os seguintes princípios:

- Diversificação: não concentre tudo num único instrumento financeiro.

- Controlo de custos: opte por soluções com comissões reduzidas para proteger o retorno líquido.

- Liquidez: avalie se o investimento permite o resgate do capital em qualquer momento ou se implica restrições temporais.

Onde investir 10 mil euros hoje

Em 2026, investir 10.000 euros exige uma análise cuidada das tendências macroeconómicas atuais e das inovações no setor financeiro. Com a constante evolução dos mercados e o surgimento de novas tecnologias, existem várias possibilidades disponíveis. A diversificação continua a ser um princípio fundamental para mitigar riscos, especialmente num contexto económico que pode revelar volatilidade devido a incertezas geopolíticas, políticas monetárias dos bancos centrais e à evolução da inflação.

Neste enquadramento, a alocação de parte do capital poderá ser distribuída por diferentes instrumentos com o objetivo de reduzir o risco:

Depósitos a prazo e obrigações do Estado

Para quem procura soluções com menor volatilidade e rendimento previsível, existem alternativas como:

- Depósitos a prazo, que oferecem juros garantidos e preservação do capital.

- Certificados de aforro ou produtos semelhantes com garantia do Estado e condições fiscais favoráveis.

- Obrigações soberanas (como OT ou BT), cuja remuneração e prazos variam, e que são utilizadas por investidores que procuram previsibilidade de rendimento.

ETF de baixo risco

Os ETF (fundos negociados em bolsa) de natureza obrigacionista ou diversificada permitem expor-se a vários ativos de forma automatizada. Entre os mais referenciados encontram-se:

- ETF com foco em obrigações de dívida pública.

- ETF com exposição a empresas com baixa volatilidade.

- ETF com critérios ESG, para quem pretende seguir abordagens mais sustentáveis.

Leia ainda ➡️Melhores ETFs para investir

Fundos de investimento com perfil conservador

Os fundos conservadores ou equilibrados combinam ações e obrigações para procurar estabilidade, reduzindo a exposição a flutuações bruscas dos mercados.

Descobre: Melhores fundos para investir

Investimento imobiliário com pequenos montantes

Para quem pretende exposição ao setor imobiliário sem adquirir um imóvel diretamente, podem existir formas de acesso como:

- REITs (fundos de investimento imobiliário cotados), que investem em ativos imobiliários e distribuem rendimentos.

- Plataformas de crowdfunding imobiliário, onde é possível participar em projetos coletivos com capitais reduzidos.

Aprofunda ➡️Melhores REITs para investir

Ativos digitais

Existe também a possibilidade de considerar ativos digitais, como criptoativos ou projetos de tokenização, que apresentam um perfil de risco mais elevado, mas que, em alguns casos, são usados como instrumentos de diversificação.

No entanto, é fundamental abordar estas classes de ativos com prudência, munindo-se de um conhecimento sólido sobre os mecanismos subjacentes e as dinâmicas dos mercados.

Por fim, não se deve ignorar a relevância de instrumentos mais tradicionais e conservadores, como os depósitos a prazo ou as obrigações soberanas emitidas por países com elevada estabilidade financeira, no âmbito da parte do portefólio dedicada à preservação do capital.

Veja também como aplicar os mesmos princípios a um montante de 5.000 euros.

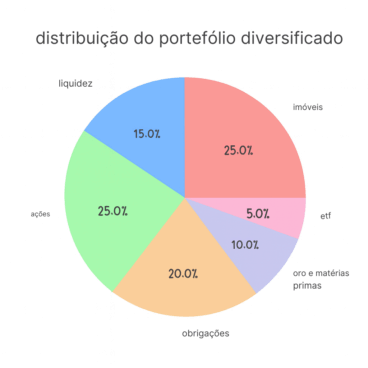

Exemplo de alocação de um portefólio de 10.000 euros

A diversificação continua a ser uma estratégia essencial para reduzir o risco, como referido anteriormente, distribuindo os investimentos por diferentes ativos e sectores. Esta abordagem implica também a necessidade de rever e reajustar regularmente o portefólio, de forma a manter a alocação pretendida.

Exemplo de distribuição:

Alocar o capital por várias classes de ativos — como imóveis, liquidez, ações e obrigações — pode contribuir para reduzir a exposição ao risco e equilibrar o potencial de rendimento.

Com o tempo, é importante ajustar periodicamente essa distribuição para assegurar uma diversificação adequada. A diversificação pode assumir diferentes formas:

- Horizontal: usando instrumentos distintos dentro da mesma classe de ativos.

- Vertical: integrando várias classes de ativos com características diferentes.

Adaptação do portefólio ao perfil de risco

Começar a investir em ações concentrando-se num único sector, como o tecnológico, pode implicar níveis mais elevados de risco. Por esse motivo, é habitual diversificar através de diferentes subsectores ou regiões geográficas.

No caso de participações em empresas emergentes (startups), distribuir o investimento por vários projetos e sectores pode ajudar a diluir o risco associado.

Além disso, é possível recorrer a instrumentos como ETF ajustados ao perfil de risco e aos objetivos individuais de cada investidor.

Incluir, por exemplo, uma exposição parcial a ouro ou matérias-primas — juntamente com ações, obrigações e ativos imobiliários — pode fazer parte de uma estratégia de diversificação que visa mitigar riscos e equilibrar o portefólio ao longo do tempo.

Portefólio com investimento de 10.000 euros

É possível construir um portefólio diversificado com 10 mil euros? Tal como referido anteriormente, graças à tecnologia digital e à inovação financeira, é viável criar portefólios amplamente diversificados. A seguir apresenta-se um exemplo constituído por 14 instrumentos, incluindo 6 ações, 2 obrigações e 6 ETF.

| Nome | Categoria | % | Quantidade | Custo (€) |

| BERKSHIRE HATH RG-B – BRK/B.N | Ações EUA | 11,65% | 4 | 2.114,92 |

| WIS GLB QLTY USD-AC | ETF Ações Globais – Rendimento | 12,03% | 40 | 1.200 |

| ALPHABET-A – GOOGL.MI | Ações EUA | 9,02% | 10 | 900 |

| BTPI-15MG33 0,10 | Obrigações EUR | 8,52% | 1.000 | 850 |

| VAN EM GOVER BD USD | ETF Obrigações Merc. Emergentes | 7,62% | 20 | 760 |

| BTPI-15MG51 0,15 | Obrigações EUR | 7,02% | 1.000 | 700 |

| INVES ENER USD-AC | ETF Ações Setor Energia | 5,76% | 1 | 575 |

| AMAZON.COM – AMZN.MI | Ações EUA | 5,25% | 6 | 523,98 |

| MUTUIONLINE – MOL.MI | Ações Europa | 7,59% | 30 | 757,20 |

| ISHS MSCI AU USD-AC | ETF Ações Austrália & Nova Zelândia | 5,01% | 20 | 500 |

| Lyxor DJ Global Titans 50 UCITS ETF | ETF Ações Internacionais Large Cap Blend | 5,01% | 10 | 500 |

| ISHS TIPS 0-5 USD | ETF Obrigações Indexadas à Inflação (USD) | 5,01% | 100 | 500 |

| FERRARI – RACE.MI | Ações Europa | 6,38% | 3 | 636 |

| XTR2 GL GVBD 1CHC | ETF Obrigações Globais EUR Hedged | 4,11% | 2 | 410 |

Existem diversas formas de construir um portefólio e vários instrumentos de análise que podem ser utilizados para determinar a proporção a atribuir a cada classe de ativos. Um método relativamente simples e acessível consiste em definir inicialmente as proporções a destinar aos horizontes temporais de curto e longo prazo, sendo depois determinada por diferença a proporção correspondente ao médio prazo.

A componente de curto prazo, que geralmente poderá estar aplicada em depósitos à ordem ou fundos do mercado monetário, deve ser suficiente para satisfazer todas as necessidades imediatas de consumo, acrescida de uma “reserva de emergência para imprevistos”. Esta componente pode ser estimada em função das despesas mensais, utilizando um múltiplo entre 3 e 6 meses (os mais prudentes poderão optar por até 9 meses).

A componente de longo prazo poderá ser definida como aquela da qual, razoavelmente, não se antecipa necessidade nos próximos 5 a 10 anos. Uma regra prática comum consiste em subtrair a idade do investidor a 100, obtendo-se assim a percentagem do património a alocar ao longo prazo. Por exemplo, uma pessoa com 20 anos deveria alocar 80% do seu património ao longo prazo.

A componente de médio prazo será então determinada por diferença entre as outras duas componentes. Estas três categorias temporais correspondem, por norma, às três classes de ativos tradicionais, ordenadas por nível crescente de risco: Liquidez (depósitos, fundos monetários) para o curto prazo; Obrigações para o médio prazo (obrigações do tesouro e obrigações de empresas); e Ações para o longo prazo.

Parte do investimento de 10.000 euros em ações

Assumindo que a aquisição de ações no montante de 10 mil euros é coerente com o seu perfil de risco-retorno, e que não existem necessidades de reembolsar financiamentos com custos elevados ou reforçar a reserva de emergência, quais ações considerar? Apresentam-se a seguir dois exemplos de portefólios.

Os preços do primeiro portefólio estão em dólares norte-americanos e todos os títulos estão cotados na bolsa de Nova Iorque (NYSE):

| Nome | Dividend Yield | Preço ($) | Quantidade | Valor em € |

| Annaly Capital Management Inc. | 19,99% | 17,61 | 150 | 2.483,01 |

| Lumen Technologies Inc. (LUMN) | 17,24% | 5,80 | 450 | 2.453,40 |

| Rithm Capital Corp. (RITM) | 12,47% | 8,20 | 310 | 2.389,48 |

| Medical Properties Trust Inc. (MPW) | 10,45% | 11,10 | 220 | 2.295,48 |

Fonte: Investopedia

Como alternativa, é possível optar por ações que apresentem um forte crescimento dos lucros e do volume de negócios. Segue um exemplo com três títulos cotados na NYSE e um no NASDAQ:

| Nome | Cresc. EPS (%) | Cresc. Volume de Negócios (%) | Preço ($) | Mercado | Quantidade | Valor em € |

| Coterra Energy Inc. (CTRA) | 837,5 | 472,7 | 27,50 | NYSE | 128 | 3.308,80 |

| Performance Food Group Co. (PFGC) | 197,0 | 41,7 | 59,32 | NYSE | 58 | 3.234,13 |

| Tripadvisor Inc. (TRIP) | 160,0 | 51,5 | 19,54 | NASDAQ | 180 | 3.306,17 |

Fonte: Investopedia

Parte do investimento de 10.000 euros em ouro

Outra possibilidade consiste em investir em ouro, noutros metais preciosos e em ativos de refúgio.

Os aforradores que pretendam investir em ouro têm três opções: podem adquirir o ativo físico, subscrever unidades de participação em fundos de investimento ou fundos cotados em bolsa (ETF) que replicam o preço do ouro, ou negociar contratos de futuros e opções no mercado de matérias-primas. Os investidores com menor disponibilidade podem, por exemplo, comprar moedas de ouro, enquanto os mais sofisticados implementam estratégias com opções sobre futuros de ouro.

A aquisição direta de ouro implica custos de transação elevados, bem como custos de guarda e riscos associados à possibilidade de furto do bem físico. Para investir 10.000 euros em ouro, a opção mais acessível é através da aquisição de ETF. Apresentam-se abaixo quatro ETF, adequados para quem pretende investir em ouro.

| Título | YTD% | 3m% | 1a% | 3a% | 5a% |

| L&G Gold Mining ETF EUR | -7,88 | 15,64 | -1,6 | 1,97 | 7,92 |

| VanEck Gold Miners ETF EUR | 2,90 | 12,14 | 6,23 | 5,37 | 9,75 |

| VanEck Junior Gold Miners ETF EUR | -3,36 | 10,78 | -2,38 | 0,73 | 6,76 |

| AuAg ESG Gold Mining ETF EUR | -1,18 | 15,68 | 3,04 | – | – |

Leia também ➡️ Melhores ETFs de ouro

Investir 10.000 euros em alternativas menos tradicionais

Investir em startups através de plataformas de crowdfunding pode ser altamente recompensador, mas envolve um risco elevado. É, por isso, essencial enquadrar e explicar as opções de gestão consoante o perfil de risco, para garantir que os investidores conseguem obter uma rentabilidade adequada, mantendo um portefólio diversificado que inclua, por exemplo, um fundo de pensões, obrigações do tesouro e contas a prazo.

Para quem está interessado em investir 10.000 euros em startups e crowdfunding, é fundamental compreender o enquadramento legal, que incentiva o crescimento económico através do apoio a startups, especialmente às startups inovadoras. Estas são pequenas empresas recentemente constituídas que atuam em setores inovadores ou com foco social, sujeitas a regulamentação simplificada para promover o seu desenvolvimento.

Duplicar 10.000 euros

Duplicar um capital de 10.000 euros é um objetivo ambicioso que exige uma estratégia de investimento cuidadosamente planeada e, inevitavelmente, a aceitação de um nível de risco mais elevado. Estratégias como o trading de ações com alta volatilidade, o investimento em startups inovadoras através de equity crowdfunding ou a especulação em matérias-primas e divisas podem oferecer retornos significativos.

Contudo, é crucial possuir um conhecimento profundo do mercado e das dinâmicas que influenciam os preços, bem como uma forte capacidade de lidar com a pressão associada a investimentos de elevado risco.

Onde investir 10.000 euros?

Escolher uma corretora regulada é um passo essencial para aplicar capital com segurança e transparência. Abaixo apresentamos uma comparação de algumas das principais plataformas disponíveis em Portugal, destacando os ativos acessíveis, o enquadramento regulatório e as comissões praticadas.

Independentemente do montante investido, é importante assegurar que a corretora escolhida está devidamente supervisionada por entidades competentes e que disponibiliza uma plataforma fiável e acessível.

| Corretora | Ativos disponíveis | Regulação | Comissões principais | |

| XTB | Ações, ETFs, CFDs (Forex, Cripto, Índices, Matérias-primas) | KNF, FCA, CySEC, FSC, DFSA, | 0€ em ações e ETFs até 100.000€/mês | 🔎 Ver mais |

| Interactive Brokers | Ações, ETFs, obrigações, futuros, opções, CFDs, etc | ICB, SEC, FCA, ASIC | Desde $0,005/ação (mín. $1); desde 0,05% PT | 🔎 Ver mais |

| Trading 212 | Ações, ETFs | CySEC, FCA, FSC, ASIC, BaFin | 0€ (ações e ETFs); taxa FX: 0,15% | 🔎 Ver mais |

| Lightyear | Ações, ETFs, fundos monetários | FCA, EFSA | 1€/ação (UE), 0,1% EUA; ETF: 0€ | 🔎 Ver mais |

| Trade Republic | Ações, ETFs, obrigações, cripto, warrants | BaFin, Bundesbank | 1€/operação; sem comissões em planos | 🔎 Ver mais |

Porquê investir 10.000 euros?

A aplicação de um montante como 10.000 euros pode representar uma decisão financeira relevante, sobretudo num contexto económico marcado por desafios e oportunidades. De forma geral, este tipo de decisão pode estar associado a objetivos como:

- Constituição de património a longo prazo

- Proteção contra a inflação

- Planeamento do futuro e da reforma

- Acesso a oportunidades de investimento inovadoras

Além disso, é essencial adaptar a estratégia de gestão ao perfil de risco do investidor. Por exemplo, um perfil conservador poderá preferir contas a prazo e obrigações, enquanto um perfil mais arrojado poderá optar por ações e ETF com maior potencial de valorização.

Vantagens e desvantagens de investir 10.000 euros

Vantagens

- Diversificação: Permite construir um portefólio equilibrado.

- Acessibilidade: Possibilidade de aceder a contas a prazo, ETF, obrigações e fundos, mesmo com montantes reduzidos.

- Proteção contra a inflação: Salvaguarda o poder de compra ao longo do tempo.

- Potencial de valorização: Com possibilidade de rendimentos superiores aos dos depósitos tradicionais.

Desvantagens

- Risco de perda: Nenhum investimento é totalmente isento de risco.

- Menor liquidez: Alguns ativos, como obrigações ou imóveis, podem ter prazos longos de liquidação.

- Custos e comissões: Como despesas de gestão ou corretagem, que podem afetar a rentabilidade.

- Volatilidade dos mercados: Investimentos em ações ou ETF estão sujeitos a oscilações de preço no curto prazo.

Então, o que fazer com 10.000 euros?

Para concluir, coloquemo-nos no lugar de quem, tendo eventualmente recebido inesperadamente um montante de 10.000 euros, pretenda proteger-se de qualquer risco, excluindo por completo a possibilidade de incorrer em perdas. Neste contexto, importa recordar que, em finanças, o risco zero não existe.

Mesmo manter o dinheiro em numerário, guardado “debaixo do colchão”, implica riscos — desde a possibilidade de furto até à perda de poder de compra provocada pela inflação.

A forma mais prudente de aplicar o capital, reduzindo ao mínimo o risco de perdas, poderá passar por recorrer a um intermediário financeiro regulado no país de residência (beneficiando assim de mecanismos de proteção em caso de insolvência) e optar por um depósito a prazo ou pela aquisição de instrumentos do mercado monetário cotados em mercados regulamentados.

Importa ainda considerar a utilização de um simulador de juros, que pode ser uma ferramenta útil para compreender o potencial de valorização da aplicação. Este tipo de simulador permite visualizar de forma clara como os juros acumulados podem impactar o valor final do capital, ajudando a definir uma estratégia mais eficaz para maximizar o retorno esperado.

FAQs

Depende dos objetivos pessoais de cada investidor. Se procuras estabilidade, os depósitos a prazo e as obrigações do Estado são geralmente considerados opções conservadoras. Para quem procura um potencial de valorização superior com um risco ainda moderado, ETF diversificados ou fundos de investimento equilibrados podem ser alternativas a considerar.

Nenhum investimento está isento de risco. No entanto, instrumentos como depósitos a prazo e obrigações soberanas são habitualmente classificados entre os mais seguros no mercado.

O retorno depende do tipo de instrumento selecionado. De forma indicativa, aplicações de baixo risco tendem a oferecer rendimentos anuais na ordem dos 1% a 4%, embora este valor possa variar consoante o contexto económico e o produto escolhido.

Interactive Brokers: Investir em produtos financeiros envolve risco. As perdas podem exceder o valor do seu investimento inicial.

Lightyear: A prestação de serviços de investimento é assegurada pela Lightyear Europe AS. Aplicam-se os termos: lightyear.com/terms. Consulte um profissional qualificado, caso tenha dúvidas. Capital em risco.

Podem aplicar-se outras comissões.

RANKIA PORTUGAL: Este artigo tem caráter exclusivamente informativo e educacional. As informações aqui contidas não constituem aconselhamento financeiro, nem recomendação de compra ou venda de quaisquer instrumentos financeiros. A rentabilidade passada não garante retornos futuros. Antes de tomar decisões de investimento, recomenda-se a consulta de um profissional devidamente habilitado.

Trading 212: Quando investe, o seu capital está em risco e poderá receber menos do que o montante investido. O desempenho passado não garante resultados futuros. Esta informação não constitui aconselhamento de investimento. Faça a sua própria pesquisa. Link patrocinado. Para receber ações fracionadas gratuitas no valor de até 100 EUR/GBP, pode abrir uma conta na Trading 212 através deste link. Aplicam-se termos e condições.

XTB: Negociar envolve riscos e poderá perder parte ou todo o seu capital investido. As informações fornecidas têm fins meramente informativos e educativos e não representam qualquer tipo de aconselhamento financeiro e/ou recomendação de investimento.

Os CFDs são instrumentos complexos e apresentam um alto risco de perda rápida de dinheiro devido à alavancagem. 71% das contas de investidores de retalho perdem dinheiro ao negociar CFDs com este fornecedor. Deve considerar se compreende como os CFDs funcionam e se pode correr o alto risco de perder o seu dinheiro.

Investir é arriscado. Invista com responsabilidade.

Artigos Relacionados