Como analisar uma ação para investir

As ações são um dos produtos de investimento mais populares, mas, antes de começar a investir, devemos ter clareza sobre o que são, o que determina o valor de uma ação e como analisá-las para decidir se devemos comprar ações de uma empresa em concreto ou não. Neste artigo, damos-lhe as chaves para mergulhar no mundo do investimento através de ações.

O que são ações?

Uma ação representa uma parte do capital social de uma empresa, entendendo-se por capital social o valor das contribuições dos sócios.. Ou seja, as ações de uma empresa conferem ao seu titular a condição de proprietário e, como tal, o acionista tem determinados direitos, como o direito de voto na assembleia ou o direito de participar nos seus lucros.

As empresas cotadas geralmente têm o seu capital social dividido num grande número de ações, sendo que qualquer pessoa pode comprar um determinado número de ações na bolsa de valores do país em que está cotada. Ao fazer isso, essa pessoa torna-se um proprietário parcial (ações) desse negócio. No entanto, o seu percentual de participação na empresa provavelmente será muito baixo e ele não terá poder suficiente para impor a sua vontade na direção da mesma. Por exemplo, a família Botín controla o Banco Santander com apenas 0,74% do capital.

Investir em ações deve ser tratado como qualquer outro negócio que se detém. Se confiamos num negócio que funciona e até cresce, por que não nos tornarmos donos do mesmo? Por outro lado, se tivermos um negócio o qual não temos boas perspetivas de futuro, o mais lógico seria vendê-lo, mesmo que isso signifique perder dinheiro. No caso das ações, e como veremos mais adiante, o investimento fundamental baseia-se, em menor ou maior medida, neste argumento.

👉 Ações: o que são, como funcionam e como escolher

👉 O que são acionistas? Como ser acionista de uma empresa?

Como são classificadas as ações?

Quando se trata de ver o tipo de ações, estas são classificadas de diferentes formas e de acordo com a sua “função”. Como os seguintes tipos de ações:

Ações ordinárias: Este tipo de ação confere ao seu titular o direito de participar dos benefícios da empresa (ou seja, arrecadar dividendos) e votar nas assembleias gerais da empresa relativamente a diversos tópicos.

Ações preferenciais: equivalem a um valor patrimonial com prioridade sobre as ações ordinárias no pagamento de dividendos. A taxa de dividendos das referidas ações pode ser fixa ou variável, estabelecida no momento da sua emissão.

Ações com direito a voto limitado: Tipo de ações que dão direito a voto em determinados aspectos da sociedade que constam do contrato de subscrição de ações. Além disso, essas ações são preferenciais ou geralmente dão direito a receber um dividendo maior do que as ações ordinárias.

Ações conversíveis: um tipo de ação que pode ser convertida em títulos e vice-versa, embora os títulos sejam frequentemente convertidos em ações.

Ações setoriais: Neste caso, a contribuição dos acionistas se dá-se por meio da execução de algum serviço ou obra.

Ações bonificadas: Estas ações são emitidas sem obrigação de pagamento pelo acionista, desde que tenham sido pagas com os benefícios ou lucros que o acionista devesse receber.

Ação própria: é a ação que pertence à mesma empresa que a emitiu.

Ações com valor nominal: São um tipo de ação em que o valor da contribuição aparece numericamente.

Ações sem valor nominal: Como o próprio nome diz, são ações em que não consta o valor do aporte, ficando estabelecida a parte proporcional que elas representam no capital social da empresa emissora.

👉 Tipos de ações | Ações ordinárias e ações preferenciais

O que determina o valor de uma ação?

O valor de uma ação é determinado pela oferta e procura dessa empresa no mercado: ao abrir o capital, uma empresa emite um número específico de ações. Se tiverem mais compradores do que vendedores, o seu preço aumentará e vice-versa. Se quando abrir o seu capital não houver procura suficiente interessada em comprar essas ações, o valor diminuirá.

Como determinar o valor de uma ação?

- Dt = o dividendo que o acionista espera receber no final do ano t

- D0 o dividendo mais recente já pago

- D1 é o primeiro fluxo de caixa a ser recebido pelo novo comprador da ação

- D2 é o dividendo esperado em 2 anos

- P0 = preço real de mercado de uma ação atual, é definido com base em g estimado por investidores marginais

- ^P1 = É o preço esperado ou estimado da ação no final do ano t

- ^P0 = Valor intrínseco ou teórico, é o valor de um ativo estimado pelo investidor. Pode diferir do preço de mercado atual do ativo, do seu valor contabilístico ou ambos.

- g = A taxa esperada de crescimento dos dividendos por ação, caso os dividendos subam a uma taxa constante, g será igual à taxa esperada de crescimento do preço da ação.

- Ks = É a taxa de retorno, a taxa mínima de retorno de uma ação ordinária que um acionista aceita, em relação ao grau de risco como os retornos de outros investimentos.

- ^ks = A taxa de retorno esperada que um investidor estima receber pela ação, que pode estar acima ou abaixo de Ks.

- Ks = taxa de retorno real e após o fato, numa ação ordinária percebida pelos acionistas. Pode ser maior ou menor que ^ks.

- D1/Po = Yield por dividendo, e o esperado dividido pelo preço atual de uma ação de capital.

- ^P1 – Po = É o rendimento dos ganhos de capital a serem obtidos no ano seguinte

- Po = preço inicial da ação

- ^Ks = é a soma do rendimento de dividendos esperado (D1/Po) mais o rendimento de ganhos de capital {(^P1 – Po) /Po}

-Retorno total esperado, ou numa determinada ação

-Os dividendos esperados como base para definição dos valores das ações

-O valor do título ou obrigação aparece na forma do valor presente dos pagamentos de juros durante a vigência do título mais o valor presente do valor de vencimento, ou valor nominal dos títulos.

Porque as ações estão cotadas na bolsa de valores?

As empresas, diante da necessidade de financiamento para fazer investimentos ou da necessidade de capital para pagar dívidas, podem recorrer aos acionistas existentes.

No entanto, eles podem preferir que outras pessoas contribuam com esse capital e se tornem acionistas da empresa. Para este fim, novas ações são emitidas e colocadas em circulação em mercado regulamentado (mercado de ações). Isso força as empresas a tornarem as suas contas públicas para que qualquer possível acionista tenha todas as informações necessárias para avaliar a empresa.

Para uma empresa, a cotação no mercado de ações permite que ela seja mais visível para os seus potenciais clientes, obter melhores condições de financiamento e um certo prestígio. Para clientes, fornecedores e investidores de uma empresa, o facto de listar na bolsa de valores é uma garantia de transparência e de solvência.

O que analisar antes de comprar uma ação?

Antes de comprar uma ação, é importante realizar uma análise cuidadosa para tomar decisões informadas e minimizar riscos. Existem dois tipos principais de análise que os investidores costumam utilizar: análise fundamental e análise técnica. Aqui estão alguns fatores que deve considerar ao realizar uma análise antes de comprar uma ação

Análise Fundamental

A análise fundamental é baseada em todas as informações que uma empresa cotada disponibiliza ao público:

Contas anuais, relatórios trimestrais, semestrais, eventos relevantes (notícias que a própria empresa pública).

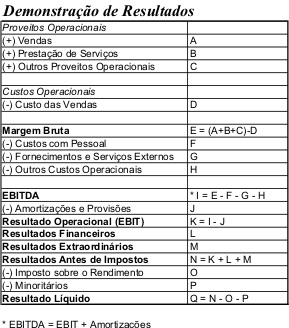

Em baixo podemos ver um documento apresentado pelas empresas, a demonstração de resultados. Ela é-nos útil para saber a evolução das vendas e /ou outras receitas, a evolução e tipo de custos e o custo de financiamento

Além disso, a evolução do setor, as suas perspetivas futuras e a evolução da economia também são levadas em conta.

Análise técnica

A análise técnica considera apenas o comportamento recente do preço num gráfico e o número de ações negociadas.

Esta informação destina-se a obter uma avaliação sobre a direção do preço futuro. Normalmente, a análise técnica está relacionada à especulação (investimentos de curto prazo).

Para analisar uma empresa e investir nela a médio ou longo prazo, é necessária uma análise fundamental para saber que empresas são ou não apropriadas. Depois disso, teremos que chegar à conclusão de qual é o preço justo a pagar pelas ações e ter uma ideia de quando essa ação está a cotar a um valor elevado ou baixo.

A análise técnica pode servir para ajustar o preço de compra. Como tal, ambos os critérios não são exclusivos no investimento de ações, ao contrário, são compatíveis. A análise fundamental indica que empresa é válida para investir e pode dar-nos uma ideia do preço justo de uma ação, enquanto a análise técnica é utilizada para decidir o tempo de investimento.

Como saber a liquidez de uma ação?

A liquidez de uma ação refere-se à facilidade com que ela pode ser comprada ou vendida no mercado, sem afetar significativamente o seu preço. A liquidez é uma consideração importante para os investidores, pois afeta a capacidade de entrar ou sair de uma posição rapidamente e com custos mínimos. Aqui estão algumas maneiras de avaliar a liquidez de uma ação:

Volume de negociação: O volume de negociação é uma métrica fundamental para avaliar a liquidez de uma ação. Ele indica quantas ações de uma determinada empresa são negociadas num determinado período de tempo, geralmente num dia. Ações com volumes de negociação mais elevados tendem a ser mais líquidas. Pode verificar o volume de negociação diário médio de uma ação em sites financeiros ou plataformas de negociação.

Spread Bid-Ask: O spread bid-ask é a diferença entre o preço de oferta (bid) e o preço de venda (ask) de uma ação. Quanto menor o spread, maior a liquidez. Ações com spreads reduzidos geralmente são mais líquidas, pois existe uma diferença menor entre o preço que os compradores estão dispostos a pagar e o preço que os vendedores estão dispostos a aceitar.

Ordens de mercado e limitadas: A capacidade de executar ordens de mercado (compra ou venda ao preço atual do mercado) de forma eficiente é um indicador de liquidez. Se pode executar ordens de mercado rapidamente e com pouca variação de preço, a ação é considerada líquida. Ordens limitadas (compra ou venda a um preço específico) podem ser utilizadas para avaliar a liquidez, analisando se as suas ordens são preenchidas prontamente e a que preço.

Histórico de liquidez: Analise o histórico de negociação da ação ao longo do tempo. Se a ação tem um histórico consistente de elevado volume de negociação e spreads reduzidos, é provável que seja líquida.

Presença em índices de mercado: Ações que fazem parte de índices de mercado amplamente seguidos, como o S&P 500, tendem a ser mais líquidas, pois muitos investidores institucionais acompanham e negociam essas ações.

Notícias e eventos: Ações que estão sujeitas a notícias ou eventos importantes podem registar maior volatilidade e liquidez temporariamente reduzida. Como tal, esteja ciente de eventos que possam afetar a liquidez da ação que está interessado em negociar.

Consultar especialistas: Se não tem certeza sobre a liquidez de uma ação específica, pode ser útil consultar um corretor, trader ou consultor financeiro experiente. Eles podem fornecer informações adicionais com base na sua experiência de mercado.

Lembre-se de que a liquidez pode variar de uma ação para outra e pode mudar ao longo do tempo. Como tal, é importante avaliar a liquidez atual antes de tomar decisões de compra ou venda de ações. A liquidez adequada é especialmente importante para os investidores que desejam realizar negociações frequentes ou de curto prazo.

Indicadores para analisar uma ação

Para analisar uma ação e tomar decisões informadas de investimento, os investidores utilizam diversos indicadores financeiros e fundamentais. Estes indicadores ajudam a avaliar a saúde financeira da empresa, o seu desempenho histórico e o seu potencial de crescimento futuro. Aqui estão alguns dos principais indicadores que os investidores costumam considerar:

Lucro por ação (LPA – Earnings per Share): O LPA é calculado dividindo-se o lucro líquido da empresa pelo número de ações em circulação. Ele indica quanto lucro a empresa gera por ação e é uma medida fundamental de desempenho.

Relação Preço/Lucro (P/E – Price/Earnings): O P/E é calculado dividindo-se o preço atual da ação pelo LPA. Ele ajuda a avaliar se a ação está sobrevalorizada ou subvalorizada em relação ao seu lucro. Um P/E mais reduzido pode indicar que a ação se encontra subvalorizada, mas pode também indicar preocupações sobre o desempenho futuro da empresa.

Relação Preço/Lucro em Crescimento (PEG – Price/Earnings-to-Growth): O PEG combina o P/E com a taxa de crescimento dos lucros da empresa. Ele ajuda a avaliar se o preço da ação reflete o crescimento esperado. Um PEG abaixo de 1 pode indicar que a ação está subvalorizada em relação ao seu crescimento.

Relação Preço/Valor Contabilístico (P/B – Price/Book): O P/B é calculado dividindo-se o preço atual da ação pelo valor contabilístico por ação. Isso ajuda a avaliar se a ação está a ser negociada a um preço superior ou inferior ao seu valor contabilístico. Um P/B abaixo de 1 pode indicar que a ação está subvalorizada em relação ao valor contabilístico.

Margem de lucro: A margem de lucro é a percentagem de lucro em relação à receita total. Ela ajuda a avaliar a eficiência da empresa em transformar vendas em lucro.

ROE (Return on Equity – Retorno sobre o Património Líquido): O ROE mede a capacidade da empresa de gerar lucro em relação ao património líquido. É um indicador importante da eficiência do uso do capital pelos acionistas.

Dividend Yield: O dividend yield é calculado dividindo-se os dividendos anuais pagos por ação pelo preço atual da ação. Ele indica o retorno do investimento em dividendos e é importante para investidores que buscam um rendimento passivo.

Dívida em relação ao património (Dívida/PL): Este indicador compara a dívida total da empresa com o património líquido. Uma elevada relação dívida/PL pode indicar risco financeiro.

Margem operacional: A margem operacional é a percentagem de lucro em relação à receita após a dedução dos custos operacionais. Ela reflete a eficiência das operações da empresa.

Taxa de crescimento dos lucros: Avalie o histórico de crescimento dos lucros da empresa ao longo do tempo para determinar a sua capacidade de crescer de forma sustentável.

Rácio de cobertura de juros (Interest Coverage Ratio): Este indicador compara o lucro operacional da empresa com os seus encargos financeiros. Uma elevada cobertura de juros indica que a empresa tem capacidade de pagar as suas dívidas.

Rácio de pagamento de dividendos: Este rácio compara o pagamento de dividendos com o lucro líquido da empresa e ajuda a determinar se a empresa está a distribuir uma parcela sustentável dos seus lucros aos acionistas.

Lembre-se de que nenhum indicador isolado oferece uma imagem completa da empresa. É importante considerar vários indicadores em conjunto e avaliar o contexto económico e do setor ao tomar decisões de investimento. Além disso, a análise técnica, como gráficos de preços e indicadores técnicos, também pode ser utilizada para complementar a análise fundamental.

Como comprar e investir ações?

Para investir em ações, basta abrir uma conta numa corretora . O custo das comissões é muito importante e dependendo da corretora que escolhermos, teremos que pagar comissões. Adicionalmente, muitas corretoras cobram comissões por ter uma conta de títulos aberta. Todas as despesas relacionadas com a compra, venda e manutenção de ações reduzem a rentabilidade final de um investimento, pelo que devemos selecionar criteriosamente aquela que nos oferece as condições que melhor se adequam ao estilo de investimento que escolhemos.

Quando soubermos que são ações… Será hora de comprá-las? Para comprar ações online, temos um artigo específico onde falamos sobre elas.

Mas para te dar algumas dicas rápidas:

- Compre sempre de uma corretora altamente regulada.

- Compre numa corretora com baixas comissões.

- Compre numa corretora que seja fácil de utilizar para não se cansar dos investimentos

Aqui estão alguns artigos para o/a ajudar a descobrir quais são as melhores corretoras:

- Melhores corretoras da Bolsa

- Melhor corretora para iniciantes

- As melhores corretoras online para investir em ações internacionais

Investir em ações como alternativa a outros investimentos

- Investir em ações como alternativa ao investimento em imóveis: Investir em imóveis não é tão eficiente quanto investir em ações. Em primeiro lugar, as ações de grandes empresas podem ser compradas e vendidas muito mais rapidamente do que podemos comprar e vender um apartamento, ou seja, são mais líquidas . Além disso, a compra de uma casa gera uma série de gastos e procedimentos na hora de comprar e vender. A posse de um bem imobiliário gera custos via impostos bem como a necessidade de realizar reabilitações. A compra/venda de ações também gera uma série de despesas de compra e venda, mas não teremos que pagar anualmente um imposto pela sua detenção.

- O investimento em ações como alternativa à poupança em depósitos: As contas de poupança e depósito apresentam rentabilidade inferior a outros ativos de maior risco, como as ações. Muitas das grandes empresas distribuem parte do lucro aos seus acionistas por meio do pagamento de dividendos de forma que o dividend yield seja maior do que o retorno via depósitos. Investir em ações que pagam grandes dividendos é uma estratégia de investimento em si e está intimamente relacionada ao investimento em grandes empresas no longo prazo. Boas empresas tendem a aumentar o pagamento de dividendos ao longo dos anos, o que aumentará o rendimento de dividendos se mantivermos as ações. No entanto, ao contrário dos depósitos, o capital investido varia de valor em função do preço das ações, pelo que o capital destinado ao investimento não deverá ser necessário e urgente a curto e médio prazo.

👉 Dividendos: o que são e como funcionam

Onde encontrar informações sobre empresas cotadas

Para investimento em ações de empresas cotadas, é altamente recomendável realizar uma análise das suas demonstrações financeiras (análise fundamental) para avaliar se uma ou outra empresa é válida para investimento. As demonstrações financeiras são um instantâneo da situação financeira de uma empresa no momento em que são publicadas (principalmente uma vez por ano, embora os relatórios também sejam emitidos a cada três meses). Dentro das demonstrações financeiras existem três demonstrações com maior relevância para as demais : O balanço, a demonstração de resultados e a demonstração dos fluxos de caixa.

Como são empresas cotadas, eles têm que tornar todas essas informações públicas. Essas informações podem ser encontradas na CMVM. Basta fazer uma “Pesquisa por entidades” e inserir a empresa que queremos analisar. Os relatórios financeiros intercalares e anuais são a fonte de informação para a análise fundamental.

👉 Onde encontrar informação sobre as empresas cotadas?

Curso Gratuito no YouTube: “De 0 a investidor”

Quer iniciar-se no mundo dos investimentos? Gonçalo Malheiro e a Rankia trazem-lhe a série “De 0 a investidor”. Uma viagem didáctica que aborda desde os conceitos básicos até estratégias avançadas de investimento em ações. Acompanhe a Gonçalo na criação de uma carteira de ações, aprenda a seleccionar corretoras fiáveis e muito mais.