Como investir em dividendos?

Se chegou até aqui é porque tem interesse em conhecer o investimento por dividendos. Uma estratégia de investimento centenária que se mantém em plena forma.

Neste guia para iniciantes poderá ter uma ideia mais clara do que é o investimento por dividendos.

Mas, o que são exatamente os dividendos? Quando comprar as ações para receber dividendos? Posso receber dividendos e depois vender? Quais são os meus direitos como acionista?

Aqui recolhemos algumas das dúvidas mais frequentes, esperamos que lhe sejam úteis!

Este artigo não deve ser considerado aconselhamento de investimento. É meramente informativo e educacional.

O investimento por dividendos

A estratégia de investimento por dividendos consiste em investir em ações de empresas que distribuem dividendos de forma periódica, sem comprometer o negócio, para gerar rendimentos sem depender unicamente da valorização das ações.

E o que é um dividendo?

Direito económico atribuído aos sócios ou acionistas que representa a parte dos lucros obtidos pela sociedade destinados a remunerá-los pelas contribuições realizadas ao capital social da empresa.

Dito de outra forma, o dividendo é uma parte do lucro da empresa que se distribui aos sócios ou acionistas. É uma espécie de remuneração por ser “dono” da empresa.

👉 Mais informações: Como investir na bolsa?

Por que razão as empresas distribuem dividendos?

O objetivo de toda empresa é maximizar os lucros que gera, e pode fazê-lo de diferentes formas:

- Investir no próprio negócio

- Reduzir a dívida

- Recompensar o acionista

O facto de a empresa querer recompensar o acionista através de dividendos deve-se a três razões principais que se alimentam mutuamente.

- Demonstrar força financeira: A empresa quer enviar a mensagem de que o negócio é suficientemente bom para que parte do lucro possa ser distribuída ao acionista sem que isso prejudique o funcionamento da mesma.

- Marketing: Associada à anterior, com o anúncio de uma distribuição de dividendos, a empresa quer enviar uma mensagem de força, pois se pode pagar o dividendo quer mostrar que o negócio é suficientemente bom e que gera lucro suficiente para realizar esta operação.

- Atrair novos investidores: A empresa quer atrair outro tipo de perfil de investidor, o investidor por dividendos. Ao atrair novos investidores isso vai fazer com que a cotação da empresa suba e assim a empresa oferece uma nova mensagem de força.

Quem decide o valor e a data do pagamento do dividendo?

Tanto o valor como a data do dividendo, têm de ser aprovados na Assembleia Geral de acionistas, a proposta do Conselho de Administração. Na Europa, o pagamento do dividendo costuma ser feito uma ou duas vezes por ano, enquanto nos EUA costuma ser a cada 3 meses.

Que tipos de dividendos existem?

A empresa tem duas formas de pagar o dividendo.

- Em dinheiro: É a fórmula mais comum

- Em Scrip Dividend ou ‘Dividendo flexível’: Neste caso, o acionista escolhe entre receber o dividendo em dinheiro ou em ações. Essas ações podem vir da carteira própria da empresa ou de um aumento de capital.

- Em ações: Neste caso, a retribuição ao acionista não é monetária, mas em um maior número de participações na empresa.

Centrado no pagamento em dinheiro existem dois tipos de dividendos:

- Dividendo ordinário: são aqueles que estão ligados à atividade da empresa e que por sua vez se dividem em dois:

- A conta: quando o pagamento é feito antes de se conhecer o lucro final da empresa.

- Complementar: conhecido o lucro e o dividendo a pagar, a sociedade paga a diferença entre este valor e o pago como dividendo a conta.

- A conta: quando o pagamento é feito antes de se conhecer o lucro final da empresa.

- Dividendo extraordinário: Quando uma empresa decide pagar um dividendo excecional (normalmente ligado a algum acontecimento incomum, como a obtenção de mais-valias após uma operação corporativa) e sem intenção de mantê-lo regularmente ao longo do tempo.

Quem tem direito a receber os dividendos?

Isso depende da empresa: existem empresas que distribuem dividendos apenas uma vez por ano, outras que o fazem a cada trimestre. A maioria das empresas portuguesas anuncia antecipadamente o dia exato do pagamento dos dividendos, e para saber isso basta entrar na página da Bolsa de Lisboa.

Todos os acionistas que mantêm as ações na data predeterminada poderão receber o dividendo. Para isso, existem quatro datas-chave na cobrança do dividendo.

- Data do anúncio do dividendo: É a data em que o conselho de administração da empresa declara o dividendo. A declaração deve incluir o valor e a forma do dividendo, bem como a data de registo e a data de pagamento do mesmo. Uma vez que a empresa tenha declarado oficialmente um dividendo, tem a obrigação legal de cumprir com ele.

- Data de registo: Ao anunciar um dividendo, a empresa estabelece uma data de registo. Esta data determina quem são os acionistas naquele momento, e portanto quem tem direito a receber o dividendo. Todos os acionistas que estiverem registados como tal na data de registo receberão o dividendo.

- Data ex-dividendo: Uma vez que a empresa estabeleceu a data de registo, é estabelecida a data de corte de acordo com as regras do mercado (geralmente o dia anterior à data de registo). A partir desta data já não se tem o direito de receber o dividendo.

- Data de pagamento: A data de pagamento é marcada pela empresa para realizar o pagamento do dividendo declarado. Apenas os acionistas que o sejam antes da data ex-dividendo têm direito ao seu recebimento.

Que direitos conferem os dividendos?

Uma ação é uma parte do capital de uma empresa, o que confere ao acionista dois tipos de direitos:

- Direitos políticos: votos nas assembleias.

- Direitos económicos: participação nos lucros da empresa, e é precisamente a representação destes direitos económicos que se conhece como dividendos.

Existe algum mínimo para receber dividendos?

Não há mínimo, economicamente falando. Quando for detentor de uma ação terá direito ao recebimento dos dividendos que essa ação gerar. Outra coisa totalmente diferente são os direitos políticos, pois pode existir um mínimo de ações necessárias para comparecer a uma assembleia. Quando estas são provenientes de ampliações não é uma remuneração: se não comparecer diminui-se a percentagem que se tinha da empresa antes da ampliação.

Parâmetros básicos no investimento por dividendos

Para investir em dividendos é necessário conhecer minimamente alguns conceitos financeiros para poder determinar se a empresa na qual se vai investir é uma boa opção. Assim sendo, dois parâmetros fundamentais são a rentabilidade por dividendo e o Payout.

- A rentabilidade por dividendo ou RPD: determina a rentabilidade que o investidor recebe através do pagamento do dividendo. Calcula-se como a divisão entre o dividendo por ação que uma empresa distribui anualmente e o preço pago pela ação. É comparável à TIR dos títulos.

- O Payout determina a quantidade de lucro que é destinada ao pagamento do dividendo. Expressa-se geralmente em percentagem e é o quociente entre o dividendo por ação e o lucro por ação.

👉 No entanto, estes são apenas dois rácios do mundo dos dividendos, ficariam por ver muitos outros baseados nos estados financeiros das empresas, pelo que recomendamos a leitura do seguinte artigo: Análise fundamental em bolsa

Como investir em dividendos?

Chegamos assim a um dos pontos mais importantes deste guia definitivo: como começar a investir em dividendos de uma forma prática?

Bem, quando se fala de investimento em dividendos, este está sempre associado à criação de uma carteira de ações individuais pelo investidor.

Isto deve-se ao facto de a estratégia de investimento em dividendos ter séculos de existência e porque a única forma de investir, independentemente da estratégia, era comprar as ações individualmente. Mas hoje em dia, o setor financeiro evoluiu e oferece outras alternativas. Vejamo-las!

Ações

Este é o veículo de investimento por excelência no âmbito do investimento em dividendos. Neste caso, é o próprio investidor que compra ações de empresas que pagam dividendos através de um único intermediário, a corretora.

No entanto, para efetuar toda esta gestão, o investidor deve possuir os conhecimentos contabilísticos e o tempo necessário para poder analisar as empresas e determinar a viabilidade dos dividendos. Deve também ter uma atitude forte para enfrentar os altos e baixos do mercado de ações.

Precisamente por esta razão, e para aqueles que não podem ou não querem criar uma carteira de investimentos selecionando eles próprios as empresas, a indústria financeira oferece outras alternativas.

👉 Como receber dividendos todos os meses?

Fundos de investimento

No vasto mundo dos fundos de investimento, existem fundos adaptados ao perfil dos investidores em dividendos: os fundos de investimento em dividendos.

O procedimento para estes fundos é o seguinte

- Um gestor de fundos profissional cria e gere uma carteira de empresas que pagam dividendos de acordo com os seus critérios de seleção.

- O fundo acumula os dividendos obtidos e, de acordo com a sua filosofia, distribui-os periodicamente (geralmente uma vez por trimestre ou semestre) aos participantes do fundo. Muitos deles oferecem a possibilidade de o participante reinvestir os dividendos no fundo. Estes fundos são designados por fundos de acumulação.

Exemplos de fundos de dividendos bem conhecidos no mundo financeiro:

- Fundo DWS Top Dividende

- ISIN: DE0009848119

- Fundo Fidelity Global Dividend Fund

- ISIN: LU0731782826

- Fundo JPMorgan Investment Funds – Global Dividend Fund

- ISIN: LU0329202252

As desvantagens de utilizar fundos de dividendos é o facto de o rendimento ser um pouco mais baixo, devido às comissões do fundo, e o participante poder não encontrar um fundo adequado ao seu perfil de investimento.

ETFs

Mas, felizmente, existe uma terceira opção: os Exchange Trade Funds, vulgarmente conhecidos por ETFs, são outro veículo de investimento em dividendos muito válido. Um híbrido entre uma ação e um fundo de investimento, o ETF permite deter uma carteira de empresas a baixo custo e com maior facilidade de negociação do que um fundo de investimento.

O funcionamento do ETF funciona da mesma forma que o fundo de investimento de dividendos.

- Os ETF de dividendos funcionam recolhendo os pagamentos de dividendos das ações que compõem o fundo e distribuindo-os aos investidores do ETF.

- Dependendo da política do ETF, a distribuição pode ser mensal, trimestral, semestral ou anual. E têm também a possibilidade de reinvestir os dividendos no ETF, tornando-se assim um ETF de acumulação.

Exemplos de ETFs de dividendos:

- SPDR S&P Global Div Aristocrats UCITS ETF

- Ticker: SPYD

- ISIN: IE00B6YX5D40

- Distribuição: trimestral

- JMP Global Equity Premium Income UCITS ETF USD (dist)

- Ticker: JGPI

- ISIN: IE0003UVYC20

- Distribuição: mensual

- Vanguard FTSE All-World High Dividend Yield UCITS ETF

- Ticker: VGWD

- ISIN: IE00B8GKDB10

- Distribuição: trimestral

- iShares MSCI World Quality Dividend ESG UCITS ETS

- Ticker: AYEG

- ISIN: IE00BKPSFC54

- Distribuição: Acumulación

Para um investidor europeu, faz sentido que os ETF sejam OICVM, uma vez que isso significa que o ETF cumpre as diretrizes europeias.

CEFs

E, finalmente, um pouco mais desconhecidos do investidor médio, os Closed End Funds (CEF) são um excelente veículo de investimento para obter dividendos, uma vez que têm uma filosofia de pagamento de dividendos muito forte e uma rentabilidade elevada (8-10%). No entanto, podem gerar uma maior volatilidade, rendimentos totais mais baixos ou um crescimento dos dividendos menos previsível do que as ações.

Um CEF é um fundo fechado. É um tipo de fundo de investimento que emite um número específico de acções através de uma oferta pública inicial (IPO), de forma a angariar fundos para fazer os seus primeiros investimentos. Uma vez adquiridas, estas ações podem ser transacionadas, mas não são criadas novas ações nem é acrescentado novo capital ao fundo.

Em contrapartida, um fundo aberto, como a maioria dos fundos de investimento e ETF, permite um fluxo constante de novos capitais. Emite novas ações e recompra as existentes de acordo com a procura dos investidores.

Tal como no caso dos fundos de investimento, existe também um gestor que cria, gere e administra o fundo. Mas esta carteira pode ser composta por diferentes activos (ações, obrigações, numerário ou criptomoedas) e tem normalmente um certo grau de alavancagem. Além disso, geralmente têm taxas mais altas do que os fundos mútuos e ETFs.

Por outro lado, os CEFs podem fazer distribuições aos seus acionistas a partir de três fontes: juros e dividendos, mais-valias realizadas e rendimento de capital (ou seja, o dinheiro utilizado para pagar a distribuição provém dos activos do fundo e não do rendimento gerado pelos investimentos do fundo).

Alguns dos CEFs mais reconhecidos:

- Invesco Dynamic Credit Opportunity Fund

- Guggenheim Strategic Opportunities Fund

- Nuveen Real Estate Income Fund

- Eaton Vance Tax-Advantaged Global Dividend Income Fund

Quais são as melhores estratégias para investir em dividendos?

O investimento em dividendos “fundamental” procura obter o dinheiro proveniente do dividendo, deixando em segundo lugar a valorização da ação.

Mas existem outras correntes de investimento onde se dá prioridade à valorização da ação e utilizam o dividendo como um parâmetro de qualidade na hora de selecionar as ações para a carteira.

Vamos ver quatro das estratégias mais famosas que existem:

Dividend Growth Investing

O investimento em dividendos crescentes é uma estratégia de investimento de valorização dos ativos. Mas focam-se em empresas que regularmente aumentam a quantidade de dividendos que pagam aos seus acionistas.

Esta estratégia baseia-se na premissa de que as empresas que podem aumentar seus dividendos ano após ano estão bem geridas e têm um bom desempenho financeiro.

Ao investir em ações de empresas com dividendos crescentes, os investidores podem beneficiar de um fluxo de rendimentos estável e cada vez maior ao longo do tempo, o que pode proporcionar um retorno atraente a longo prazo nos seus investimentos.

Dividend Value Strategy

Esta estratégia de investimento foi criada pela “Dama dos Dividendos”, Geraldine Weiss. A estratégia baseia-se em selecionar empresas de alta qualidade que aumentam o dividendo ano após ano.

Uma vez selecionadas, compra as empresas quando o seu RPD é historicamente alto e vende-as quando o RPD cai para mínimos históricos.

Esta estratégia superou em várias ocasiões o S&P500, e até mesmo graças a ela, conseguiu superar durante muitos anos o próprio Warren Buffett, com um CAGR de 11%.

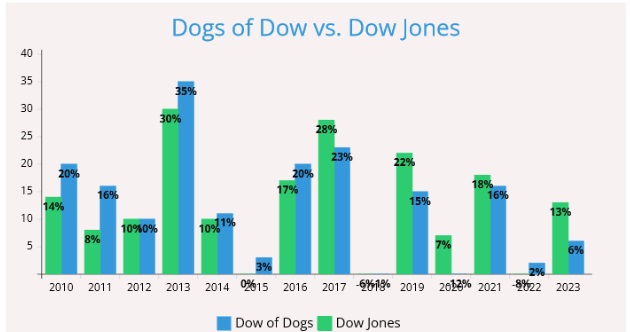

Dogs of the Dow

Os cães do Dow ou Dogs of the Dow é uma estratégia simples mas muito eficaz. Baseia-se em comprar no primeiro dia do ano as dez empresas do Dow Jones com maior rentabilidade por dividendo, para depois vendê-las no último dia do ano.

Esta estratégia tem batido em várias ocasiões o Dow Jones.

Dividend Aristocrats

Os aristocratas do dividendo são empresas que demonstraram um longo e estável histórico de aumento dos pagamentos de dividendos ao longo do tempo. Estas empresas costumam ser de elevada qualidade e são consideradas investimentos defensivos porque podem fornecer uma fonte constante de rendimento para os investidores através dos pagamentos de dividendos.

Para se qualificar como um aristocrata do dividendo, uma empresa deve cumprir certos requisitos, como ter um histórico de pelo menos 25 anos de aumentos anuais do dividendo (na Europa consideram-se 10 anos sem corte do dividendo) e ter uma capitalização de mercado mínima. Estas empresas também costumam ter um fluxo de caixa estável e uma baixa dívida em relação aos seus lucros, como são os casos de Air Products & Chemicals ou Reis do dividendo

Dividend Kings

Os Reis do dividendo são um grupo selecto de empresas que se caracterizam por serem as que mantiveram um histórico de dividendos estável e crescente durante um período ainda mais longo que os aristocratas do dividendo. Ou seja, estas empresas pagaram dividendos e aumentaram-nos sem interrupção durante pelo menos 50 anos consecutivos.

Tal como os aristocratas do dividendo, os Reis do dividendo também são considerados investimentos defensivos, mas muito mais robustos que os aristocratas. De facto, em Portugal ainda não existem Reis do Dividendo, enquanto que nos EUA, das milhares de empresas cotadas que existem, apenas 26 alcançaram este marco de reis.

Empresas com maiores rentabilidades por dividendos

Aqui deixamos uma lista das empresas que oferecem alguns dos melhores dividendos, em termos de um maior retorno por dividendo. Isso não significa que sejam as melhores opções para incluir numa carteira de dividendos.

No IBEX35:

- BBVA (10,2%),

- Ticker:

- RPD: 10,2%

- Mapfre:

- Ticker

- RPD: 9,35%

- Unicaja Banco

- Ticker

- RPD: 9,07%

No EuroStoxx50:

- Intesa SanPaolo: 12,19

- BBVA: 10,2%

- Societe Generale: 9,5%

No SP500:

- Verizon Communications: 6,8%

- Healthpeak Properties Inc: 6,12%

- Equitrans:

Corretoras para investir em dividendos

Escolher uma boa corretora é tão, ou mais importante, do que selecionar as empresas que compõem a carteira. Por isso, a seguir passamos a detalhar quais deveriam ser as características de uma boa corretora para investir em dividendos.

Para o investimento por dividendos deve ter estas qualidades:

- Fiabilidade e solidez financeira: É fundamental escolher uma corretora com uma reputação sólida no mercado e que esteja devidamente regulada por organismos financeiros competentes.

- Comissões baixas: Para maximizar os retornos dos dividendos, é importante escolher uma corretora que ofereça comissões operacionais baixas.

- Comissões zero: E da mesma forma, é fundamental que não tenha comissões de custódia de ações e de cobrança de dividendos.

- Variedade de produtos e mercados: É importante que a corretora ofereça uma ampla gama de ações de empresas que pagam dividendos, bem como acesso a diferentes mercados financeiros internacionais.

- Atendimento ao cliente eficiente: É importante ter uma equipa de atendimento ao cliente que esteja disponível para resolver dúvidas ou problemas de forma rápida e eficiente.

Deixamos-lhe aqui, então, algumas alternativas:

XTB

- 🏆 Regulação: KNF, FCA, BaFin, CySEC (clientes UE), FSC, DFSA para clientes internacionais.

- 💼 Ativos financeiros: Ações e ETFs, CFDs sobre: Forex, Matérias-Primas, Criptomoedas, Índices, Ações e ETFs

- 💲 Comissões:

- Compra e venda de ações: 0 euros.

- Para dividendos: 0 euros.

- Inatividade: 1 ou mais operações por ano: 0 euros 0 operações por ano: 10 euros.

- 📈 Plataforma: xStation 5 e aplicação móvel.

Trading 212

Principales características:

- 🏆 Regulacão: CySEC (Chipre), FCA (UK), ASIC (AU), FSC (Bulgaria) e registada na CMVM (Portugal).

- 💼 Ativos financeiros: + 9.000 ações e ETFs (também em opção fracionada).

- 💲 Comissões

- Compra-veda de ações: 0 euros

- Por dividendos: 0 euros

- Custódia/inatividade: 0 euros

* Os juros aplicam-se ao dinheiro não investido na conta de investimento. Aplicam-se termos e condições.

*Para obter uma ação fracionada gratuita no valor de até 100 EUR/GBP, pode abrir uma conta na Trading 212 através deste link . Aplicam-se termos e condições.

👉 Ainda assim, volto a lembrar-te do nosso artigo: Melhores corretoras para investir em dividendos

7 erros a evitar ao investir em dividendos

São vários, e às vezes numerosos, os erros que se cometem ao começar na estratégia por dividendos investindo em empresas. Aqui mostro-te os sete mais importantes:

Os 7 erros a evitar ao investir em dividendos 👀

- Apenas focar-se na rentabilidade por dividendo

- Sustentabilidade do dividendo

- Não diversificar adequadamente

- Ser impaciente

- Não ter em conta os impostos

- Não revisar regularmente a carteira de investimento

- Não ter um plano de investimento

Assim sendo, agora que já estão introduzidos, explicamos os 7 erros mais comuns, para que os possa evitar:

Erro #1: apenas focar-se na rentabilidade por dividendo

É o erro mais fácil em que cair e por isso é o erro mais falado no investimento por dividendos. É lógico, ao iniciar-se no investimento por dividendo o investidor quer receber a maior quantidade de dividendos no menor tempo possível. Isso leva a focar-se em empresas com uma alta rentabilidade por dividendo.

Em geral, uma alta rentabilidade por dividendos pode indicar que a empresa está a passar por um mau momento (temporário ou permanente) e o dividendo pode estar em perigo. Mas também existem empresas com altas rentabilidades por dividendo cujo dividendo não está em perigo.

Então, como detectar se a empresa tem uma elevada rentabilidade por dividendo? Um truque rápido é comparando-a com a sua rentabilidade por dividendo histórica. Aqui deixo-te uma pequena lista de algumas empresas típicas no investimento por dividendos.

Altria Group

- Rentabilidade atual: 8.48%

- Rentabilidade dos últimos 5 anos: 7.95%

Johnson & Johnson

- Rentabilidade atual: 3.20%

- Rentabilidade dos últimos 5 anos: 2.69%

BBVA

- Rentabilidade atual: 5.98%

- Rentabilidade dos últimos 5 anos: 5.41%

British American Tobacco

- Rentabilidade atual: 9.49%

- Rentabilidade dos últimos 5 anos: 7.65%

Exxon Mobil

- Rentabilidade atual: 3.72%

- Rentabilidade dos últimos 5 anos: 5.15%

Erro #2: sustentabilidade do dividendo

Muitos investidores novatos na investimento por dividendos cometem o erro de não investigar adequadamente as empresas nas quais vão investir. É importante investigar a saúde financeira da empresa, o seu histórico de dividendos e sua sustentabilidade, sua posição no mercado e outros fatores relevantes antes de tomar uma decisão de investimento.

Para resolver isso, é necessário aprender a linguagem financeira das empresas e assim poder conhecer como o dividendo é pago (se com lucros ou com dívida) e poder tomar uma decisão de investir nessa empresa ou, pelo contrário, descartá-la.

A ter em conta os rácios financeiros Payout e Payout de Fluxo de Caixa Livre para poder determinar como o dividendo está a ser pago.

Erro #3: não diversificar adequadamente

Um dos erros mais comuns é investir todo o dinheiro numa única ação, ou concentrar a carteira num único setor ou numa única zona geográfica.

Apesar de se ter realizado uma excelente análise da empresa e de o dividendo ser sustentável, é necessário e fundamental diversificar a carteira de investimento. Com isso, procura-se reduzir o risco intrínseco da empresa, como um percalço temporário da empresa ou que a diretoria decida realizar mudanças na filosofia do dividendo (suspendê-lo ou cancelá-lo).

Ao diversificar, aumentam-se as possibilidades de obter bons rendimentos a longo prazo, reduzindo a exposição da carteira a apenas uma ou várias empresas.

Qual é o número ótimo de empresas numa carteira?

O investidor e académico Joel Greenblatt estima no seu livro Tu podes ser um génio da bolsa que o risco real de uma carteira se reduz em 46% ao comprar duas ações, 72% com quatro valores, 81% com oito títulos e 93% com 16 ações.

Existem estudos empíricos que consideram que 20 empresas é o número óptimo para reduzir o risco sistémico ou não sistemático.

Erro #4: ser impaciente

O investimento baseado em dividendos é uma estratégia de investimento a longo prazo que exige perseverança e constância. Frequentemente, os investidores inexperientes abandonam esta estratégia por não verem resultados imediatos e optam por seguir as tendências de investimento do momento. No entanto, mudar constantemente de estratégia pode resultar em perdas significativas, já que geralmente o investidor sai da estratégia de dividendos em perdas para uma estratégia na qual talvez seja tarde para obter benefícios.

Mesmo sem mudar de estratégia, assim que ocorre uma oscilação importante na cotação, o investidor novato fica em dúvida se deve vendê-las. Seja para reduzir a sangria da perda de capital ou, pelo contrário, recolher os ganhos da venda, que às vezes equivalem a vários anos de dividendos.

Diante desses dilemas, é fundamental ter tomado essas decisões antes que ocorram criando um plano de investimento. Assim, o elemento emocional está fora da tomada de decisão. Mas é importante ter em conta que o valor dos investimentos pode flutuar no curto prazo, mas que a longo prazo as empresas sólidas tendem a aumentar os dividendos e a cotação. É necessário por parte do investidor tomar essa decisão.

Erro #5: não ter em conta os impostos

Ao investir em dividendos, muitos investidores negligenciam a importância de considerar a carga fiscal associada a estes rendimentos. Este é um erro que pode reduzir significativamente a rentabilidade do investimento. Em Portugal, a tributação dos dividendos segue regras específicas que variam conforme a origem dos dividendos e o tipo de intermediário financeiro utilizado.

Os dividendos distribuídos por empresas nacionais estão sujeitos a uma taxa liberatória de 28%. Esta taxa é retida automaticamente pelo banco ou corretora no momento do pagamento, sendo o valor correspondente entregue ao Estado. Assim, o investidor não precisa declarar estes rendimentos no IRS se o intermediário financeiro tiver sede em Portugal.

No entanto, se os dividendos forem provenientes de ações cotadas no estrangeiro, e o intermediário financeiro também tiver sede em Portugal, os dividendos estarão sujeitos à retenção na fonte tanto no país de origem como em Portugal. Neste caso, pode ser vantajoso declarar os dividendos no anexo J da declaração de IRS, para evitar a dupla tributação e eventualmente recuperar parte do imposto retido no estrangeiro, através do mecanismo de crédito de imposto por dupla tributação internacional.

Se o intermediário financeiro não tiver sede em Portugal, o investidor é obrigado a declarar os dividendos no IRS, preenchendo o anexo J com os valores recebidos e os impostos retidos no exterior. Embora a taxa efetiva de tributação nunca seja inferior a 28%, a correta declaração pode evitar pagar mais do que o necessário.

Adicionalmente, existe a opção de englobar os dividendos com outros rendimentos sujeitos a IRS. Esta opção pode ser vantajosa se o rendimento coletável total for baixo, ou se houver menos-valias de anos anteriores que possam ser compensadas. No entanto, é importante notar que a opção pelo englobamento implica que todos os rendimentos da mesma categoria sejam igualmente englobados, o que pode não ser benéfico em todos os casos.

Erro #6: não rever regularmente a carteira de investimento

Dentro do plano de investimento é importante fazer um acompanhamento da evolução das empresas nas quais se investe e ajustar a carteira conforme necessário. Estas são algumas das ações mais destacadas:

- Manter um registo da compra-venda de ações, dos dividendos recebidos e do impacto fiscal na carteira.

- Determinar se a empresa deve continuar na carteira, através da atualização dos seus relatórios financeiros.

- Diversificar entre ações para evitar que uma ou várias empresas tenham um peso excessivo na carteira.

Erro #7: não ter um plano de investimento

O erro que engloba todos os outros erros comentados: investir sem um plano claro em mente. Dado que esta estratégia requer muito tempo e paciência, é importante estabelecer metas de investimento, prazos de investimento e estratégias de gestão de riscos a curto, médio e longo prazo.

Os objetivos a curto prazo ajudam a manter a motivação para continuar com a estratégia. Os objetivos a médio prazo permitem medir como evolui a carteira e, se necessário, realizar ajustes caso a estratégia não se comporte como desejado.

Se ainda não tens definido um plano de investimento, aqui deixo algumas dicas de como deve ser o teu plano de investimento.

- Objetivos claros: Definir claramente os teus objetivos financeiros e o propósito do investimento.

- Horizonte temporal: Determinar quanto tempo estás disposto a investir antes de retirar o teu dinheiro.

- Tolerância ao risco: Avaliar quanto risco estás disposto a assumir nos teus investimentos e ajustar a tua carteira em conformidade.

- Diversificação: Distribuir os teus investimentos em diferentes ativos para reduzir o risco.

- Estratégia de investimento: Estabelecer um plano de ação específico para como investir e monitorizar os teus investimentos.

- Revisão e ajuste: Estabelecer um processo regular para rever o teu plano de investimento e ajustá-lo conforme necessário.

- Profissionalismo: Se não tens experiência em investimentos, considera procurar aconselhamento financeiro de um profissional qualificado.

Qual é a relação entre a cotação de uma ação e os seus dividendos?

Praticamente todos os índices são ex-dividendo, o que significa que o dividendo é descontado do preço da cotação no dia em que é distribuído, uma vez que esse dinheiro já não pertence à empresa e, portanto, não deve fazer parte da sua capitalização. Vamos dar um exemplo: uma empresa distribui dividendos no dia 19, fecha o dia 18 a 12,20 € e distribui um dividendo de 0,20 € por ação; no dia seguinte abrirá com uma redução de 0,20 € no preço das ações, se não houver alterações, no dia 19 abrirá a 12 €.

Por este motivo não é muito eficaz a estratégia de alguns investidores de comprar as ações um par de dias antes e vender no dia da distribuição, pois esta estratégia não proporciona rentabilidade extra.

Como são tributados os dividendos? Tudo o que precisa de saber

Os dividendos são tributados na Declaração de Rendimentos como rendimentos de capital mobiliário na base tributável da Declaração de Rendimentos, ou seja, são tributados a 28%.

No entanto, é muito importante ter em conta se investimos em empresas portuguesas ou estrangeiras – que será muito fácil – para evitar a armadilha fiscal da dupla tributação.

Na verdade, isto é conhecido como retenção na fonte. No final das contas, quando se investe em empresas que estão cotadas fora do nosso país, tributa-se uma parte do dividendo no país de origem. O montante do imposto varia entre países, mas em geral os governos têm acordos bilaterais para que não exceda 15%. Este imposto pode ser recuperado na declaração de rendimentos.

👉 Se quiser saber mais sobre a tributação dos dividendos, pode ler: Como declarar os investimentos no IRS

Investir em dividendos: a opinião do Barão do Dividendo

Investir em dividendos é uma excelente forma de investimento para aqueles que têm alguma aversão ao risco e não desejam ter o seu património tão exposto às flutuações do mercado de valores.

Antes de começar a investir neste tipo de estratégia é necessário fazer duas questões:

- Vou ter tempo suficiente para gerir uma carteira de investimento?

- Vou dedicar tempo a aprender a linguagem financeira para poder tomar melhores decisões ao escolher empresas?

Se alguma resposta é NÃO, aconselharia melhor investir em fundos de investimento ou em robo-advisors.

Se ambas respostas são afirmativas e quer começar a investir em dividendos, é necessário ter paciência para aprender toda a linguagem financeira e, acima de tudo, não se “cegar” no início com os elevados rendimentos de dividendos de algumas empresas.

O que realmente se procura no investimento em dividendos é investir em empresas de qualidade que podem permitir distribuir dividendos crescentes anualmente aos seus acionistas.

Vantagens e desvantagens de aplicar uma estratégia de investimento em dividendos

Como todo o investimento tem os seus prós e contras, vamos descrever na seguinte tabela as vantagens e desvantagens de investir em empresas com dividendos:

Vantagens

- ✅ Fluxo de rendimentos constante: Ao investir em empresas que pagam dividendos, pode-se receber rendimentos de forma regular através dos pagamentos de dividendos.

- ✅ Proteção contra a inflação: Os dividendos tendem a aumentar ao longo do tempo, o que pode ajudar a proteger o poder de compra contra a inflação.

- ✅ Menor volatilidade: As empresas que pagam dividendos tendem a ser mais estáveis e previsíveis, o que pode ajudar a reduzir a volatilidade da carteira.

- ✅ Força psicológica: O poder de receber de forma recorrente o pagamento de dividendos faz com que o investimento em ações ofereça ao investidor uma maior tranquilidade, reduzindo a dependência emocional derivada da volatilidade da cotação das ações.

Desvantagens:

- ❌ Necessidade de aprendizagem: Para investir diretamente em empresas, é necessário conhecer conceitos de contabilidade e finanças, para assim determinar se a empresa é adequada para a estratégia.

- ❌ Dependência da empresa: Se a empresa reduzir ou eliminar os seus dividendos, os rendimentos dos investidores podem diminuir significativamente.

- ❌ Fiscalidade: Ao receber o dividendo, as Finanças consideram-no como um ganho de capital, por isso é necessário tributar esse dividendo.

Se quiser saber quais são as empresas que pagam melhores dividendos, pode utilizar um stock screener. Estas plataformas permitem-lhe classificar as melhores ações filtrando de acordo com múltiplas variáveis, incluindo as que pagam mais dividendos aos seus acionistas.

RANKIA PORTUGAL: Este artigo tem caráter exclusivamente informativo e educacional. As informações aqui contidas não constituem aconselhamento financeiro, nem recomendação de compra ou venda de quaisquer instrumentos financeiros. A rentabilidade passada não garante retornos futuros. Antes de tomar decisões de investimento, recomenda-se a consulta de um profissional devidamente habilitado.

Trading 212: Quando investe, o seu capital está em risco e poderá receber menos do que o montante investido. O desempenho passado não garante resultados futuros. Esta informação não constitui aconselhamento de investimento. Faça a sua própria pesquisa. Link patrocinado. Para receber ações fracionadas gratuitas no valor de até 100 EUR/GBP, pode abrir uma conta na Trading 212 através deste link. Aplicam-se termos e condições.

XTB:Os CFD são instrumentos complexos e apresentam um risco elevado de perda rápida de dinheiro devido à alavancagem. 69-83% das contas de pequenos investidores perdem dinheiro quando negoceiam CFDs com este fornecedor. Deve considerar se compreende o funcionamento dos CFD e se pode correr o risco elevado de perder o seu dinheiro.