Guia completo sobre como analisar uma empresa

Analisar uma empresa pode parecer mais difícil do que realmente é, devido à grande quantidade de rácios existentes.

Por isso, é essencial realizar um estudo aprofundado da empresa. Para obter os diferentes rácios, é necessário recorrer às seguintes demonstrações financeiras:

- Balanço: permite analisar a estrutura e a posição financeira da empresa.

- Demonstração de resultados: mostra se a empresa gera lucros e de que forma os obtém.

- Demonstração dos fluxos de caixa: em conjunto com a demonstração de resultados, ajuda a perceber se a empresa é capaz de gerar liquidez.

Neste artigo, iremos apresentar alguns dos rácios mais relevantes e úteis para realizar uma análise fundamental.

O que é a análise fundamental de empresas?

A análise fundamental baseia-se no estudo das variáveis que influenciam o desempenho de um título financeiro. O seu principal objetivo é determinar se o valor intrínseco de um ativo está em linha com a sua cotação atual no mercado.

Em outras palavras, como o próprio nome indica, a análise fundamental foca-se nos fundamentos de um ativo financeiro. Estes fundamentos podem estar relacionados com fatores externos (como o contexto económico ou político) ou internos (como a saúde financeira da empresa) — sendo estes últimos o foco deste artigo.

Antes de identificarmos as variáveis que integram este tipo de análise, importa esclarecer que esta abordagem é utilizada sobretudo por investidores que atuam nos mercados de capitais. Por exemplo, se o preço de uma ação estiver significativamente acima do seu valor intrínseco, pode-se considerar que está sobreavaliada.

Por outro lado, se a cotação estiver muito abaixo do valor intrínseco estimado, isso poderá indicar que o ativo está subavaliado.

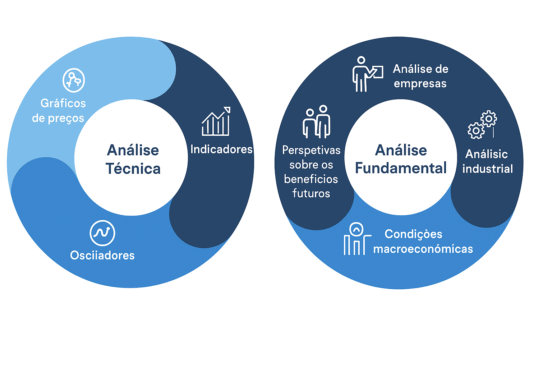

Qual a diferença entre análise fundamental e análise técnica?

A análise fundamental procura determinar o valor real de uma empresa com base em dados financeiros, económicos e qualitativos. Esta análise inclui a avaliação das contas anuais, receitas, lucros, margens, níveis de endividamento, qualidade da gestão, posição competitiva, bem como fatores macroeconómicos, como o crescimento do setor ou a política monetária. O objetivo é perceber se uma ação está subavaliada ou sobreavaliada face ao seu preço de mercado, sendo uma abordagem geralmente orientada para o investimento a longo prazo em empresas com fundamentos sólidos e potencial de crescimento.

Já a análise técnica centra-se exclusivamente no comportamento histórico do preço e do volume dos ativos, utilizando gráficos e indicadores para identificar padrões repetitivos. Parte do princípio de que toda a informação relevante já está refletida no preço, procurando assim antecipar movimentos futuros através da análise de tendências, suportes, resistências ou figuras técnicas. É uma metodologia muito utilizada no trading de curto ou médio prazo, onde o momento de entrada e saída assume um papel crucial.

Fonte: IG

O que são os rácios financeiros? Principais rácios de análise fundamental para avaliar empresas

Os rácios financeiros são indicadores que refletem a situação económica e financeira de uma empresa. Estabelecem relações entre diferentes elementos das demonstrações financeiras, permitindo realizar uma análise detalhada da saúde financeira da entidade.

A análise da evolução destes rácios ao longo do tempo fornece informação concreta sobre a qualidade da gestão da empresa e a sustentabilidade da sua estrutura.

1. Rácios de solvência

Os rácios de solvência avaliam a capacidade de uma empresa para cumprir com as suas obrigações financeiras a médio e longo prazo, bem como a robustez e o equilíbrio da sua estrutura de capital.

Rácio Dívida / Capitais Próprios (Debt to Equity – D/E)

Este rácio mede a proporção entre o passivo total e os capitais próprios da empresa. É utilizado para avaliar o nível de alavancagem financeira e indica até que ponto os recursos dos acionistas são suficientes para cobrir as obrigações da empresa perante os credores, nomeadamente em caso de liquidação.

Fórmula:

Rácio Dívida / Capitais Próprios = Total do Passivo / Património Líquido

Interpretação:

Um rácio elevado pode indicar uma dependência excessiva de financiamento externo e possível dificuldade em gerar liquidez suficiente para cumprir obrigações financeiras.

Um rácio demasiado baixo pode, por outro lado, sugerir que a empresa não está a tirar partido do potencial efeito positivo do financiamento alavancado (maior rentabilidade com recurso a dívida controlada).

2. Rácios de liquidez

Os rácios de liquidez avaliam a capacidade de uma empresa para cumprir as suas obrigações financeiras a curto prazo. Por este motivo, são indicadores fundamentais, tanto para a própria gestão da empresa como para potenciais investidores que analisam a sua solidez operacional.

Current Ratio

O current ratio compara o total de ativos correntes com o total de passivos correntes da empresa.

Os ativos correntes incluem:

- Caixa e equivalentes de caixa

- Contas a receber

- Existências

- Outros ativos correntes que se espera venham a ser realizados ou convertidos em caixa no prazo de um ano. Os passivos correntes incluem:

- Fornecedores a pagar

- Salários e impostos a pagar

- Dívida de curto prazo

- Parcela corrente da dívida de médio e longo prazo

Fórmula:

Current ratio= Ativos correntes / Passivos correntes

Interpretação:

Um rácio elevado pode indicar que a empresa dispõe de um colchão financeiro adequado para enfrentar obrigações imediatas, mas níveis excessivos podem sinalizar ineficiência na gestão do capital circulante, como excesso de existências ou fundos ociosos.

Um rácio reduzido pode revelar tensões de liquidez, alertando para o risco de incumprimento de pagamentos a curto prazo. No entanto, em modelos de negócio com ciclos de caixa curtos ou recebimentos antecipados (por exemplo, empresas de retalho alimentar ou serviços por subscrição), rácios mais baixos podem ser normais e operacionais, sem representar um problema de gestão.

Quick Ratio ou Teste do Ácido

Este rácio mede a capacidade de uma empresa para cumprir as suas obrigações a curto prazo, sem depender da venda de existências. Foca-se exclusivamente nos ativos mais líquidos do balanço.

Elementos considerados:

- O caixa e os equivalentes de caixa, que representam os ativos correntes mais líquidos no balanço de uma empresa.

- Os depósitos a prazo com vencimento inferior a 3 meses.

- Os valores mobiliários negociáveis, que correspondem a instrumentos financeiros líquidos facilmente convertíveis em caixa.

- As contas a receber, ou seja, os montantes devidos à empresa pela prestação de bens e/ou serviços aos seus clientes.

- O passivo corrente, que inclui as dívidas ou obrigações com vencimento inferior a um ano.

Fórmula:

Quick Ratio = (Caixa + Depósitos a prazo < 3 meses + Valores mobiliários + Contas a receber) / Passivo corrente

Interpretação:

Um rácio elevado indica que a empresa dispõe de ativos líquidos suficientes para satisfazer as suas obrigações imediatas — sinal de boa capacidade de resposta financeira.

No entanto, rácios excessivamente elevados podem revelar uma estrutura demasiado conservadora ou má alocação de recursos.

Um rácio reduzido pode indicar dependência da liquidação de existências para cumprir compromissos, o que representa risco, especialmente em setores com baixa rotatividade de stock.

Rácio de Tesouraria Neta (Cash Ratio)

O cash ratio é utilizado para realizar a análise económica e financeira de uma empresa. Este rácio permite medir a capacidade de uma empresa ou instituição para pagar as dívidas com vencimento no curto prazo. Demonstra a capacidade da empresa para fazer face às suas obrigações dentro de um período inferior a um ano, considerando os valores disponíveis e os montantes a seu favor.

Fórmula:

Cash Ratio = (Ativos disponíveis + Ativos realizáveis) / Passivo corrente

Interpretação:

Um cash ratio elevado indica que a empresa dispõe de caixa e equivalentes suficientes para cobrir imediatamente todas as suas obrigações de curto prazo, o que reflete uma posição financeira extremamente sólida e prudente.

No entanto, níveis excessivamente altos podem sugerir uma utilização ineficiente do capital, pois manter demasiado dinheiro parado e não investido pode afetar negativamente a rentabilidade.

Por outro lado, um cash ratio baixo pode sinalizar uma possível falta de liquidez no muito curto prazo, especialmente perante eventos inesperados.

3. Rácios de Rentabilidade

Os rácios de rentabilidade são cálculos financeiros que ajudam a perceber se uma empresa está a gerar lucros suficientes não só para cobrir os seus custos operacionais, mas também para proporcionar retorno aos seus proprietários.

Por essa razão, existem vários rácios de rentabilidade, que permitem comparar os resultados da empresa em diferentes áreas de ganhos ou perdas.

Free Cash Flow (FCF)

O Free Cash Flow (ou fluxo de caixa livre) é um indicador financeiro que mede os fluxos de caixa gerados pelas atividades operacionais da empresa, após a dedução dos gastos de capital (CapEx). Reflete o montante real de liquidez que a empresa gera e pode utilizar livremente.

Fórmula:

Free Cash Flow = Fluxo de caixa operacional – Gastos de capital

Interpretação:

O valor final do Free Cash Flow permite perceber quanto dinheiro está disponível para distribuir a investidores e credores. Além disso, ajuda a avaliar a capacidade da empresa para reinvestir no negócio, financiar crescimento ou reforçar a sua posição financeira.

Return on Investment (ROI)

O ROI (Return on Investment) — ou Retorno sobre o Investimento — é uma métrica financeira utilizada para medir quanto a empresa ganhou em resultado de um determinado investimento.

Para calcular o ROI, é necessário apurar os rendimentos totais, subtrair os custos associados, e dividir o resultado pela investimento total realizado.

Fórmula:

ROI = (Lucro líquido / Investimento total) × 100

Interpretação:

Um ROI elevado indica que a empresa está a obter retornos significativos em relação ao valor investido, o que sugere uma gestão eficiente do capital e uma utilização rentável dos recursos.

É um indicador fundamental na avaliação da rentabilidade de projetos, campanhas ou aquisições.

Por outro lado, um ROI baixo pode revelar um desempenho insuficiente, mas também pode ser aceitável em fases iniciais de crescimento, investimentos estratégicos de longo prazo ou sectores com margens reduzidas mas estáveis.

Return on Equity (ROE)

O ROE (Return on Equity) representa a rentabilidade dos recursos próprios. Para calcular este rácio, divide-se o lucro líquido (após pagamento de juros da dívida) pelos fundos próprios (património líquido). Este indicador mede a rentabilidade contabilística do acionista.

Fórmula:

ROE = (Lucro líquido / Fundos próprios) × 100

Interpretação:

Um ROE elevado indica que a empresa está a gerar um bom retorno sobre os fundos próprios, o que sugere eficiência na gestão do capital e forte capacidade para gerar lucros com os recursos dos acionistas.

Por outro lado, um ROE baixo pode refletir rentabilidade fraca. Contudo, em empresas financeiramente sólidas ou em sectores com barreiras à entrada elevadas, também pode indicar uma estratégia prudente e sustentável a longo prazo.

Return on Assets (ROA)

O ROA (Return on Assets) mede a rentabilidade dos ativos totais detidos pela empresa. Para calcular este rácio, divide-se o lucro líquido (após pagamento de juros da dívida) pelo total de ativos. Este indicador avalia a rentabilidade económica da empresa, ou seja, a sua capacidade de gerar lucros a partir de todos os recursos que controla.

Fórmula:

ROA = (Lucro líquido / Total de ativos) × 100

Interpretação:

Um ROA elevado indica que a empresa está a utilizar eficazmente os seus ativos para gerar lucros, refletindo uma gestão eficiente dos recursos disponíveis.

Por outro lado, um ROA baixo pode apontar para uma utilização menos eficiente dos ativos. No entanto, é comum observar valores mais baixos em setores intensivos em capital (como infraestruturas ou serviços públicos), onde os investimentos são elevados mas os retornos tendem a ser estáveis e sustentados no longo prazo.

Return on Capital Employed (ROCE)

O ROCE (Return on Capital Employed) representa a rentabilidade do capital empregado. Trata-se de um rácio de rentabilidade utilizado para avaliar o desempenho de uma empresa com base na gestão do seu capital total — incluindo fundos próprios e dívida de longo prazo.

O ROCE partilha semelhanças com o ROIC (Return on Invested Capital), outro indicador que mede a eficiência do capital investido.

Fórmula:

ROCE = (EBIT / Capital empregado) × 100

Interpretação:

Um ROCE elevado indica que a empresa está a obter uma boa rentabilidade sobre o capital utilizado, refletindo uma gestão eficiente dos recursos, quer se tratem de fundos próprios ou dívida de longo prazo.

Por outro lado, um ROCE baixo pode sugerir má alocação de capital ou investimentos com fraca rentabilidade. No entanto, em setores altamente regulados ou intensivos em ativos fixos, este valor pode ser naturalmente mais reduzido e não representar necessariamente um sinal negativo.

Leia ainda ➡️Como calcular o ROCE, ROE, ROA e o Free Cash Flow Yield?

Return on Invested Capital (ROIC)

O ROIC (Return on Invested Capital) corresponde à rentabilidade sobre o capital investido. Tal como o nome indica, este rácio quantifica o retorno que uma empresa obtém em relação ao capital que foi efetivamente investido para gerar esse lucro.

Fórmula:

ROIC = (NOPAT / Capital investido) × 100

(NOPAT = Net Operating Profit After Taxes — Lucro operacional líquido após impostos)

Interpretação:

Um ROIC elevado indica que a empresa está a gerar retornos significativos sobre o capital efetivamente investido nas suas atividades, ou seja, o capital colocado por acionistas e credores em operações produtivas.

Um ROIC consistentemente superior ao custo médio ponderado do capital (WACC) é um sinal claro de criação de valor sustentável.

Por outro lado, um ROIC baixo pode sugerir investimentos com baixa rentabilidade. No entanto, este cenário também pode ocorrer em fases de expansão estratégica ou reinvestimento a longo prazo, onde os resultados se esperam num horizonte mais alargado.

Benefício por Ação (BPA)

O BPA (Benefício por Ação) é um dos rácios mais acompanhados nos mercados bolsistas. Representa o lucro líquido atribuído a cada ação em circulação da empresa. Ou seja, mede quanto do resultado da empresa corresponde, teoricamente, a cada título detido pelos acionistas.

Fórmula:

BPA = Lucro líquido / Número de ações em circulação

Interpretação:

Um BPA elevado indica que a empresa está a gerar um valor significativo por cada ação, o que geralmente é interpretado como um sinal positivo para os acionistas, por evidenciar capacidade de criação de valor por título.

Este é um dos indicadores mais seguidos nos mercados, uma vez que tem impacto direto no preço da ação e na distribuição de dividendos.

Por outro lado, um BPA baixo ou em queda pode refletir menor rentabilidade ou dificuldades operacionais, embora em empresas em fase de crescimento ou reinvestimento intensivo, essa situação possa ser transitória e contextual.

Rentabilidade por Dividendos

A rentabilidade por dividendos indica que parte do investimento pode ser recuperada unicamente através da distribuição de dividendos efetuada pela empresa. Os dividendos constituem uma das principais formas de gerar rendimento através da compra de ações, sendo também um indicador da produtividade da aplicação de capital.

Fórmula:

Rentabilidade por dividendos = (Dividendo anual por ação / Preço atual da ação) × 100

Interpretação:

Uma rentabilidade por dividendos elevada indica que a empresa está a distribuir uma parcela significativa dos seus lucros sob a forma de dividendos, em proporção ao preço atual das ações. Este cenário pode ser atrativo para investidores que procuram rendimento passivo ou fluxos de caixa regulares, sobretudo em contextos de baixas taxas de juro ou elevada volatilidade nos mercados.

No entanto, uma rentabilidade por dividendos baixa não é, por si só, sinal de fraco desempenho. Muitas empresas em fase de crescimento optam por reinvestir os lucros em vez de os distribuir, o que pode potenciar uma maior valorização das ações a longo prazo.

4. Rácios de Avaliação (Valuation Ratios)

Por fim, chegamos à categoria de rácios mais consultada no contexto dos investimentos financeiros: os rácios de avaliação.

Estes rácios são ferramentas versáteis, com diversas finalidades, que ajudam investidores e analistas a interpretar o valor de uma empresa no mercado.

Principais funções dos rácios de avaliação:

- Comparar empresas de dimensões diferentes

- Analisar a evolução da empresa ao longo do tempo

- Identificar diferenças entre a situação atual da empresa e um cenário ideal

- Comparar o desempenho da empresa com o de outras do mesmo setor

- Avaliar disparidades face aos principais concorrentes

Price to Book Value (P/BV)

O Price to Book Value corresponde ao preço da ação de uma empresa dividido pelo valor contabilístico por ação da mesma. Este rácio reflete quanto os investidores estão dispostos a pagar pelos ativos de uma empresa em relação ao seu valor contabilístico.

Fórmula:

P/BV = Preço da ação / Valor contabilístico por ação

Interpretação:

A diferença entre o preço de mercado e o valor contabilístico está diretamente ligada às expectativas de crescimento e rentabilidade futura da empresa.

Este rácio é utilizado para verificar se uma ação está a ser negociada com desconto ou com prémio face ao seu valor contabilístico.

Saiba mais ➡️ Valor contabilístico: o que é?

Price to Earnings Ratio (PER)

O PER (Price to Earnings Ratio) é um dos rácios mais conhecidos e utilizados pela generalidade do mercado. Este múltiplo relaciona o preço da ação com o lucro líquido por ação.

Um PER de dez vezes significa que, ao preço atual e considerando os lucros realizados, a empresa recuperaria o seu valor através de lucros em dez anos. Este cálculo também representa o tempo que um investidor demoraria a recuperar o seu investimento caso fossem distribuídos todos os lucros sob a forma de dividendos.

Fórmula:

PER = Preço da ação / Benefício por ação (BPA)

Interpretação:

É um rácio muito utilizado para comparar empresas do mesmo setor, embora perca relevância quando os lucros são muito voláteis ou negativos.

Um PER elevado indica que os investidores estão dispostos a pagar um preço alto por cada euro de lucro, o que pode refletir expectativas de crescimento futuro, confiança na empresa ou expansão do setor.

Um PER baixo pode sugerir que a ação está subavaliada, podendo representar uma oportunidade… ou, em alternativa, sinalizar problemas operacionais, queda de lucros ou desconfiança do mercado.

Vantagens e desvantagens para investidores:

Vantagens

- ✅ Facilidade de utilização e simplicidade na realização de projeções futuras, dado que os BPA esperados são frequentemente estimados por analistas.

Desvantagens

- ❌ Elevada sensibilidade em empresas cíclicas.

- ❌ Possíveis distorções devido ao nível de alavancagem das diferentes empresas cotadas.

EV/EBITDA

O EV/EBITDA obtém-se dividindo o Enterprise Value (Valor da Empresa, que corresponde à Capitalização Bolsista + Dívida Financeira Líquida) pelo EBITDA.

Fórmula:

EV/EBITDA = Valor da empresa / EBITDA

Interpretação:

A leitura é semelhante à de outros rácios de valuation: quanto menor o múltiplo, mais subavaliada ou “barata” poderá estar a empresa, seja face a concorrentes diretos ou ao seu próprio histórico, dependendo da comparação utilizada.

Vantagens

- ✅ Objetividade — exclui itens contabilísticos controversos ou de difícil homogeneização, como as depreciações/amortizações.

- ✅ Não sofre distorções provocadas pelo nível de alavancagem, ao contrário do PER.

- ✅ Útil para a avaliação de empresas cíclicas.

Desvantagens

- ❌ Não considera as reais necessidades de investimento em capital (CAPEX) nem as variações no capital circulante, o que pode distorcer a perceção da rentabilidade efetiva do negócio.

Price to Cash Flow (PCF)

O PCF (Price to Cash Flow) é um dos primeiros rácios utilizados como complemento ou ajustamento ao PER. Relaciona a capitalização bolsista com o cash flow (lucro líquido acrescido de amortizações).

No longo prazo, a rentabilidade por dividendos tende a aproximar-se do inverso do Price to Free Cash Flow, o que reforça a importância desta métrica.

Fórmula:

PCF = Preço da ação / Fluxo de caixa operacional por ação

Interpretação:

Quanto menor o PCF atual face ao seu histórico, mais “barata” estará a ação. O mesmo se aplica quando o PCF é inferior ao de concorrentes diretos.

Vantagens

- ✅ Ao basear-se nos fluxos de caixa, elimina distorções nos lucros provocadas por registos contabilísticos como amortizações ou ganhos extraordinários.

- ✅ Útil para comparar empresas do mesmo setor, especialmente se tiverem níveis de endividamento semelhantes.

Desvantagens

- ❌ Não é comparável entre setores, dado que não considera as diferentes necessidades de CAPEX.

Preço/Valor Contabilístico (PVC)

O PVC relaciona a capitalização bolsista com os fundos próprios da empresa. Trata-se de uma abordagem patrimonialista e estática à avaliação, que não considera a rentabilidade que a empresa possa estar a obter sobre o capital investido.

Este rácio permite identificar o goodwill (fundo de comércio) que o mercado atribui à empresa ou ao setor. Apesar de teoricamente ser comparável entre empresas com estruturas de capital semelhantes (capital próprio/dívida), na prática apresenta várias limitações, como:

- património imobiliário registado a custo histórico,

- políticas de amortização diferentes,

- ausência de ajustamento à realidade dinâmica da empresa.

Fórmula:

PVC = Preço da ação / Valor contabilístico por ação

Interpretação:

Uma empresa é considerada subavaliada se o PVC for inferior a 1, ou seja, se o mercado estiver a atribuir-lhe um valor inferior ao seu valor contabilístico.

Price/Earnings to Growth (PEG)

O PEG (Price/Earnings to Growth) corresponde à relação entre o PER (Price to Earnings Ratio) e a taxa de crescimento do Benefício por Ação (BPA).

Fórmula:

PEG = PER / Taxa de crescimento do BPA (%)

Interpretação:

- Um PEG = 1 indica que a ação pode estar justamente valorizada.

- Um PEG ≤ 1 pode sugerir subavaliação.

- Um PEG > 1 pode indicar sobreavaliação.

Contudo, o PEG é apenas indicativo e simplifica a realidade. Tal como o PER ou o PCF, deve ser comparado com empresas do mesmo setor e interpretado à luz das expectativas de crescimento.

Payout Ratio

O payout mede a percentagem dos lucros líquidos que a empresa distribui aos acionistas sob a forma de dividendos.

Fórmula:

Payout = (Dividendo total / Lucro líquido) × 100

Interpretação:

Um payout elevado reflete uma política de distribuição generosa, mas pode limitar a capacidade de reinvestimento.

Um payout reduzido indica que a empresa retém mais lucros, o que pode ser destinado a crescimento ou à redução de dívida.

Normalmente, empresas maduras apresentam payouts mais elevados, enquanto empresas de crescimento tendem a ter payouts mais baixos.

Como medir o crescimento de uma empresa?

Para os investidores, compreender os diferentes fatores que influenciam as expectativas do mercado — e como estes se alteram ao longo do tempo — é essencial para avaliar o potencial de crescimento de uma empresa. Estes fatores podem ter impacto positivo ou negativo nas perspetivas do mercado relativamente aos fundamentos de uma empresa.

Previsão de crescimento da empresa

Um dos principais aspetos a considerar na avaliação de uma empresa é a capacidade de gerar lucros e de distribuir dividendos. Existem várias formas de uma empresa aumentar os seus resultados, nomeadamente:

Expansão da empresa

Dependendo do setor, as empresas podem aumentar as suas vendas entrando em novos mercados, estabelecendo parcerias estratégicas ou formando joint ventures. Estas estratégias permitem expandir a base de clientes através de novos contratos, desenvolvimento de novos produtos ou modernização da marca com recurso a marketing para conquistar novos segmentos de mercado.

Aumento do preço dos produtos ou serviços

Se as condições económicas forem favoráveis, a empresa pode optar por aumentar os preços em caso de procura elevada. Por vezes, este aumento resulta de necessidades internas, como subida dos custos de produção ou encarecimento das matérias-primas.

Redução de custos

Melhorar a rentabilidade pode também passar por reduzir despesas. A decisão sobre onde cortar custos depende do produto, do mercado e das necessidades específicas.

Na avaliação deste aspeto, os investidores analisam dados como despesas administrativas, custos de vendas e marketing, juros pagos e a percentagem destes custos face às vendas. Além disso, avaliam a margem operacional para perceber o grau de rentabilidade da empresa.

Riscos que podem afetar o crescimento

Determinados riscos podem levar os investidores a duvidar do potencial de crescimento de uma empresa e até provocar quedas nas ações ou nos lucros. Entre os principais riscos encontram-se:

- Risco operacional

- Risco político

- Risco cambial (ou de taxa de câmbio)

- Risco legal

- Risco de insolvência

Onde consultar dados fundamentais de uma empresa?

As contas de uma empresa são públicas e podem ser consultadas no histórico disponível na secção de relações com investidores de cada companhia ou no site do regulador.

Screeners

Muitos investidores gostam de utilizar screeners ou bases de dados que permitem consultar rácios de avaliação, estimativas de analistas, múltiplos históricos, entre outros.

A desvantagem é que grande parte destes screeners são pagos.

Principais screeners:

- Finviz

- Tikr

- Zacks

Bases de dados

Estas ferramentas têm, geralmente, custos elevados e o acesso costuma estar limitado a universidades ou empresas que subscrevem a licença do software.

Principais bases de dados:

- Reuters

- Bloomberg

- Morningstar

- FactSet

Ao analisar uma empresa pelos seus fundamentos, é essencial ter em conta principalmente:

- o balanço;

- a demonstração de resultados;

- a demonstração de fluxos de caixa.

Rácios como o PER, Price to Book, ROE ou a rentabilidade por dividendos fornecem informação contabilística e financeira relevante, ajudando a construir uma avaliação própria da empresa.

É importante lembrar que estes dados são a base para a análise quantitativa, mas é igualmente necessário aprofundar a análise qualitativa. Ainda assim, muitos destes rácios e indicadores já oferecem pistas sobre a qualidade da empresa.

Este e-book irá ajudá-lo a aprender o que precisa de saber para começar com sucesso na análise e a avaliação das empresas cotadas em bolsa:

Artigos Relacionados